文财华社,作者毛婷

AI 助力,已稳坐市值“一哥”宝座的微软(MSFT.US)和搜索引擎巨擘谷歌-C(GOOG.US)双双公布了超越预期的 2024 年 3 月季度业绩。

微软截至 2024 年 3 月末止的 2024 财年第 3 财季每股摊薄后盈利为 2.94 美元,按年增长 20.00%,高于市场预期的 2.81 美元;谷歌-A(GOOGL.US)截至 2024 年 3 月末止 2024 财年第 1 季每股摊薄后盈利为 1.89 美元,按年增长 61.54%,显著高于市场预期的 1.49 美元。

正因为它们的业绩表现如此出色,在公布业绩之后的盘后交易时段,微软股价反弹 4.41%,而谷歌-A 则大涨 11.59%,谷歌-C 大涨 11.43%。

谷歌季度业绩

谷歌的 CEO 桑达尔·皮查伊在业绩发布会上提到:谷歌用了超过 15 年,才将年收入做到千亿美元级。但在过去的短短 6 年,谷歌将收入从一千亿级跨越到三千亿级。

搜索仍然是推动其 2024 年第 1 季业绩的主要驱动力,此外,谷歌预计 YouTube 和云计算在 2024 年的收入规模可达到千亿级。

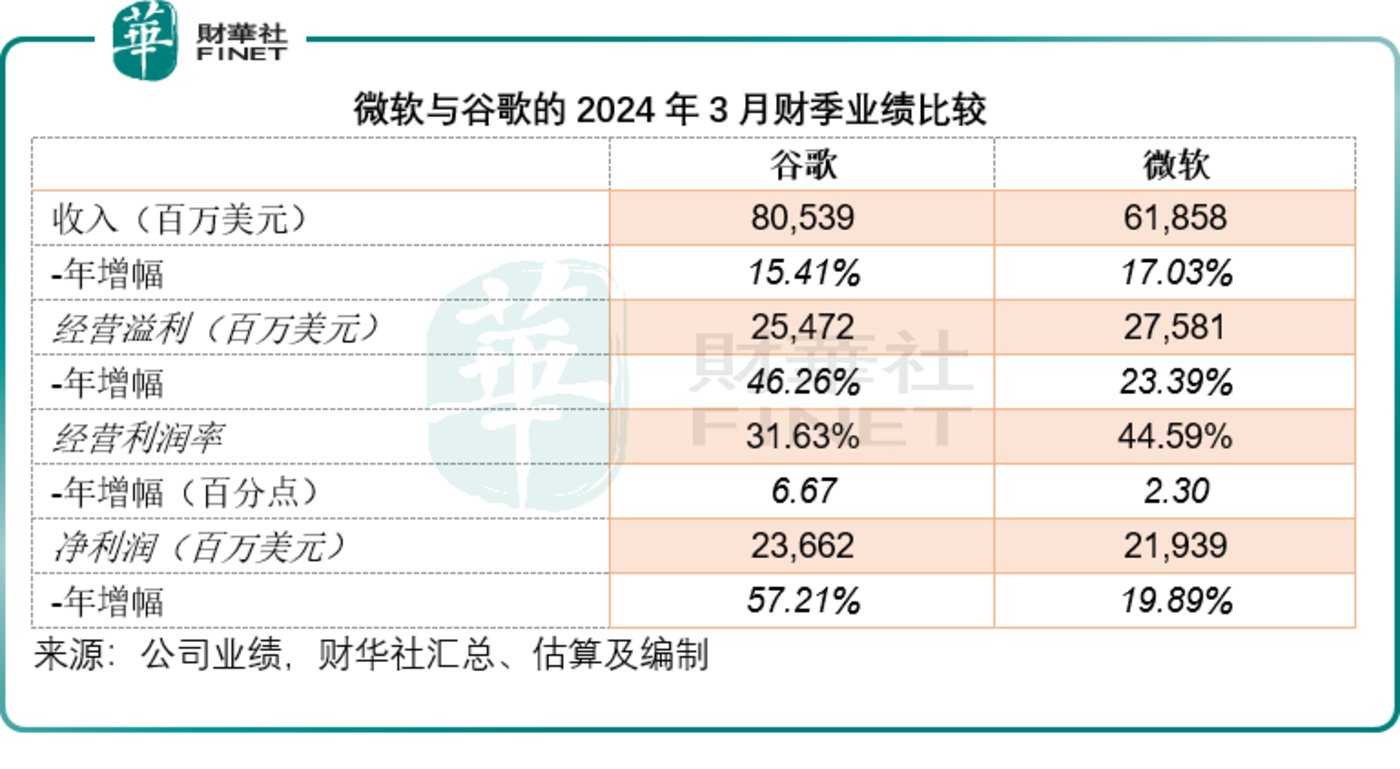

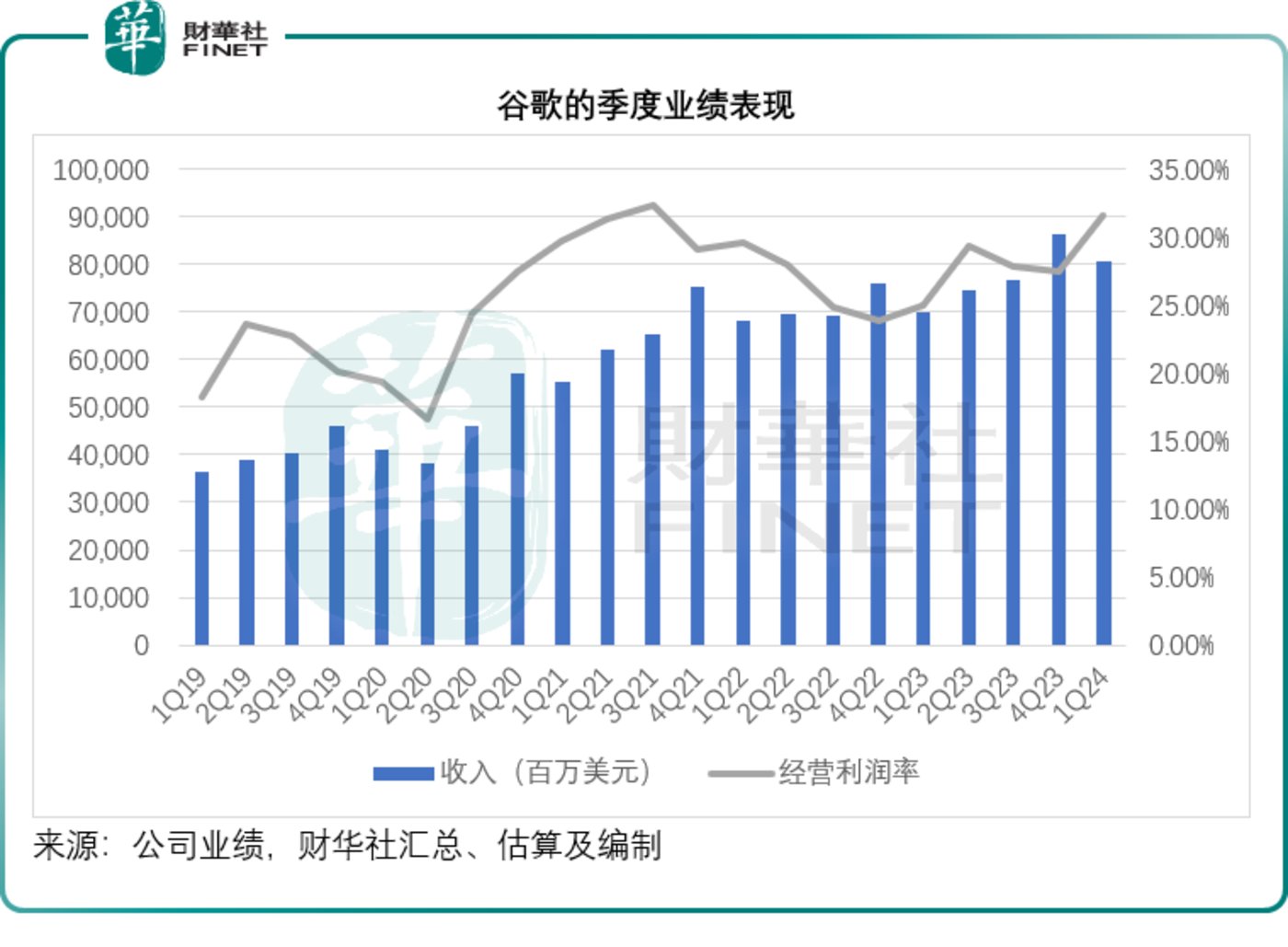

截至 2024 年 3 月末止的第 1 季,谷歌季度收入按年增长 15.41%,至 805.39 亿美元;经营溢利按年增长 46.26%,至 254.72 亿美元;经营利润率按年提升 6.67 个百分点,至 31.63%;净利润按年增长 57.21%,至 236.62 亿美元。

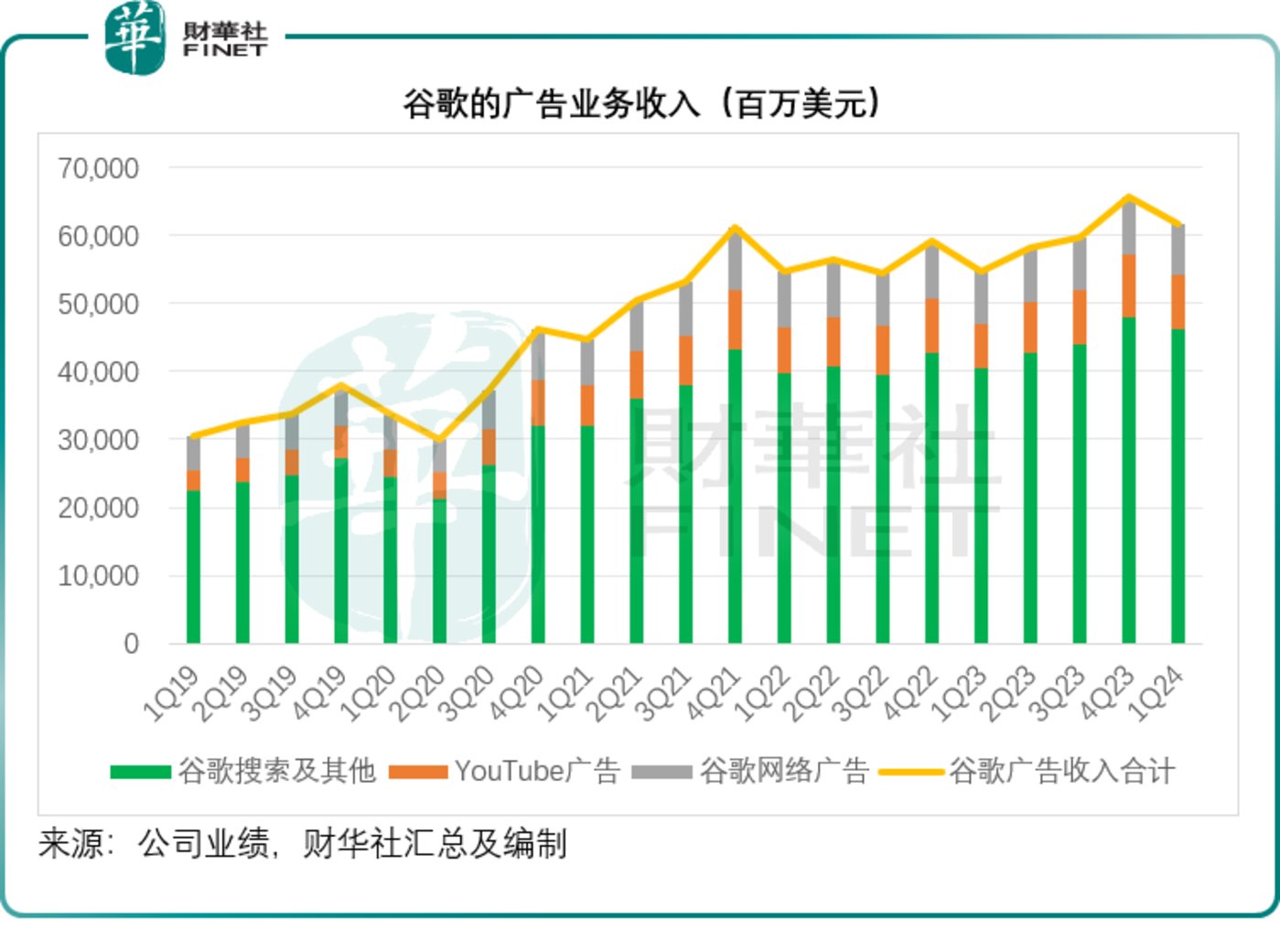

谷歌的大部分收入来自广告,第 1 季谷歌广告收入合共为 616.59 亿美元,按年增长 13.04%,其中搜索业务的收入贡献达到 461.56 亿美元,按年增长 14.36%,主要受到亚太区零售垂直类广告的强劲增长带动,这个趋势从 2023 年第 2 季开始。

财华社留意到,Facebook 的母公司 Meta(META.US)的广告收入也是受到零售垂直类广告商的强劲需求带动,主要来自中国的跨境电商如 Temu、Shein,由此可见,疫情之后中国跨境电商的强劲广告需求带动了美股科技巨头的增长,这些巨头的收入主要来自广告。

YouTube 广告收入更按年增长 20.87%,至 80.90 亿美元,主要受到直接应答和品牌增长的推动,其订阅用户也强劲增长。

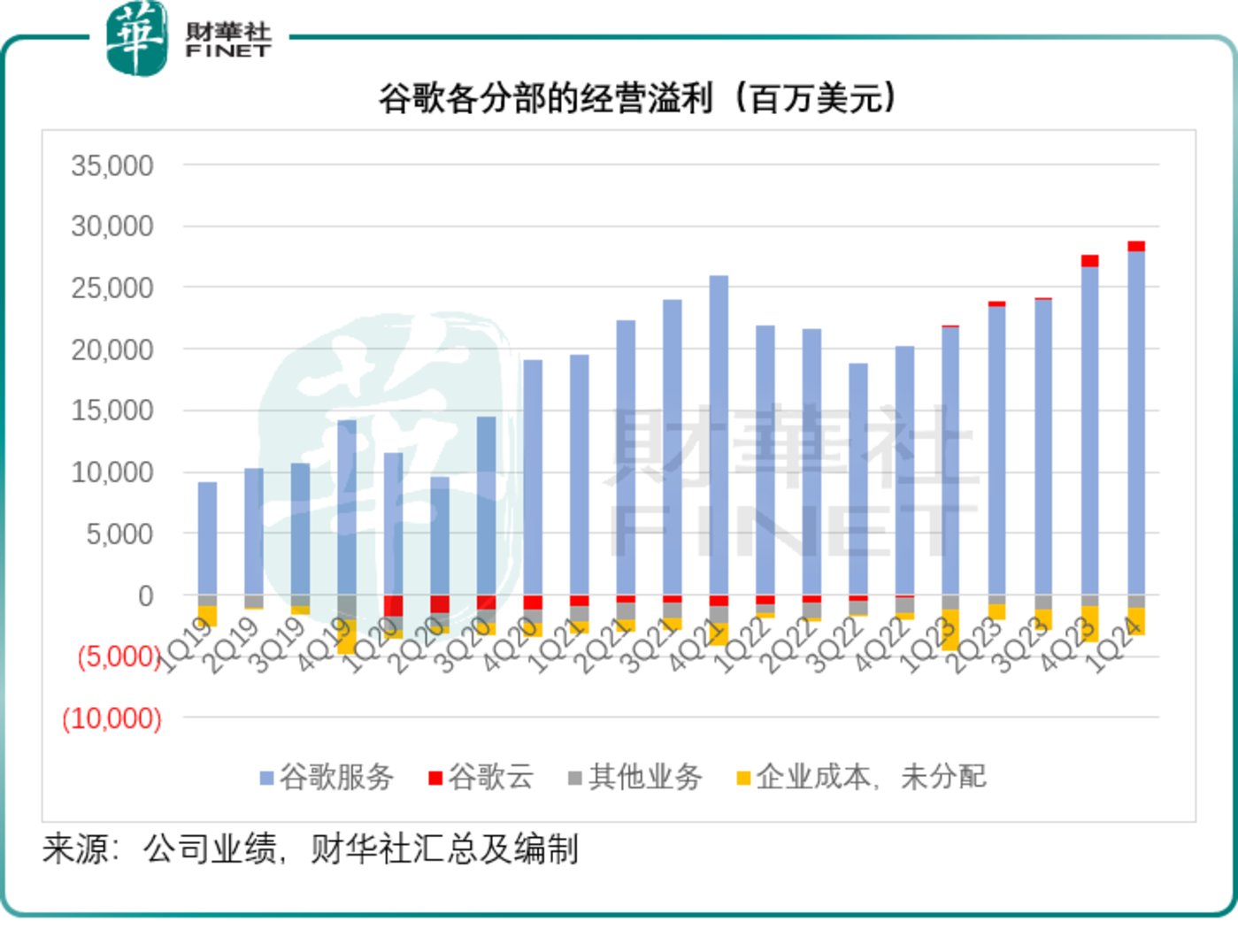

包括订阅、平台和设备等在内,谷歌的 2024 年第 1 季服务收入总额按年增长 13.62%,至 703.98 亿美元;分部经营利润按年增长 28.34%,至 278.97 亿美元;分部经营利润率按年提升 4.55 个百分点,至 39.63%。

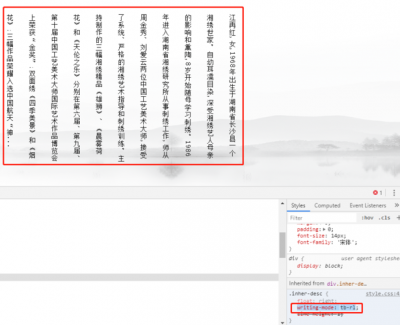

备受关注的谷歌云业务,于 2024 年第 1 季收入按年增长 28.44%,至 95.74 亿美元,反映了谷歌云平台(GCP)在 AI 贡献增加和强劲 Google Workspace 强劲增长带动下的表现;分部经营溢利按年大增 371.20%,至 9 亿美元;分部经营利润率由 2.56% 大幅提升 6.84 个百分点,至 9.40%。

值得留意的是,谷歌云业务的分部经营利润率在持续提高,见下图。

2024 年第 1 季,谷歌来自经营活动的净现金流入为 288.48 亿美元,自由现金流入 168 亿美元,于 2024 年 3 月 31 日的现金及可出售证券总额为 1080 亿美元。

谷歌宣派每股季度息 0.20 美元,此外新增 700 亿美元的股份回购授权,相当于其当前市值大约 3.6%。

微软季度业绩

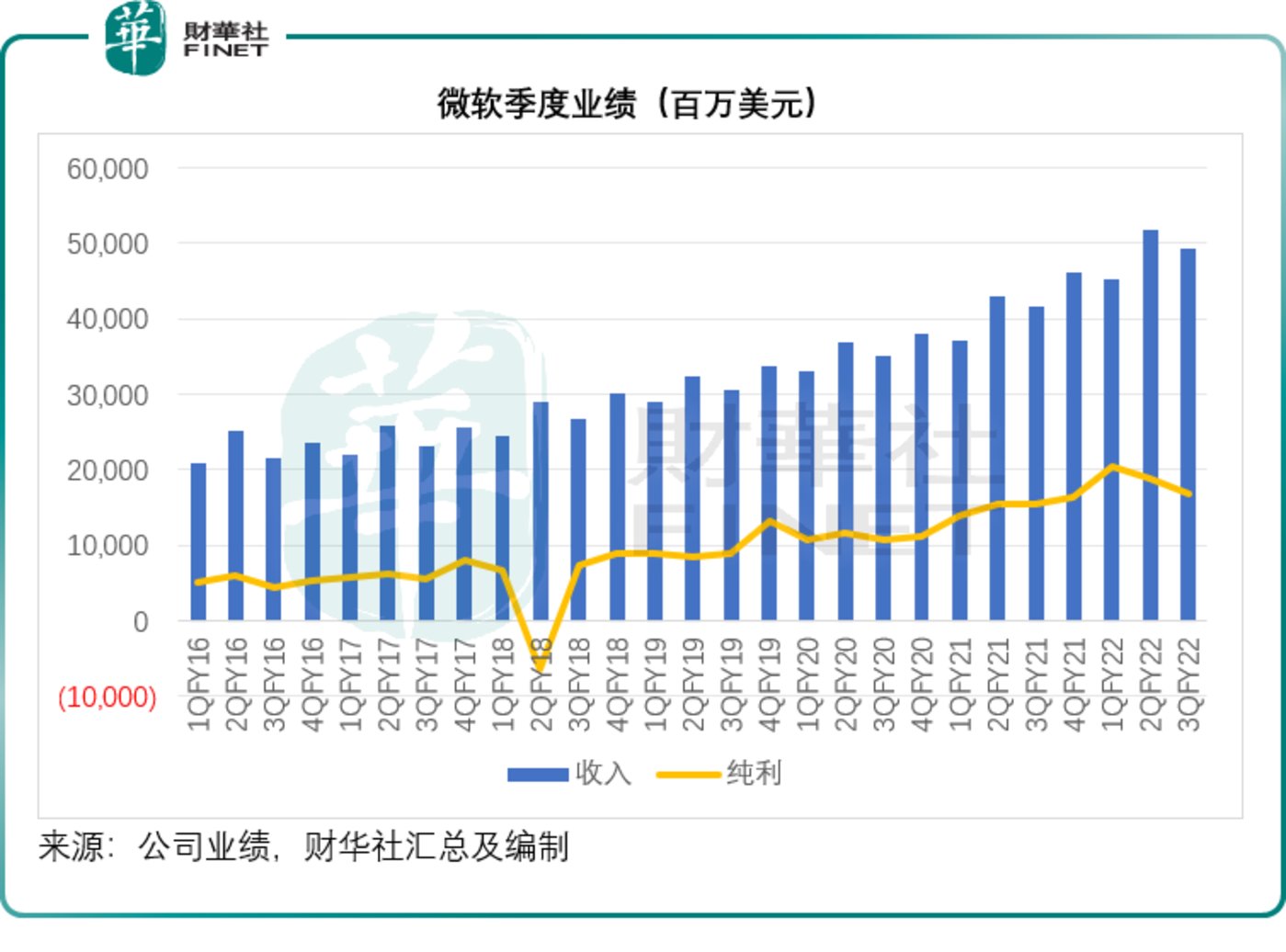

微软的财年截至日期为 2024 年 6 月 30 日,因此其公布的 3 月财季业绩实际上是它的第 3 财季业绩。

截至 2024 年 3 月 31 日止的 2024 财年第 3 财季,微软的收入按年增长 17.03%,至 618.58 亿美元;季度净利润按年增长 19.89%,至 219.39 亿美元。

企业业务方面,预订量增加 29%,显著高于预期,主要受到 Azure 平均交易规模和服务时长,还有核心年度销售的强劲执行带动。

消费者业务方面,个人电脑市场需求稍微高于微软的预期,主要得益于 Windows OEM 业务增长,而广告支出落地则大致符合预期。游戏方面,动视暴雪的游戏业务表现超越预期。从整个公司来看,动视暴雪为其收入增长提供了大约 4 个百分点的净影响,但为经营溢利增长带来两个百分点的负面影响,并对每股盈利带来了-4 美分的影响。

微软云收入为 351 亿美元,增长 23%,超越预期。微软云的毛利率按年稍微下降至 72%,但仍好于预期。

整体来看,微软的季度毛利增长 18.03%,毛利率则按年微升至 70.08%。扣除会计预估变更的影响,毛利率按年上升 1 个百分点左右,增长主要受到 Azure 和 Office 365 定价较高订单占比提升,以及较高利润率业务贡献增加所带动。

季度经营溢利增长 23.39%,至 275.81 亿美元;经营利润率按年提升 2.30 个百分点,至 44.59%。不考虑会计预估变更的影响,经营利润率提升大约 3 个百分点,主要因为毛利率提升以及成本效益提升。

3 月财季的资本开支为 140 亿美元,主要用于支持其云需求,包括扩展 AI 基础架构。用于设备、厂房和物业的现金支出为 110 亿美元。

期内,来自经营活动的净现金流入为 319 亿美元,增长 31%,主要受到强劲的云计算业务回款带动。自由现金流为 210 亿美元,增长 18%,已包含了资本开支增加以支持其云计算和 AI 研发的影响。

微软于 3 月财季通过派息和股份回购向股东回馈了 84 亿美元。

AI 是两大巨头的发展主题

率先投巨资到 OpenAI,并掀起生成式 AI 的热潮,微软无疑在 AIGC 的发展浪潮中处于领先位置,但谷歌也不落后,通过投资与自行研发,努力跟上微软的步伐。

正因为它们的早期投入,在资本大浪纷纷追逐 AI 之时,AI 已逐渐渗透到两大巨头的主营业务中,并开始从这个投资浪潮中变现。

谷歌的 CEO 在业绩发布会上就如何把握 AI 创新的机会,提到了六个要点:

1)研究领先:上周,谷歌进一步整合了 Google DeepMind 下建造 AI 模型的团队,这将有助于简化开发,并为其产品团队建立一个单一的访问点,让他们使用这些模型构建生成 AI 应用程序。目前团队的进展非常快速,正在开发 Gemini 和其他模型。

2)基础架构领先:他表示谷歌拥有 AI 时代最好的基础架构,是专门为训练尖端 AI 模型而设计的,旨在实现前所未有的效率提升。谷歌开发了新的 AI 模型和算法,效率比 18 个月前提高了 100 多倍。其定制的 TPU,已经发展到第五代,正在为下一代的 AI 项目提供动力,例如 Gemini 就是用 TPU 训练和服务的。

3)搜索领域的 AI 创新:近一年来,谷歌一直在搜索实验室对各种查询进行搜索生成体验(SGE)实验。现在其开始把 AI 的概述带到主要的搜索页面,考虑如何利用 AI 改善搜索体验,同时又能优先考虑网站和商家的流量。

4)除搜索以外的全球产品开发。谷歌现在有六款产品的月用户数超过 20 亿,其中安卓设备用户超 30 亿;15 款产品的用户有 5 亿规模,而且在超过一百个国家经营。这让其有很多机会为世界各地的人们带来有用的生成式 AI 功能和多模式功能,并改善他们的体验。当前谷歌正致力于为其客户带来更多新的 AI 功能,并持续升级 Gemini 在安卓和 iOS 应用中的功能。

5)提高速度和执行力:谷歌一直致力于简化组织架构,以提高执行效率。除了将其模型构建团队整合到谷歌 DeepMind 下外,该公司最近还统一了机器学习基础架构和机器学习开发团队,以实现更快的决策、更智能的算力分配和更好的客户体验。而在今年初,谷歌已经将搜索团队整合。上周,其又整合了平台和设备团队。新的合并团队将专注于提供高质量的产品和体验,支持安卓和 Chrome 生态系统,并将其最好的创新更快地带给合作伙伴。此外,谷歌多次强调会持久地重新优化成本基础,以提高整体盈利能力。

6)变现路径:谷歌表示,通过广告、云计算和订阅,其有明确的 AI 变现途径,例如为广告商提供更多新 AI 功能,包括将 Gemini 模型引入 Performance Max。

他认为,谷歌云的其中一个优势就是 AI 超算,如今,已有超过 60% 的生成式 AI 初创公司和接近 90% 的生成式 AI 独角兽是谷歌云的客户。PayPal 和 Kakao Brain 等客户更选择了其基础架构。谷歌能够提供业界领先的英伟达(NVDA.US)GPU 和 TPU 产品组合。

在展望方面,谷歌的管理层提到有两点将影响到该公司的下一季营收同比增长:第 1 季度的业绩反映了闰年的收益,这对其综合收入增长率的贡献略高于 1 个百分点,第 2 季没有这一提升作用。其次,按照目前的即期汇率,第 2 季汇兑负面影响会比第 1 季大。

不过谷歌会继续通过优化成本来提高经营利润率,例如其员工人数已环比下降,这反映了该公司的裁员和放缓招聘速度的努力。谷歌表示会继续投资于顶尖的工程和技术人才,特别是在云计算、Google DeepMind 和技术基础设施方面的专才。展望未来,谷歌将继续专注于减缓费用增长的步伐,以便留出空间,容纳技术基础设施投资增加所带来的较高折旧和支出。

CFO 相信,这些努力将带动其 2024 年全年经营利润率进一步提高。资本开支方面,2024 年第 1 季的资本开支为 120 亿美元,主要投入到技术基础架构上,其中服务器占了大头,其次为数据中心。最近一个季度的资本开支按年大幅上升,反映了谷歌对于 AI 在其各项业务中所发挥的作用的信心。展望未来,CFO 预计今年接下来每个季度的资本开支都会约等于或高于第 1 季水平,取决于现金支付的时间。

同样,AI 也渗透到微软产品的方方面面。微软的 CEO 萨提亚·纳德拉(Satya Nadella)在业绩发布会上表示,微软能够提供最多款的 AI 加速器,包括英伟达和 AMD(AMD.US)的最新版本 AI 芯片,还有其自研的芯片。

通过与 OpenAI 的合作关系,微软继续推进 AI 创新,目前财富 500 强中有超过 65% 的企业使用 Azure OpenAI 的服务。

提到本周初发布的小体量 Phi-3,微软表示,该款产品是目前功能最强大和最具成本效益的小模型(SLM)。CallMiner、ltimmindtree、普华永道和 TCS 等公司已经在试用这种技术。其“模型即服务(Models as a Service)”更方便开发者使用大模型和小模型,而无需顾及现有的基础架构。

此外,上周发布的 G42 将在微软云上运行其 AI 应用和服务。

总而言之,Azure 的 AI 客户数目持续增长,平均支付费用也持续攀升,同时迁移到 Azure 的收入增速也在加快。Azure Arc 正在帮助客户简化其云迁移,Arc 目前有 3.3 万客户,按年增长超过两倍。

数据与分析方面:微软的智能数据平台为客户提供最多功能,从数据库、分析、商业情报、监管到 AI。其有超过一半的 Azure AI 客户也使用其数据和分析工具。

开发者方面,GitHub Copilot 很受开发者欢迎,现在有 180 万付费用户,按季增幅扩大至 35%。

微软提到,其所有的最大型 OEM 合作伙伴都在最近几个月发布了 AI PC。这个季度,微软推出新款 Surfaces,其中包括集成的 NPU,赋能 AI 体验,如自动取景和实时字幕。

搜索、广告和新闻方面:将 AI 应用到这些业务,进一步推动了 Bing 和 Edge 的增长。Bing 的日活跃用户突破 1.4 亿。免费 Copilot 在 iOS 和安卓的下载量飙升。这个季度,微软还在其广告平台推出 Copilot,帮助广告主使用 AI 就产品图像、标题和描述生成推荐。

展望未来,微软云的下一季毛利率将按年下降两个百分点,若不考虑会计准则的变化,云计算毛利率将稍微下降,主要因为 Azure 利润的改善,延展 AI 基础架构的影响将被 Azure 的销售结构所抵消。整体而言,微软的营业成本将介于 196-198 亿美元之间,经营开支介于 171.5-172.5 亿美元之间。

6 月财季将是微软的财政年度最后一季,该公司的管理层预计,2024 财年经营利润率将按年提高 2 个百分点,这包括对云和 AI 的投资,来自动视暴雪收购的影响,以及上年会计准则变更的负面影响。

不过,微软预计 2025 财年的收入和经营溢利将继续保持双位数增长,但经营利润率会按年下降 1 个百分点,而资本开支将高于 2024 财年,要受到云计算和 AI 基础架构投资推动。

总结

AI 已经渗入到全球顶尖科技巨头的基因之中,在其各项业务中发挥着重要的作用,例如,以搜索引擎和广告收入为主要利润来源的谷歌,通过 AI 的赋能降本增效,同时通过 AI 优化客户体验,来增加营收与提高收入增长。微软更是通过对外收购与自行研发,掌握 AI 最前沿的技术优势与服务模式,为客户提供最先进的 AI 解决方案,更好地把握 AI 投资浪潮的机遇,例如除了推出大模型与小模型外,微软还为开发者提供 Copilot,助力 AI 的发展。

值得留意的是,与 Meta 一样,微软和谷歌在接下来都会增加资本开支,投入到 AI 的研发与基础架构的建设上,这将有利于英伟达、AMD 和英特尔(INTC.US)等 AI 芯片供应商未来几个季度的增长。