出品 | 妙投 APP

作者 | 董必政

头图 | 视觉中国

最近,云计算行业并不平静。

在阿里云掀起新的一场价格战的同时,另一家明星云服务厂商七牛云,向港交所递交招股书,再一次向港股 IPO 发起了冲刺,也引起了业内的广泛关注。

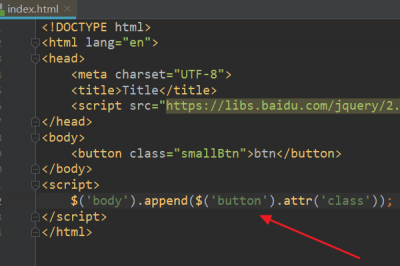

七牛云成立于 2011 年,主要在音视频领域为企业提供云服务。相对于其他港股 IPO 的科技企业,七牛云的背景要好得多。

在云计算如日中天的那些年,七牛云屡屡获得知名机构青睐,如:经纬创投、启明创投、阿里巴巴、云锋基金、交银国际等。

虽有明星投资机构“站台”,但七牛云的业绩却让人失望。

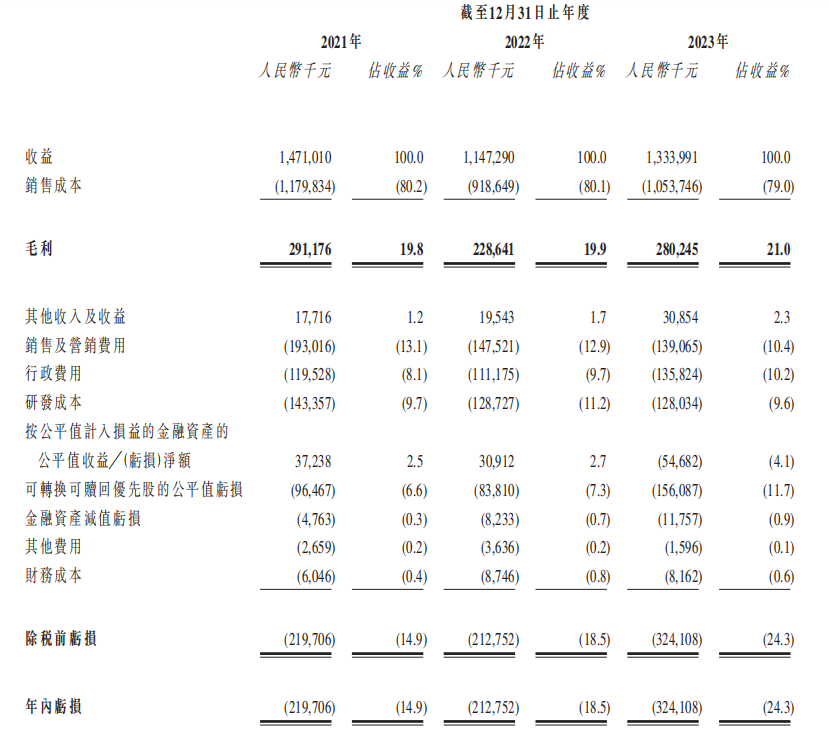

根据最新的招股书,2021 年至 2023 年,七牛云的营收分别为 14.71 亿元、11.47 亿元、13.34 亿元,同期亏损分别为 2.20 亿元、2.13 亿元、3.24 亿元。

在这个时候,七牛云为何选择港股 IPO 呢?另外,在连续 3 年亏损后,七牛云有何扭亏为盈的翻盘点呢?

#01 一、资本的耐心不多了

人在江湖,身不由己。七牛云在港股寻求 IPO,也可以这么形容。

七牛云成立于 2011 年,主要在音视频领域为企业提供云服务。

在云计算高速增长的那几年,七牛云一度成为投资机构眼中的明星公司。经历过多轮融资,公司累计融资超 30 亿人民币。

然而被资本喂大的七牛云,并没有实现盈利。

没有造血能力,七牛云只有不断靠融资续命。

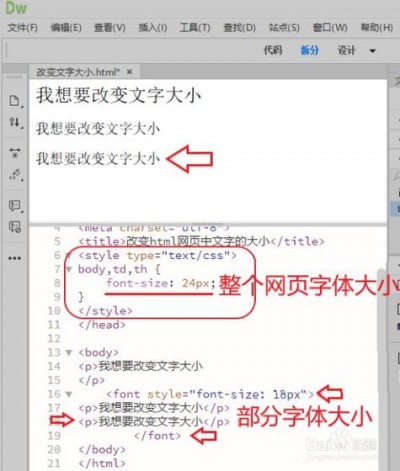

然而,近年来中国云计算行业的投资活跃度,已经开始走下坡路了。不少 FA(融资顾问服务机构)都表示不怎么参与相关项目了。

(资料来源:前瞻研究院)

随着估值的提升及一级市场投融资的热度下滑,七牛云便开启了 IPO 上市之旅。但,IPO 之旅并非一帆风顺。

2022 年 9 月,七牛云撤回了此前于 2021 年 4 月向美国证监会递交的上市申请。其原因为,与数据相关的科技企业赴美上市,仍面临中美监管机构的严格审查。

另外,七牛云要在A股科创板 IPO,也难。

由于七牛云连续 3 年亏损,且连续 3 年研发投入占营收比例低于 15%,无法满足科创板上市的硬性要求。

与此同时,科创板 IPO 审核也变严了。2023 年以来,科创板无论是 IPO 受理数量、上会数量,还是过会率,均有较大幅度下降。

相对而言,港股 IPO 的硬性要求没有那么严格,成为七牛云上市融资的最后一个可行性方案。

此外,七牛云如果无法在港股上市,管理层将面临较大的回购压力。毕竟,投资机构的钱不是白拿的,且拿了这么久。

根据招股书披露,七牛云在 2023 年 6 月 26 日,与A轮至F轮投资者签订协议终止附于可转换可赎回优先股的赎回权。

一旦,七牛云无法在 2025 年 1 月 1 日前完成港交所上市;那么,七牛云将以原始投资额的 200% 回购A轮投资者的股权,以原始投资额的 150% 回购B轮~E轮投资者的股权,原始投资额的 140% 回购F轮投资者的股权。

但是,公司的账上并没有充足的回购资金。

根据招股说明书,截至 2024 年 1 月 31 日,七牛云的现金及现金等价物为 1.38 亿元,定期存款为 1.08 亿元。

面对回购压力,港股 IPO 成为公司的最后一颗“救命稻草”。

#02 二、走不出亏损的泥潭

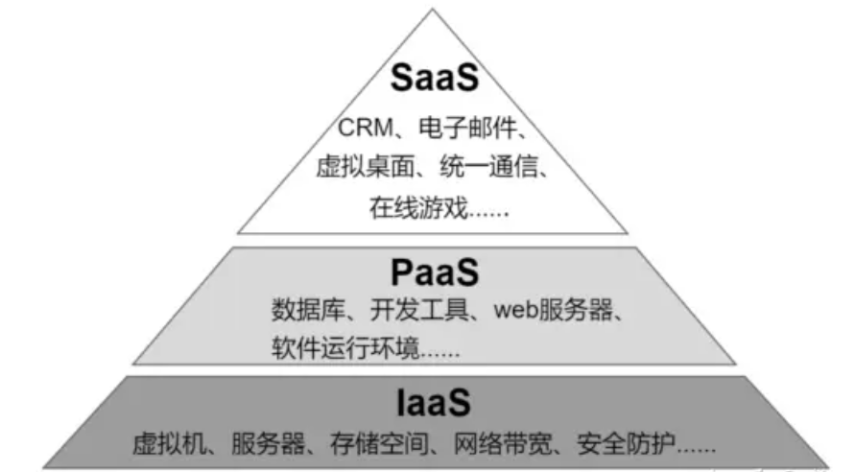

云计算厂商一般为企业提供软件即服务(SaaS)、平台即服务(PaaS)、基础设施即服务(IaaS)等服务。

(图片来源:网络)

简而言之,SaaS 是面向用户的软件或应用程序,PaaS 是面向开发者的开发环境及平台,IaaS 是提供虚拟的服务器、存储等设备,以构建自己的 IT 环境,取代物理的服务器。

如果,把 SaaS 比作客户食用的菜品(即软件);那么,PaaS 就是具备食材、调味料、厨具的厨房,供厨师(即 SaaS 企业等开发者)使用;而 IaaS 的提供者就是建造厨房及水电等配套的开发商。

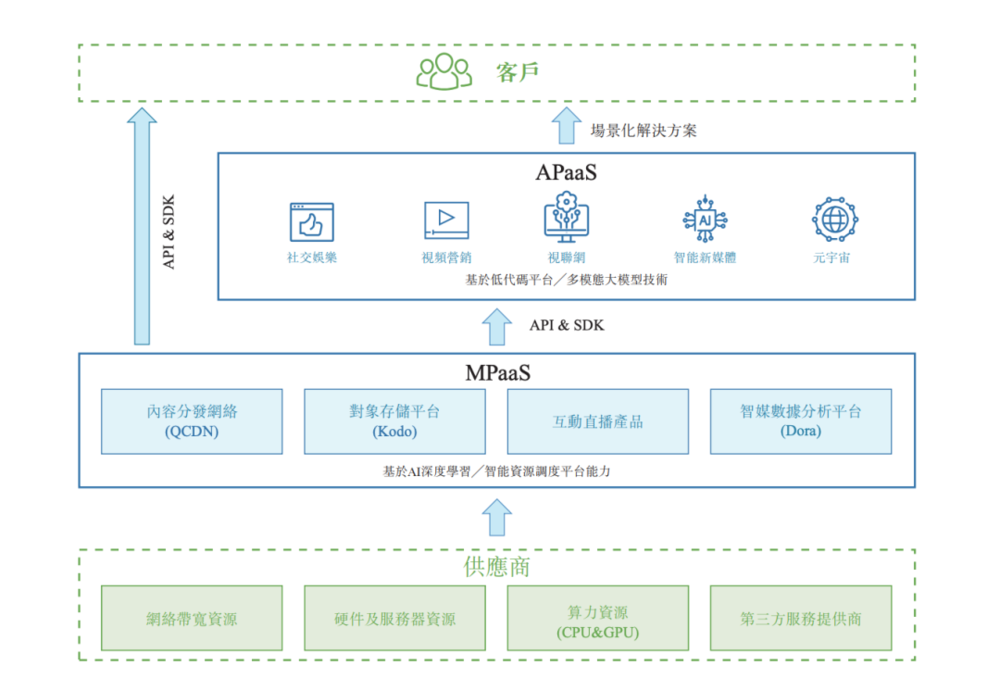

赶上短视频、直播风口,七牛云的产品主要包括 MPaaS(音视频平台即服务)以及 APaaS(应用平台即服务)两大板块,占整体营收中比例为 94%,主打音视频及相关赛道。

(资料来源:招股说明书)

从产品的功能上来看,公司产品的覆盖音视频生产、处理、传输、消费全流程,集直播、点播、实时音视频、摄像头智能分析等。

例如:公司为芒果 TV 打造“私密好友房”功能,邀请亲朋好友视频连麦等功能。

尽管,七牛云在音视频赛道上占据一席之地;但是,公司的造血能力并不强。

根据艾瑞咨询数据,按 2023 年收入计算,七牛云是中国第三大音视频 PaaS 服务商,市场份额为 5.8%;按 APaaS 收入计算,则为中国第二大音视频 APaaS 服务商,市场份额为 14.1%。

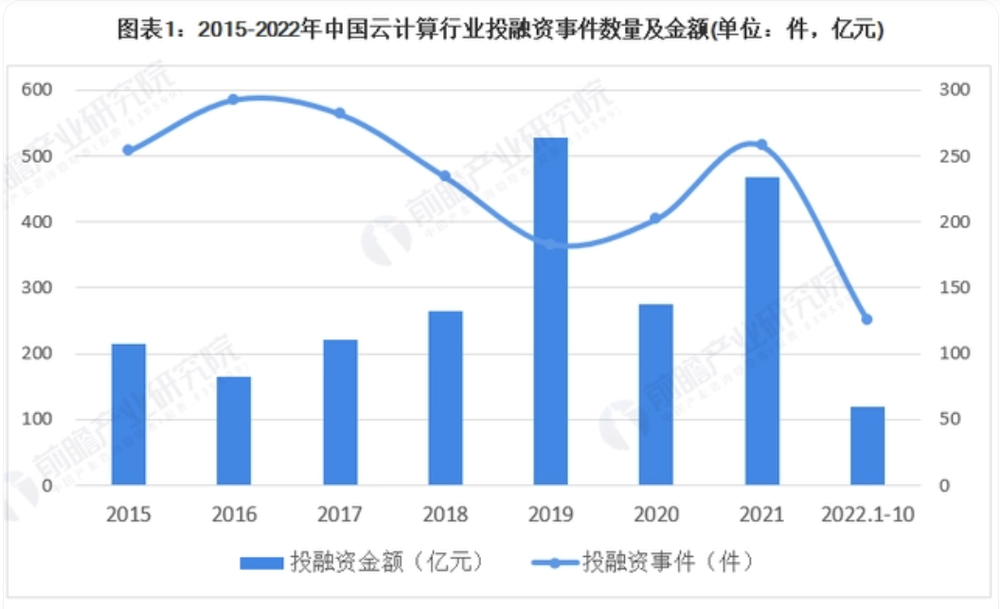

在盈利能力方面,近 3 年七牛云营收没有增长,同时还处于连续亏损的状态。

根据最新的招股书,2021 年至 2023 年,七牛云的营收分别为 14.71 亿元、11.47 亿元、13.34 亿元,同期亏损分别为 2.20 亿元、2.13 亿元、3.24 亿元。

(数据来源:招股说明书)

究其原因,妙投认为,行业竞争加剧。

一方面,近年来,移动、电信、联通三大运营商加入战局,三大电信运营商凭借占据网络设施这一绝对优势,快速崛起,抢夺市场份额,尤其是在政务公有云市场。

例如:中国电信旗下的天翼云,已经是国内第三大公有云厂商。天翼云的营收从 2021 年的 279 亿元提升至 2023 年的 972 亿元,增长迅猛,逐步逼近了公有云龙头阿里云,挤压了七牛云等中小厂商的生存空间。

另一方面,阿里云掀起价格战,腾讯云、京东云等各大云厂商纷纷跟进。

自 2023 年 4 月起,云服务行业价格战愈演愈烈。阿里云首先宣布下调核心产品价格 15% 至 50%,腾讯云、移动云等巨头紧随其后,部分产品价格降幅高达 40%。

2024 年 2 月 29 日,阿里云宣布中国区全线降价;当晚,京东云跟进降价,称要比阿里云再便宜 10%。

虽然,阿里云的降价主要针对 Iaas 产品,而非 PaaS 产品;但是,阿里云可以通过降价吸引更多的中小企业,先使用其 IaaS 产品,再过渡到 PaaS 等其他产品。

这样一来,价格战便间接给七牛云等 PaaS 厂商造成了竞争压力。

另外,云计算,是个马太效应十分明显的行业。

除了先发优势之外,阿里云之所以能够崛起,是因为阿里云拥有自主研发的飞天系统,2009 年收购万网,获得数十万中小企业用户。此外,后期的阿里云拥有打价格战的资金实力,可吸引更多的企业用户上云。

而中国电信的天翼云,短短几年一跃成为国内第三大公有云厂商,主要依靠“云无网不通”的强势地位以及政务云客户的青睐。

而七牛云在客户资源技术、资金等方面无明显优势,虽遇上短视频与直播电商的东风,但经过十几年的发展仍是中小云厂商。

此外,由于价格战、行业内卷,云计算已成为一个薄利行业,没有一定的用户规模支撑其盈利水平。

不仅仅七牛云,北森控股、优刻得等中小云厂商同样处于亏损的局面。

而七牛云的未来增长点,主要寄希望于 AI 技术对音视频的推动产生的新需求,拓展新的垂直赛道。

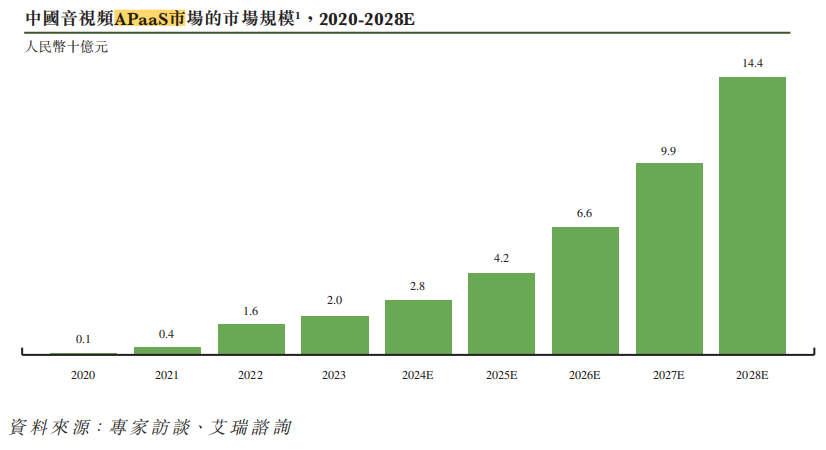

根据艾瑞咨询,“AIGC+ 音视频 APaaS”未来有望成为音视频 APaaS 的新形态。

而,当下 APaaS 的市场空间并不大。短期来看,据艾瑞咨询预计 2024 年、2025 年 APaaS 的市场空间分别为 28 亿、42 亿。

对此,七牛云在招股说明书中表示,为了加入 AIGC 技术,公司仍需投入研发,预期研发费用可能继续增加。

短期来看,APaaS 市场空间小,公司还需要持续投入研发。

因此,妙投认为,未来 2 年七牛云依靠 APaaS 业务实现扭亏为盈,概率不大。

在拓展新赛道方面,七牛云还得拼行业的 know-how 能力,甚至还得拼产品的性价比。目前来看,公司在新赛道上营收,并没有明显的体现。

另外,七牛云在招股说明书上表示,如果公司的解决方案向新的垂直行业扩张不成功,那么公司的前景可能会受到重大不利影响。

总之,七牛云的自我造血能力不足,其扭亏为盈的翻盘点也不清晰。

对于成功 IPO 后,七牛云在港股的表现,可以参与另一家 HR 赛道的云服务厂商北森控股。自上市以来,北森控股的股价跌幅已达 70% 左右,膝斩了。

这一幕,有可能会在七牛云上重演。这次 IPO,也是众多中小云厂商的一个缩影。