出品|网易科技《锐度》栏目

作者|普子胥

编辑|丁广胜

2021 年上海交通大学 125 周年校庆,曾毓群与沈南鹏谈笑风生。那一年,资本市场呼风唤雨的宁德时代市值一路狂飙突破万亿,并顺势将强势表现给到了下游整车厂。校庆会上,沈南鹏顺便对曾毓群揶揄,如果蔚来、理想、小鹏想要电池,该怎么办,是需要跟你喝比较多的酒,还是要多去几次宁德办公室?

绵里藏针的问题得迂回,可曾毓群没有避讳:“(车企)付钱把生产线包下来,我就给你做了……或者谈一个长期的合作,你承诺产量波动在正负 15% 之内,大家就没事……没有钱的承诺是不认真的。”

那一年,与风头正劲宁德时代一起狂飙的,还有从年初 5 万/吨暴涨到年末近 30 万/吨的工业级碳酸锂价格。尽管,轰轰烈烈的中国电动化浪潮在这一年还在加速,新能源车渗透率也在持续提升,可整车厂们不得不为了日益昂贵的电池买单,关键还可能买不到。

也是在这一年,凭借此前在三元锂技术路线上的成功押注,宁德时代技术上优势地位转化为了夸张的盈利和市占率:2021 年,宁德时代净利润 159.3 亿元再创新高,国内动力电池市场装机量市占率一举冲破 52.1%,占据行业半壁江山。

当所有的优势叠加、放大,宁德时代不仅在上下游掌控了强大的话语权,信奉“赌性坚强”的曾毓群也有了更强的实力,开始重新制定游戏规则。

不让下游企业的风险揽到自己身上,就是其中关键的一条。

车企的领导们来喝酒、聊天、攀交情,不过是口头承诺,要想曾毓群供货,则需要车企包生产线,掏出真金白银。这一买,不是一年,是五年乃至十年的产能合同起步。

这样倾向性极强的合作是出于规模效应也好,降低制造的边界成本也罢,但最大赢家无疑还是宁德时代:他们不用压货,而所有风险由造车企业承担。

在新能源浪潮和电池短缺的双重作用下,时代和命运就如同是两节并联的电池,它们串联在一起,让宁德时代迸发加倍的能量。

而在正式成为电池一哥前,曾毓群率领的宁德时代在数次抉择中,连续豪赌并收获丰厚:不管是放弃 ATL 的联创职务、大胆押注彼时不明朗的新能源车赛道,还是敢于啃下要求苛刻的宝马订单并挤掉三星,在 2015 年动力电池“白名单”后,借助补贴成为优质标的,为后续腾飞积蓄了力量。

不过,时代和命运一旦其中一块电池装反了,四溅的火花也会摧毁原本平稳的运转。

风险的转移难免会爆发争吵,而利润的瓜分不均则会演化成不再留体面的攻讦和火拼。在曾毓群承诺“搭台唱戏”、将让车企们过得更好那场对话后至今,本该在产业链里占据主导的终端车企“爸爸”们,终于不堪上游压迫,开始动起了脑筋,也亮出了底牌。

广汽集团董事长曾庆洪炮轰宁德时代,称车企是为宁德时代打工只是一个侧影。

这几年里,越来越多的车企整装待发,通过多种方式制造自己的电池,又或者不再依靠宁德时代,选择替换供应商等方式来摆脱控制,提高自己的话语权。而以宁德时代为首的中游电池厂和下游整车厂间,在一种合作和制衡间你来我往,枪炮声始终没有停下。

一、宁德时代怎么做大?

2023 年,伯克希尔-哈撒韦年度股东大会上,93 岁巴菲特曾这样告诫投资者:“机会往往来自其他人做蠢事”。

尽管,巴菲特一向看好比亚迪。然而,当 2016 年 9 月比亚迪销量稳居国内动力电池榜首的时候,王传福却宣称要“肥水不流外人田”,并表示“比亚迪的电池暂不会对外出售,我们要保持比亚迪在电池领域的领先地位。”

这一如今看来值得商榷的决定,彼时却是一道很现实的加减法:选择对其他车企供货,无异于“资敌”,这是减法。于是,王传福选择了加法,不对外供货以确保自己的优势地位。

然而,王传福的这个战略抉择却间接助长了宁德时代的起飞。从 2016 年开始,大量车企转投了宁德时代。铺天盖地的订单来了,接下来一年,宁德时代一举反超比亚迪的 7.2GWh,以 12.0GWh 的动力电池销量成为全球第一。

另一件“意料之外”的事也在加速电池一哥的易主。相较比亚迪的磷酸铁锂电池,宁德时代以能量密度相对更高的三元锂电池,一举得到了政策东风的助力:2017 年后,国家开始鼓励能量密度更高、续航时间更长的车型,正式把能量密度调整系数引入到补贴计算公式里。

例如,120wh/kg 的能量密度就可以拿到最高 1.1 的补贴系数,到 2018 年,能量密度的最高补贴标准提升至 160wh/kg,补贴系数也随之提高至 1.2。以 400km 续航的车为例,当时的三元锂电池,能量密度能达到 120~140wh/kg 之间,补贴达到了 5.5 万元。

于是,2017 年开始,一面是真金白金的补贴,另一面是没有太多选择的余地,车企只能和宁德时代展开合作。2018 年,宁德时代一跃成为全球最大的汽车电池供应商,超过了松下和比亚迪。

随后几年里,新能源和电动化席卷汽车行业,而福建宁德市赤鉴湖边的宁德时代大楼总部,则人来人往:很多车企采购负责人都曾从世界各地到访过这座小城,目的只有一个,就是找到曾毓群,买到电池。

一个直观的视角是,动力电池能占到一辆电车 30—50% 的成本,是新能源汽车的心脏。然而,不是谁来到宁德时代都能顺利交差。作为宁德时代的大客户,蔚来的李斌也曾一度坦言,即便和宁德时代建立了独家的供应合作,电池依然是交付量的一个很大约束。

报道称,2019 年,一度陷入资金困顿的蔚来为了买到电池,其高管一度拍出房产证明,才说服宁德时代发货。而为了顺利拿到电池,就连小鹏创始人何小鹏,都亲自跑到了宁德时代蹲守了一个星期。

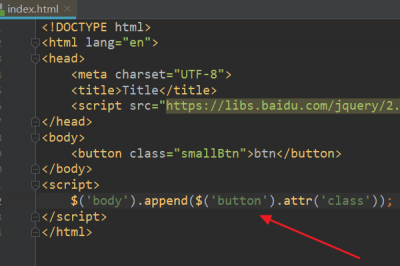

车企领导们组团憋屈的几年,也是宁德时代最为强势的几年。于是,宁德时代曾毓群搞出了新花样,开始了与车企共建产线。

彼时,车企需要对未来 5 年乃至 10 年的电池需求做出预期,并向宁德时代提前支付保证金,用于“产线建设、人力扩招、物料储备等”——这种类似对赌的协议,车企只有按照预期完成每年的采购量(额度),宁德时代才会逐年、分批返还这笔保证金。

真锂研究创始人墨柯向网易科技表示,整车厂和宁德时代的协议其实很正常,如果一家车企,只是口头承诺,那电池厂就花费大价钱、大力气造产线,造出来你又反悔,不买了怎么办?“签协议共建产线,是一种商业合作。类似这种谈判,很正常。”

不过,动辄几十亿保证金,对当时不盈利的新势力车企压力无疑是巨大的。值得玩味的是,彼时宁德时代总部里宣传标语,从“全世界每四台电动车,就有一台用了宁德时代电池”变成了三台。或许是为了低调,曾毓群一度还要求宁德时代,把“世界第一”的宣传,改成了“出货量暂时世界领先”。

可伴随数字一同改变的,还有在这座大厦里越来越多的争吵。报道称,曾毓群和何小鹏在争吵最激烈时,曾毓群甚至退出会议室平静了 10 多分钟。原因是,何小鹏打算引入新的主力电池供应商中创新航,削减宁德时代的供货份额,这彻底激怒了曾毓群。

尽管,后续小鹏汽车电池供应商五花八门,并为之付出了代价,但在电池最为紧俏的那几年里,相比传统供应链,这些新势力车企则经历了几乎前所未有的失语和被动。

在传统燃油车时代,大量供应商在车企面前姿态低微,往往需要忍受长达 60 天乃至 90 天的付款周期,以及被压到不足 10% 的毛利率。甚至,价格、产能以及权力博弈,几乎每一项潜在风险都是车企分流订单,甚至换掉供应商的理由:然而,这一切在宁德时代强大的话语权面前,都颠倒了过来。

“双方的话语权,就是此消彼长的关系。”中欧协会智能网联汽车秘书长林示谈到,如果车企的规模体量足够大,跟宁德时代还有较劲的可能,否则,完全不可能。“其他零部件供应商,没有这种预付款模式。都是先供货,后付款。”

但无论如何,2018 年开始宁德时代的狂飙已经开始。短短 3 年后,这家就从刚上市时 500 亿市值一度突破了 1.6 万亿人民币,而执掌一切的福建老板则以决策果断、魄力十足闻名于世。

宁德时代上市后,他通过募集超千亿资本,借此大举扩张,建设产能,接连砸向供应链,投资或控股锂矿、锂盐、正负极材料、制造设备等上下游公司。而这一系列资本绑定,又让宁德时代产能更为稳定、供应价格持续下滑,优势在拉大。

而在内部,宁德时代员工们入职培训则需要阅读一本《修己达人》。这是一本按照曾毓群在上一家公司 ATL 期间的创业故事和发言整理而成的书。

除此之外,曾毓群从未提过要学习哪家公司的管理知识。这或许因为,那些靠着管理闻名于世的公司往往需要排队向自己公司买货。

二、养出庞然大物,持续不断的冲突

2017 年,宁德时代超越松下成为全球动力电池使用量第一后,连续 7 年登顶。

几乎所有的一线车厂都将宁德时代作为最重要的供应商。除了北汽、上汽、长城、长安这些国内车企,就连丰田、宝马、奔驰国外大牌也得排队抢货。

2022 年全球前十大动力电池企业排名中,宁德时代市占率比第二名高出 23%,而 7 年前仅高出8%,做到了真正的遥遥领先。

但也在这一年的世界动力电池大会上,广汽集团董事长曾庆洪毫不客气地炮轰曾毓群:“电池厂商把所有利润拿走了,广汽一直在给宁德时代打工。”可坐在台下的曾毓群却面无表情。

实际上,双发嫌隙由来以久。

2019 年广汽推出 AionS 搭载了宁德时代高镍产品 NCM811 电池,号称彼时续航里程最长。但车辆上市后,厚望变成了失望,不到半年这款车就发生了多起起火事故。

电池起火到底是车企问题,还是电池原因?双方争执不下,裂缝声传来。于是,从 2019 年宁德时代不再是广汽乘用车动力电池第一供应商。

争吵只是一个侧影。而更大的问题则是,如果电池厂如此强势,车企到底何以自处?

宁德时代 2023 年业绩中,其超过 400 亿的净利润,成为全球电动车行业里名副其实的“印钞机”。而支撑起这一切的,不仅是这家公司在下游的强势,还有对上游的拿捏。

例如,2023 年一季度,宁德时代的应付账款及应付票据同比增长了近 40%,相比之下,其他头部供应商们的应收账款则有不同程度的增长。

迈克波特曾在《竞争战略》里提出一家企业竞争力的五个维度,其中之一就是对供应商的议价权,即讨价还价能力:如果一家公司能拉长上游账期,这意味着就能“免费”从上游拿到更便宜的零部件和原材料。

例如,在 2023 年,正极材料供应商长远锂科一季度净利润同比暴跌 99.7%,做电解液的天赐材料则提前预告今年净利润腰斩,石墨化龙头尚太科技关停了运营近 15 年的生产基地,磷酸铁锂正极供应商德方纳米毛利率跌至 0.01%。

2017 年以来,除了下游投资,宁德时代还对外投资超 40 家企业,每年平均超过 10 家的速度,对上游原材料、半导体芯片、出行共享、自动驾驶甚至保险金融等领域通过一系列的资本运作,在国内甚至国外形成自己可以掌控的上下游布局。

尽管 2023 年宁德时代的市值相较高峰已经跌去了万亿,尽管这家企业的净利润增速已经不及营收增速,但墨柯对《锐度》表示:“即便新能源市场不再新鲜,中国新能源汽车渗透率已经超过 30%,光环已经慢慢褪去,人们对宁德时代的估值重新回归到传统制造业 10 倍左右 PE,可对绝大多数的车企来说,为了确保电池生产连续性和稳定性,宁德时代依旧是绕不开的大山。尤其在行业内卷时,电池行业也讲究规模效应和品牌信赖度,这让宁德时代的优势还是很大。”

“从没存在这么一个零部件巨无霸的供应商。”林示则认为,哪怕现在碳酸锂价格降到了 10 万块钱以下,但是主流电池厂仍然牢牢把控着市场。车企没有办法,只能接受这个价格。一位东风汽车集团内部人士谈到,现在三元锂电池,1KW·h也得要 1000 块钱。如果一台车要 100 度电,单电池也得 10 万块钱的成本。

而在传统燃油车时代,最贵的发动机只占车 15% 成本,而且基本上都是车企自己生产,不存在被上游卡脖子的说法。但在电动车里,一块电池占了三分之一以上成本。于是,近些年国内电动车渗透率快速提升同时,某种隐形的代价,便是昂贵的电池严重侵蚀了车厂的利润。

论坛上的争吵和产品质量的问题或许可以协调,但利润的分配不均就会造成难以弥合的裂痕。

过去几年,宝马电池供应商名单里除了宁德时代,在 2022 年就新加入了亿纬锂能、韩国三星 SDI 和瑞典 NorthvoltAB 等公司。而和宁德时代有过“蜜月期”的极氪,先前则宣布旗下全球首款 800V 磷酸铁锂超快充“金砖电池”量产。

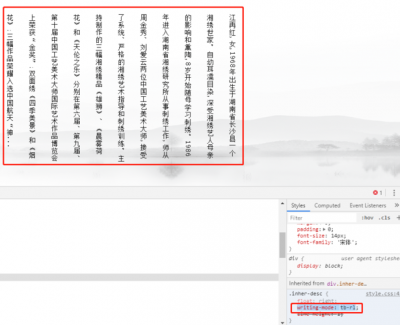

到了 2023 年底,李斌则亲自上场,开车直播自测自家研发的 150kWh 半固态电池包的实际续航能力。过程中,李斌还给何小鹏打电话,怂恿小鹏“也搞一场直播,挺好玩。”直播完次日,宁德时代股价下跌 5.18%,创 3 年来新低。(备注:直播后宁德时代股价一路下挫,从 2023 年往前 3 年创下新低。截图为雪球 App 宁德时代股价表现)

而使用宁德时代电池比例高达 81% 的小鹏汽车,也开始了反制:例如,小鹏 P5 采用亿纬锂能的电池,小鹏 P7 为中创新航,小鹏 G9 采用智鹏制造电池。

而当蔚来下场建试制线,吉利布局磷酸铁锂电池等新闻刷屏时,各大车企都在挖掘二供,比如广汽扶持中创新航,上汽扶持瑞浦,蔚小理同时增持欣旺达等,所有的新闻拼凑而来,一场“脱钩去宁”的故事开始了。

三、渗透

说得一口好英语的罗宾(Robin,曾毓群英文名)和马斯克或许是一对好朋友。

2023 年马斯克第十次到访中国后就马不停蹄与曾毓群会面。特斯拉是宁德时代的大客户,马斯克曾询问曾毓群,有没有更便宜的锂电池?曾毓群则表示,“埃隆(马斯克)整天都在谈论成本问题,我告诉他,我一定会有解决方案。”

不过,天马行空的钢铁侠从不是一个省油的灯。鬼精鬼精的他在自造 4680 电池前,就率领特斯拉与松下展开了整车厂和电池厂的经典博弈。

曾经的特斯拉和松下是一对黄金搭档,松下负责生产电池,特斯拉则把上千节电池、电机和电控组合成三电系统。直至 2017 年,双方共同投资的内华达 Giga1 工厂投产,松下总裁津贺一宏与马斯克在仪式上欢声笑语,双方关系达到顶峰。

可在两年后的 2017 年,随着 Giga1 产能扩张计划遇阻,马斯克对松下拉跨的产能开始公开抱怨,松下则甩锅特斯拉数次想要降价,已经快击穿松下的心理防线。其总裁津贺一宏一度直言,后悔与马斯克合作合作建厂,要将松下员工和设备从工厂中撤走。

面对捆绑型的困局,马斯克开始了自己的操作:一方面,特斯拉持续降低对松下的产能依赖,在上海超级工厂落地后,引入了 LG 和宁德时代两大扩产激进的电池巨头;另一方面,特斯拉开始在中国使用上了更便宜的磷酸铁锂电池,持续压缩成本的同时扩大销量,壮大自己,以暴增的销量去与供应商反复博弈,从而再次压低成本。

不仅如此,狡兔三窟的马斯克自 2019 年和松下之间的矛盾公开激化之后,加速了特斯拉的电池自研之路,直到 2020 年推出全新的圆柱电池体系“4680 电池”,性能全面进化:能量为过去的 5 倍,功率为过去的 6 倍,同时成本降低 14%,续航里程提高 16%,并且完全自有。

至此,车企到底怎样摆脱在强势电池厂中的被动,马斯克也开源了自己的样本:初期与电池大厂捆版,中期以扩大销量搏取议价权、不断候补供应商,最终自研电池,逐渐掌控话语权进行反向博弈。这也成为了中国整车厂的学习对象。

例如,广汽 2018 年底先与宁德时代成立合资公司,一年后,广汽引入中创新航作为二供,削减宁德时代在供应体系内的比例,而在自研方面,广汽从 2017 年开展了技术研究和小批量试制,随后又孵化了做超快充的巨湾技研,最终自产电池的计划与曾庆洪对曾毓群的开炮,几乎同时浮出水面。

一般而言,整车厂有三种方式争夺对电池的控制权。其一是入股电池企业。例如,2020 年 5 月,大众(中国)正式入股国轩高科,并成为第一大股东。随后两个月,梅赛德斯-奔驰宣布与孚能科技深化战略合作,并入股孚能科技,持有约3% 股份。

第二种方式,则是双方成立合资公司。例如,2020 年 4 月,丰田汽车和松下两家公司建立合资企业泰星能源,开发电动汽车电池。国内整车厂,一汽、上汽、广汽、东风、吉利等主机厂均与宁德时代成立了相应的合资公司,并顺势进入动力电池行业;吉利除了宁德时代外,与 LG、孚能科技和欣旺达等公司均有合资电芯公司的动作,长安和一汽也分别同比亚迪合资成立工厂。另一类典型案例,便是 2022 年 6 家主机厂在内 19 家公司同时投资欣旺达 120 亿。

最后一种就是自研自产。除了特斯拉熟知的 4680 电池外,大众集团规划在欧洲建设多座电池工厂,未来大众的电池供应将采用自产+采购的方式。国内,比亚迪的弗迪电池,刀片电池方案已实现快速装车应用,并凭着比亚迪销量支撑,迅速壮大。

此外,长城的蜂巢能源,也开始从自供走向外供,并获得吉利、东风、PSA、天际、零跑等国内外主流汽车厂家采购。而据不完全统计,比亚迪、长城、特斯拉、宝马、丰田、东风、吉利、广汽等,这些年也开始纷纷自研电池。

黄河科技学院客座教授张翔对网易科技表示:“燃油车时代车企的利润比较高,分工比较明确,除了发动机变速箱以外,其他零部件基本都是采购。但在新能源时代电池成为核心零部件,利润高,所以车企也希望通过自己承担一部分工作来分享更多的利润。当下车企与电池厂合资的模式已经比较成熟。但对于自建电池厂风险比较大,投资比较高,只有极少数车能够胜任。”

不过,一个更为实际的问题便是,车企直接开发电池到底划不划算?

根据麦肯锡的估算,车企自己生产电池 PACK 和电池模组都能创造不错的经济效益,前者大约能节省3% 的成本,后者则能节省1% 的成本,但直接生产电芯,可能导致供应链成本上升 23%。综合考虑资产规模、技术路线、研发成本和供应链安全等因素后,麦肯锡认为,车企在一个地区生产至少 50 万辆新能源车或电池生产规模达到 15GWh 以上,自产电芯才可能具备成本优势。

然而,车企向上游挺进,并非绝对的经济账。青域资本联合创始人牟颖对《锐度》栏目谈到:“在很多行业里纵向一体化都是头部企业的共同选择,目的在于减少供应链的波动,将不可控风险尽可能排除。而在新能源汽车行业里,车企对供应链安全的要求更为苛刻,对应的车企向上争夺话语权的欲望会更加强烈。”

一位业内人士向网易科技表示,车企自建电池厂有其合理性和风险,本质还是不把鸡蛋放在一个篮子里,就像燃油车,车厂自建发动机保证核心技术和供应安全,然而,车企要自建电池厂,在技术路线选择上、原材料价格影响上,都会存在这样和那样的风险。

“经济性不一定是车企唯一考量。”墨柯向网易科技表示,不管是往上游参与电池生产制造,或者是到更上游去买矿,在这些重资产行业,车企的行为并不是效益更好的选择:“2022 年时哪怕是像吉利,都在宁德的谈判中非常被动,明明是付钱给宁德买电池,但最后变成了求着宁德多给一点电池。”

而现在车企们的动作,从发展角度来说,这是增强话语权,稳供应链的一个必由之路:“不一定要 100% 自供,但能在今后和电池厂谈判中有更多筹码。”

四、更大的考验

不过,车企与电池厂围绕利润和产能的争夺,前提是市场能够一直高速增长,前期投入的产能能够按照计划一步步落地。否则,情况将会完全不同。

事实上,随着中国新能源车 2023 年渗透率突破 30%,增长却逐渐放缓后,曾经那些激进电池厂的扩产后遗症开始凸显,产能空转的尴尬情况开始上演。

此前,高工锂电董事长张小飞曾表示,未来三年预计市场前十名的供应商仅能保持产能平衡,一线企业产能利用率或维持在 50%-60%,十一名开外的动力电池供应商产能利用率将长期低于 30%,“这意味着一定会亏损。”

据高工锂电测算,2022-2024 年动力电池出货量将分别为 490GWh、850GWh 和 1010GWh,而这三年动力电池建成产能为 1000GWh、1550GWh 和 2200GWh,有效产能为 800GWh、1200GWh 和 1600GWh。整个行业将长期面临产能利用率降低及竞争白热化的状态。

到了 2023 年世界动力电池大会上,一汽集团总经理邱现东表示:“2022 年至今,50 多家企业对外公布的亿元以上的投资项目超过 125 个,总投资预算超过 1.4 万亿,产能规划超过 2500GWh。”

如果按照这一推算,现有各大电池厂产能相加,行业里接近 3000GWh 需要对应装车量约 4000 万辆:即便将国内每年 2000 余万辆的汽车销量完全替换成新能源车,也难以承载如此庞大的电池产能。

事实上,产能过剩的现象早有端倪。2023 年后,动力电池已经出现供大于求的现象,宁德时代 2023 年产能利用率 60.5%,创下新低。

此前常态化加班的电池工厂,在这一年也开始施行“双休、八小时工作制”。生产减速的情况不仅发生在宁德时代,位于常州的几大动力电池厂,如中创新航、蜂巢能源都在维持原有扩产计划的同时,也通过控制加班、关停部分产线来调整生产节奏。

尽管,动力电池也曾进入产能过剩周期,例如,2017年中国电动汽车百人会数据显示,这一年的中国动力电池的产能超200GWh,但总体产能利用率只有40%,两极分化明显。

彼时约三分之一的企业没能扛住,被淘汰出局。然而,在新一轮产能周期来临时,曾经盲目下注、激进扩产的玩家,或许会付出代价。例如,中创新航在 2023 年就集中解约临近毕业的应届生,按照所签订三方协议的标准,将给予解约应届生每人 3000 元的赔偿。

事实上,除去人工成本与制造费用,电池物料成本占比达到 80% 以上。在产能过剩的同时,电池原材料价格下跌——2021 年飙升的磷酸铁锂到 2023 年开始一路下滑,两年间从最高点超过 60 万/吨,已经到了 2023 年底的 46000 元/吨——这也让整个行业有了天翻地覆的变化。

上海东证衍生品研究院有色金属分析师陈祎萱向《锐度》谈到:“在2021-22年期间碳酸锂原材料上涨行情中,下游基本上是没有利润的,利润都集中在上游的资源商和锂盐厂手中。到了2023年原材料整体价格下跌,产业链利润开始了再分配,上游不断往下游让渡利润。不过,行业利润指标就分布在最上游和偏向终端的两部分。”

市场是冷静的。因此,曾创下 1.6 万亿市值颠峰的宁德时代,即便 2023 年盈利增收,但两年来市值也跌去近万亿。“预期的调整,(宁德时代)现在市值是大家对未来价值的一个共识。”牟颖表示,人们对企业的估值和一家企业当下能赚多少钱无关,而和未来的预期有关。

墨柯向网易科技表示:“2023 年宁德时代身上有两个重大变化,一是营收增长开始大于盈利增长,这意味着这家公司开始降价走量,二是股价下跌,实际则是市场对其估值方式的逻辑变化。”

“整个产业链玩家的心态发生了变化。”陈祎萱则表示,虽然在 2023 年,伴随前两年碳酸锂产能释放,供应变多,加上现阶端终端需求不足,让碳酸锂价格持续下降,但这不是全部原因。她谈到:“先前碳酸锂行情上涨,尤其在这样的高增长的行业中,下游各个环节都是会有资源焦虑,担心保供,因此会做超额采购。”

但是当 2023 年原材料下跌后,包括正极材料厂,还有电芯厂都在做主动的减库存,又导致到了需求端更大减量。正因如此,在成本上行周期,大家愿意囤货。而成本的下滑,当电池不再昂贵,也加重了整车厂的观望情绪,大家开始没有那么迫切着急进货,而是消解自己的库存。

五、冲突的未来:一体化和专业分工的路径之争?

“专业的人做专业的事。”

墨柯表示,社会的分工就应该越来越细化。他认为,一些车企垂直一体化整合不是一个好方向。整车厂原来倾向于在电池上找二供、三供,主要担心自己完全找宁德时代,会被供应商牵着鼻子走:“但只有说电池贵的,没有说电池不好的。”

“2023 年电池市场越来越卷,原先整车厂扶持起来的二供、三供经营状况不太好。所以,现在很多整车厂开始回头,为了自己供应的连续性和稳定性,重新找到宁德时代。原先电池供应不足只是很偶然的现象,在完全充分的市场经济竞争下,供给不够不是常态。”

“电池业务在未来可能会成为整车厂的包袱,而且是巨大的包袱。”他认为,现在很多整车厂已经开始在反思了,自建电池厂到底适不适合。尽管电池的生产门槛不高,车企可以快速攒一个团队生产,但是要造出高品质的电池,要做好很难。不能为了用自己的电池,就把自己的车品牌给砸了。外加现在资本市场对电池厂失去“兴趣”,IPO 不是一条好出路:“最终,整车厂或许只会建一个小规模的工厂应急。”

某种程度来说,过去几年来整车厂和供应商的边界正在变得模糊,产业格局剧变,话语权在重新分配。整车厂涉足电池的生产制造,成本或许只是其中一层考量,探索整车厂的能力边界,争夺话语权或许更为重要。

尽管,整车厂对产业链掌控力的增强,也让电池厂感到不安。例如,宁德时代从 2018 年开始以投资的形式向下游整车行业布局,阿维塔科技、极氪汽车、北汽蓝谷、哪吒汽车等整车厂均在其的投资名单上。这种行为既可以视作电池厂向整车行业的反向渗透,又可以看成电池厂的捆绑客户的行为。

然而,整车厂对于供应链的渗透,电池厂对下游的控制并不是永无止尽的。

过度的垂直整合会导致资本密集与呆滞,经营效率下滑:例如,历史上垂直整合模式的集大成者“福特胭脂河工厂”最终也没能抵过全球化分工的趋势。而从制造业的行业规律来说,高度竞争的专业化分工是效率最高、成本最低、已被验证的成功模式。芯片行业的设计、制造、封装高度分工合作便是经典案例。

正因如此,基于市场和经济学原理,对制造业而言,专业化分工是取得高效率、低成本的必然之路,全都自己做必然导致效率低下、竞争力有限。

一位业内人士向网易科技表示:“店大欺客,客大欺店,这是汽车供应链永恒的话题,不仅仅是电池领域。一般来说,核心技术在供应链手里,而且供不应求,那就是店大欺客。一旦技术成熟,供过于求,就会客大欺店。”

而这样的博弈将会一直持续下去。

而博弈,或许也是周期的一部分。牟颖向网易科技表示:“现在新能源市场还没有完全饱和,尽管已经建立起了基本的市场格局,头部企业的地位看起来相对难以撼动。但无论是新能源车行业还是电池行业,技术创新实际上从来没有停过,并且速度已经开始接接近摩尔速度。因此,创新类企业机会永远会有。”

她表示,现在电池厂产能利用率下降是市场调节的正常现象,在上一轮景气的上升周期中,行业吸引了大体量的投资涌入,但这些投产都有超前量。而产能那一旦减速,冗余量就会释放,就会被市场淘汰,新的创新力量和资本的再介入,市场也会持续出清:“这是行业新陈代谢的过程,大家都要为自己之前的理性和非理性投资去负起责任。”

而这,或许正如 2021 年上海交通大学 125 周年校庆上,曾毓群曾与沈南鹏最后谈到的那样:“(宁德时代未来存在下去的概率)可能占到百分之五六十,但也说不定公司都不存在了。”

但竞争到最后的:“一定都是伟大的公司。”