文连线出行,作者熊逾格,编辑陈锋

自动驾驶公司毫末智行,即将迎来一场大考。

近日,晚点 Auto 报道称,长城汽车引入了元戎启行作为智能驾驶供应商,后者将提供端到端的智能驾驶方案,今年计划落地三款车型。

这意味着,在基于 BEV(鸟瞰图)+Transfromer 模型的城市 NOA(领航辅助驾驶)规模化落地,以及“端到端”模型加速向行业渗透的背景下,长城汽车正积极向外,一边规避依靠单一智驾供应商的潜在风险,一边加速在智能化。

而在这之前,凭借着与长城深度绑定的关系,毫末智行成了长城汽车第一家、也是唯一一家智驾供应商。

双方的渊源在于,2019 年,长城汽车将智能驾驶前瞻部独立了出来,成立了毫末智行,独立出来以后,毫末智行从业内头部智能驾驶公司引入了部分新生力量,组成了以董事长张凯、CEO 顾维灏、CIO 甄龙豹、COO 侯军为核心的团队。

不过目前,天眼查显示,透过层层股权穿透,毫末智行的实控人,仍为长城汽车股份有限公司董事长魏建军,持股比例为 34.9601%。

如此一来,摆在毫末智行面前的一道难题显而易见:

如何在技术快速迭代的趋势下,走出长城汽车的舒适圈——它需要规避掉长城汽车这一单一最大客户的潜在风险,而是在装机量、拓展客户、盈利能力等维度上,真正做到独立,独自应对市场考验。

连线出行注意到,毫末智行已经在积极求变。

今年 2 月,毫末智行完成了超亿元的 B1 轮融资,投资方是成都武发基金,此轮所募得的资金,将主要用在毫末大模型等 AI 自动驾驶技术的研发投入上。此前的中国电动汽车百人会论坛(2024)上,毫末智行 CEO 顾维灏也表示,其第二代 HPilot 无图 NOH 智驾产品,也已经陆续进入交付状态。

图源毫末智行官网

对毫末智行来说,这场独立大考才刚刚开始,能否在接下来持续证明自身能力,拿到更多车企的更多订单,是毫末智行能否长期发展的关键。

毫末智行,必须学会“独立行走”

长城汽车引入元戎启行为第二家智能驾驶供应商,看中的是对方“端到端”的智能驾驶能力。

此前,新能源车企的智能驾驶系统很长一段时间里采用的传统分治法——将自动驾驶任务切分成感知、预测、规划这三个独立模型,再进行系统集成来完成整个自动驾驶任务。

这种模式的弊端在于,基于规则的模块化模型下,自动驾驶能力上限较低,系统泛化性较差,对于没有见过的场景、复杂的场景往往处理能力不够。

“端到端”的技术路径下,感知、预测、规划三个模型被融进了一体,不需要再通过冗长的代码来制定规则,而是通过海量的数据去训练系统,让机器拥有自主学习、思考、分析能力,能更好处理复杂驾驶任务。

这也是自动驾驶领域今年以来最炙手可热的概念。今年年初,特斯拉在北美推送端到端自动驾驶系统 FSD V12 引发热潮,国内汽车新势力“蔚小理”纷纷跟进,喊出端到端智驾量产时间。

元戎启行成立于 2019 年,2023 年初全面转向端到端模型,并在 8 月份完成道路测试。今年 3 月英伟达的 GTC 大会上,元戎启行 CEO 周光登台,宣布将于 2025 年采用 NVIDIA 下一代的 DRIVE Thor 芯片适配公司端到端智能驾驶模型。

但也有声音认为,端到端目前还仅停留在炒作概念阶段,能否真正上车还有待验证。

在城市 NOA(高阶智能驾驶辅助)布局上,长城已不占先机。2024 年 1 月,小鹏宣布全国 243 城开通城市 XGNP,成为首家将城市 NOA 大规模落地的车企。

2022 年上半年小鹏智驾、蔚来 NOP 分别宣布累计里程突破 1.4 亿及 1.6 亿公里。截止到 3 月,毫末 HPilot 用户辅助驾驶行驶里程已突破 1.3 亿公里。

这种情况下,长城汽车明显不想再错过任何技术出现变革的机会。“元戎和毫末都没做过端到端量产,长城现在两条拐棍走路,分担风险。”一位接近长城的人士对晚点 Auto 如此说道。

值得注意的是,在毫末智行发展中,长城汽车的支持尤为重要。后者不仅是毫末智行的控股股东,也是这家公司最大的客户,毫末智行旗下智驾产品 HPilot 主要搭载于长城汽车,相关车型超过 20 款。

而如今失去“独供”优势后,毫末智行寻求独立变得更加紧迫。

2024 年 2 月发售 SUV 坦克 700 Hi4-T 搭载了毫末高阶智驾 HP350,图源长城汽车官网

很重要的一个原因在于,对于毫末智行来说,过往深度绑定的模式下,对其市场化拓展其实是一种束缚——自动驾驶技术需要海量数据的输入,然而,因为与长城的关系,很多车企某种程度上怀有“戒心”,不愿将数据开放给毫末智行。

截止今年 4 月,公开信息来源中,毫末智行旗下产品尚未搭载于长城汽车以外的其他品牌车型。据《晚点 Auto》,毫末在 2024 年新获得两家主机厂合同,包含一家头部主机厂的量产订单。

这对于毫末智行来说,无疑是拓展客户关键的一步。2023 年 4 月,张凯曾透露毫末智行已与 3 家主机厂签署定点合同,项目已在交付中。但到目前为止,这些合作并未有新进展披露。

2024 年是毫末智行的关键一年,这家公司将迎来自身“双百计划”的大考:实现城区 NOH(导航智能驾驶)落地 100 城,实现 100 万台装机量。但更关键的挑战或许在于,毫末智行必须先学会“独立”。

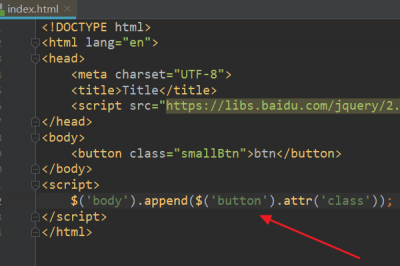

技术和业务布局,够成熟了吗?

对于自动驾驶供应商来说,决定行业地位的变量有两个,一个是自动驾驶技术的优劣,另一个则是是否拥有量产能力。

背靠长城这一大型车企,“含着金汤匙出生”的毫末智行天然有着一定的量产能力优势,官网上“中国量产自动驾驶第一名”赫然在目。

技术的优劣,则源于管理者的战略眼光。2021 年,来自百度智能驾驶业务部的 16 年老将顾维灏出任 CEO,长城系老将张凯、甄龙豹以及来自华为的侯军,分别担任董事长、CIO 以及 COO,“毫末四兄弟”的组合成型,毫末智行正式走入业界视线。

毫末智行核心管理团队,图源毫末智行官网

2021 年以前,多数自动驾驶功能实现的基础是目标物识别技术、前视觉摄像头感知以及 HD 高精地图。硬件上,整合算法、摄像头的 Mobileye 芯片是主流选择。这样模式下的自动驾驶不仅模块复杂,标注量需求巨大,而且严重依赖高精地图,最终导致难以规模化。

无法编入自研算法,宛如“黑盒子”的 Mobileye 芯片逐渐被市场淘汰。2021 年,英伟达的 Orin 芯片成为多数主机厂的新宠。当年 8 月,特斯拉创始人马斯克在 AI day 带来 BEV(鸟瞰图)+谷歌 Transfromer 模型在自动驾驶的应用经验,开启自动驾驶技术向 3D 空间感知+深度学习架构预测模式的蜕变。

由此,BEV(鸟瞰图)+谷歌 Transfromer 成为智驾供应商冲击城市 NOA 的主流选择。

顾维灏带领下的毫末智行,也在加速拥抱 AI,自 2021 年中便开始转向 Transfromer,是国内第一家“吃螃蟹”的公司。另一方面,据晚点 Auto 报道证实,由于毫末智行一开始便选择了高通 Snapdragon Ride 芯片,使得毫末智行在适应 Transformer 架构时耗费了更长时间。

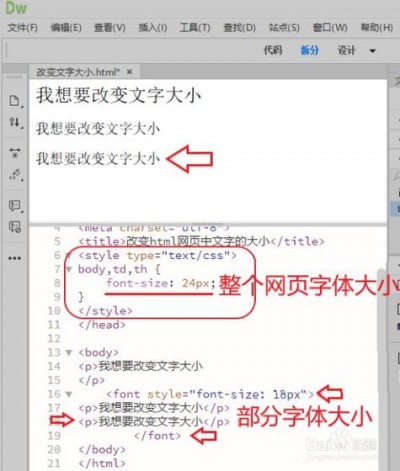

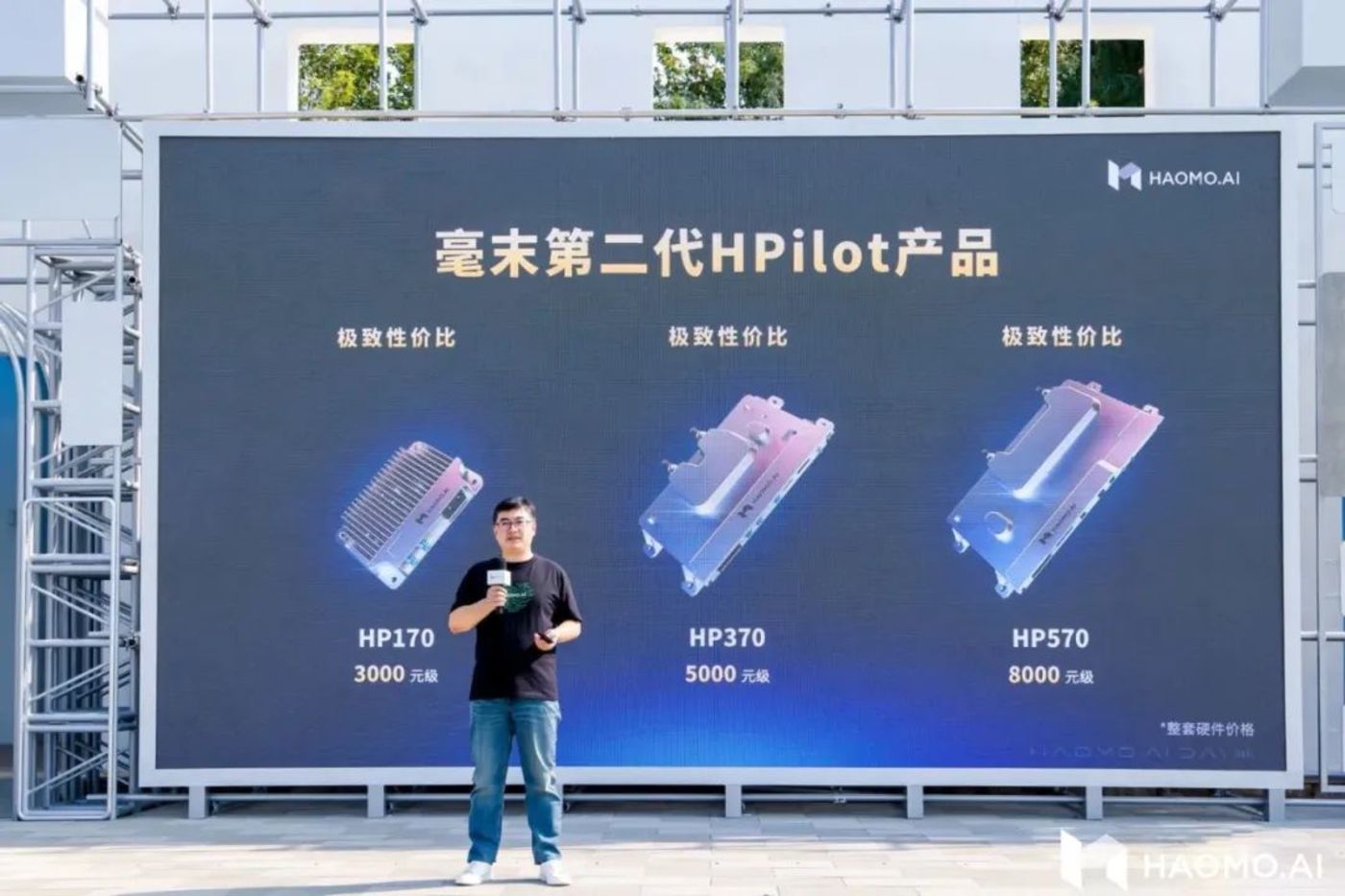

这样的技术路线选择铺就了毫末智行 2024 年最重要的战役——“千元级无图 NOH 智驾产品“的交付。去年 10 月,毫末智行推出第二代城市 NOH 智能驾驶产品,HP170、HP370 和 HP570,定价分别为 3000 元、5000 元和 7000 元。

毫末智行第二代 HPilot 产品,图源毫末智行官方微信公众号

毫末智行的城市 NOH 体现着这家公司在技术路线上鲜明的选择。由于率先入局 Transfromer 模型,毫末智行的城市 NOH 得以率先提出“重感知,轻地图”以解决高精度地图审批慢、成本高、迭代周期长的问题,引领随后厂商对于“无图”方案的认可。

2022 年的第一代城市 NOH 是国内首个“重感知”且可大规模量产的城市 NOA 产品,而第二代城市 NOH 则完成了性价比的突破,在抛弃高精度地图需要的激光雷达等部件后,它改变了人们对智驾系统万元级别的印象,打出了千元级别的性价比口号。

第二代 HPilot 三个方案都可不选用激光雷达。这或许可以视作毫末智行对另一业界课题“自动驾驶最终需不需要激光雷达”的前沿探索。长久来看,千元级别的智驾方案有助于向更低价格区间的车型渗透,也可能改变智驾方案的成本计算方式。

由此来看,从量产、技术、价格等多个维度来看,毫末智行都不算弱,但问题的关键是,基于这些产品的商业化前景能否有保障?

今年 1 月,小鹏汽车创始人何小鹏发文总结小鹏汽车十年发展史,提到自动驾驶领域的经验:智驾最难的部分第一是技术路线选择,没有哪家公司敢断定那条路能成功;第二是智驾技术量产实践存在太多“不确定”。

当前,在毫末智行面前有两个挑战。

首先,毫末智行在 2024 年城市 NOA 落地的竞争中,需要给出成绩,摆脱单一“长城系”的标签,才能真正树立起品牌影响力;

其次,更关乎未来的是,业界已经开始对端到端模型帮助实现城市无图 NOA 的讨论,面对新一轮技术演进,毫末也在做技术判断。

3 月,顾维灏公开表示:“端到端一定是未来很重要的方向,但它不会这么快到来,我认为还是需要几年的发展”。近日,媒体报道称毫末智行正在进行端到端的研发。

当前,行业内自动驾驶仍然“群雄割据”,主机厂在探索自研,供应商抢山头。技术路线的选择失误,不仅会浪费大量资金,也会失去坐上牌桌的机会,智驾供应商必须谨慎选择。

目前,毫末智行的业务布局渐进成熟。随着技术演进,当算力、数据变得愈发重要,毫末智行可能还要在技术和商业化上继续探索。

靠融资前进的局面,还要持续到何时?

自动驾驶技术发展离不开“烧钱”。成立至今,毫末智行已完成 5 轮融资,公开融资金额为 13 亿元左右,其余金额未披露。

最近的一次融资发生在今年 2 月,毫末智行获得成都武发基金的超亿元B轮融资。武侯区国投表示,“以投促招”是以资本赋能新质生产力,毫末则表示将在武侯区打造机器人示范区。针对募得的资金,毫末方面称将主要用于毫末大模型等 AI 自动驾驶技术的研发投入。

此前,除长城汽车的天使轮投资外,毫末在 2021 年 2 月 Pre-A 轮获得美团首程高瓴京西等投资 3 亿元,2021 年 12 月A轮再获得近 10 亿元,2022 年 4 月获得数亿元。

不难发现,毫末智行最近的两轮融资已经相隔两年。2021 年的火热后,业界逐渐形成共识,面对技术难题及量产难关,自动驾驶供应商数年内盈利可能性渺茫,自动驾驶产业的投资热情随即骤减。

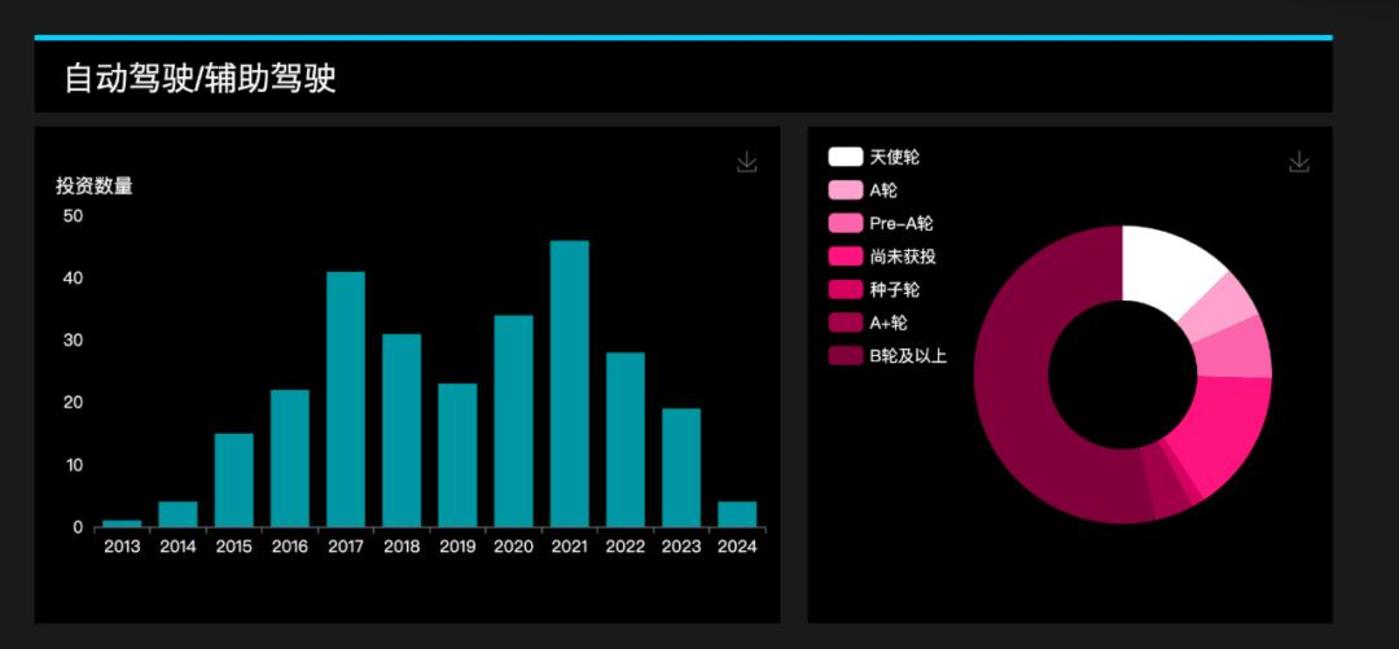

IT 桔子数据显示,2022 年自动驾驶赛道投资数量较 2021 年下滑近一半,2023 年仍持续减少。

自动驾驶投资近年数量,来源 IT 桔子

2021 年,毫末智行曾透露当年获得亿级营收,但后续对盈利情况及资金投入并无更多披露。

针对盈亏方面的问题,毫末出行向连线出行回应称:“毫末的营收情况不方便对外披露。毫末在智驾赛道属于量产落地非常快的,商业落地领先,毫末会坚持技术的长期主义”。

成立之初,毫末智行便提出“风车战略”,以乘用车、低速无人车和智能硬件三条业务线为“三叶片”,从而收集数据驱动公司自动驾驶能力的演进,最终形成反哺的循环。

目前来看,在乘用车智驾产品外,最有希望担起一部分盈利压力的业务,是毫末智行自 2023 年四季度实现盈亏平衡的末端物流无人车配送业务。美团作为毫末的投资方,此前就让毫末成为美团新一代无人配送车的唯一生产合作方,毫末此前便成为美团新一代无人配送车的唯一生产合作方。此外,毫末也与物美多点、达达快送等达成合作。

关于低速无人车业务的未来商业化前景,毫末智行向连线出行表示,在末端物流配送领域,毫末首先聚焦在商超履约场景,一是商超履约的规模在持续扩大,二是配送单价足够高,“这一模式完成验证完成验证后,会和客户一起将这一模式复制到国内主要城市的成熟区域,扩大规模,增加营收”。

不过长远来看,毫末智行能不能早日实现自我造血,核心还是要看,能不能抓住自动驾驶领域的机会。

2022 年上半年,我国国内 L2 级别功能乘用车渗透率达到 32.4%,同比增长 46.2%,预计 2025 年各级别自动驾驶渗透率达到 80%——换言之,接下来几年,这仍是一片蓝海市场。

对必须走向独立的毫末智行来说,这是它现在最好的机会,但能不能抓住这一关键窗口期,早日实现自我造血,还要看毫末自身的探索和运营。