文表外表里 ,作者赫晋一、黑银轲、张冉冉,编辑付晓玲、曹宾玲

从中国销声匿迹的 Uber,活成了滴滴羡慕的样子。

最新统计显示,Uber 的市值飙升到 1600 亿美元,比蜷缩在粉单市场的滴滴,高出近十倍。

可过去两家的正面交锋中,Uber 明明输多赢少:

当年 Uber 以网约车开创者之姿,携 20 亿美元降维进击中国市场,最终以“卖身”滴滴收场,送给滴滴一个“Uber 屠夫”的称号。

在滴滴穷追猛打,扬言“要去全球市场和 Uber 竞争”之际,Uber 却丑闻缠身,别说接招,连创始人卡拉尼克都被投资人炮轰下台。

逐鹿资本市场时,对比更加鲜明,Uber 开盘即破发,滴滴上市当日大涨 18.9%。

昔日手下败将,一朝局势反转的戏码,难免令人唏嘘。有投资者力挺滴滴,认为从效率来看,滴滴的网约车业务远高于 Uber,其完全是被生存环境拖累了。

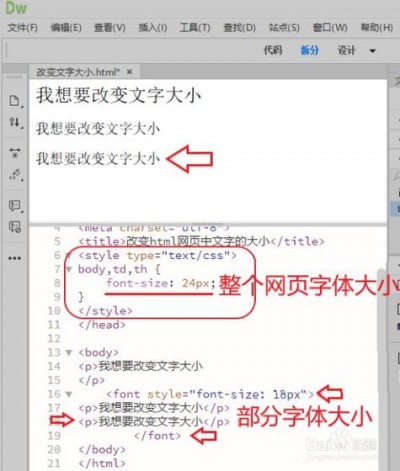

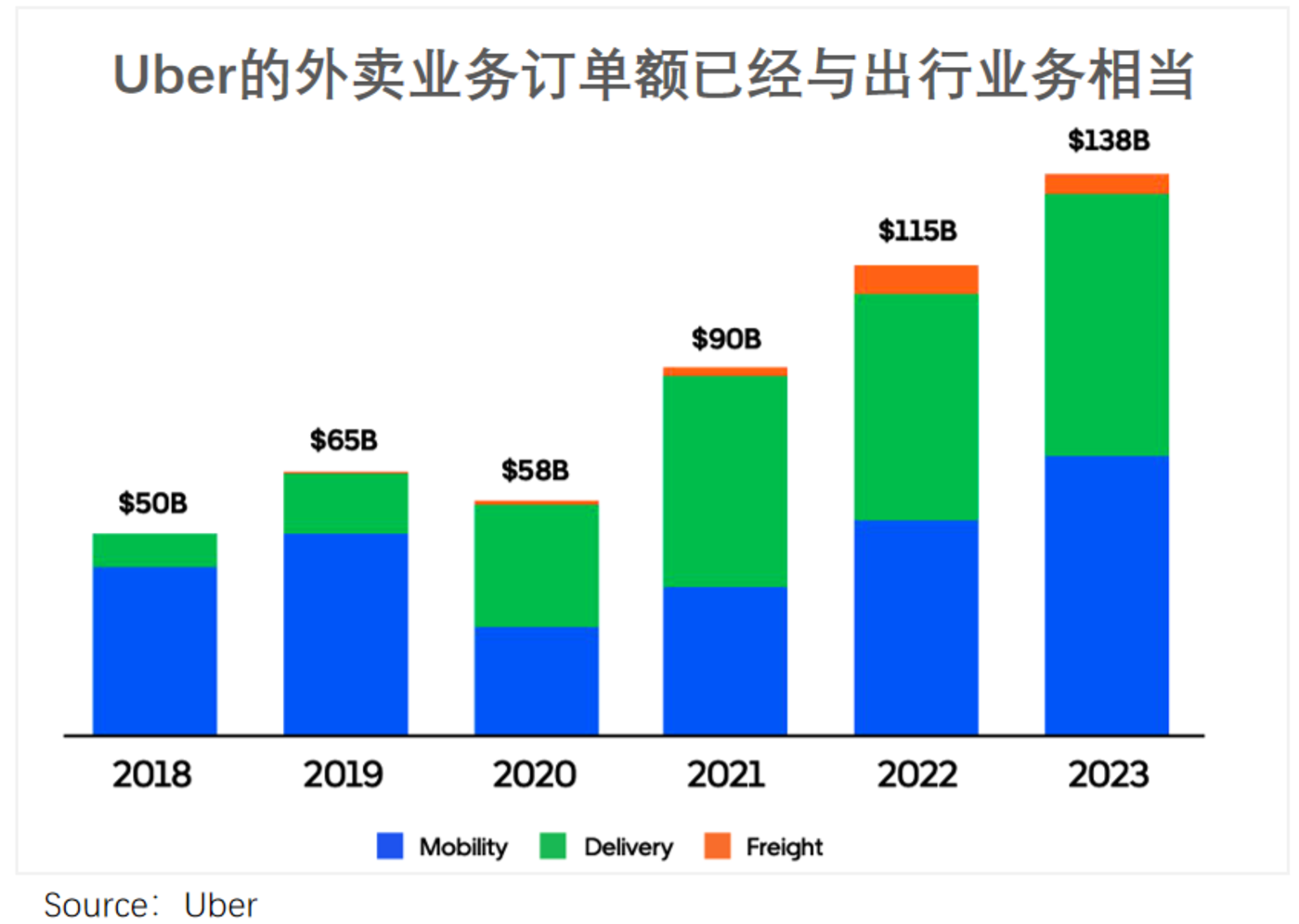

但事实上,如今的 Uber 已不仅是全球版“滴滴”,而是全球版“美团+滴滴”。可以看到,其外卖业务与网约车业务体量相当,并驾齐驱。

很显然,两家的经营范围,已经不在一个竞争纬度上了。

美国“北上广”竟是“外卖贫矿”

Uber 被滴滴赶出中国的时候,北美大本营的业务也正在历劫。

“除非能发明飞行自行车,否则不必担心 Uber 的竞争。”2016Q1 财报会上,美国“外卖一哥”GrubHub 对横空出世的 Uber Eats,不屑一顾。

彼时的 Uber,有超 200 万潜在外卖员(司机),超 800 万潜在外卖用户(网约车用户),以及十几年积累的城市路线图,做外卖的条件得天独厚。

按理来说,GrubHub 应该严阵以待,但现实出人意料。

GrubHub 傲慢的底气,看用户对 Uber Eats 的评价就知道了:一位纽约用户在 Facebook 吐槽,“订购午餐时显示 15-26 分钟就能送到,结果让我等了 50 分钟。”

各在座的打工人们,代入一下这样的配送效率,是不是已经开始生气了?美国的打工人们,当然也不会买账。

Uber 也没想到会面临如此糟糕的情况。

和大多数外卖玩家一样,其入场外卖,首选纽约、华盛顿等商家和用户都很密集的大型城市。

然而,这些城市的拥堵程度,远超预期。以纽约为例,2017 年平均每位司机的堵车时间,高达 100 小时。

如此路况下开车跑外卖,送达时间像开盲盒,Uber 网约车业务建立起来的基础优势被击破了。

相比之下,GrubHub 避开了这一雷点,其根本不提供配送服务,主要撮合用户和商家交易。这决定了即便配送时效没保证,用户也怪不到平台身上。

而更重要的是,得益于入场早,其手握一线城市大量的企业用户,形成的先发优势——将 GrubHub 软件与企业的财务软件直联,员工不仅可以一键下单,还能直接报销。

这样一来,用户的怨气彻底打消了:对打工人来说,能免费吃饭,任何过错都能原谅。

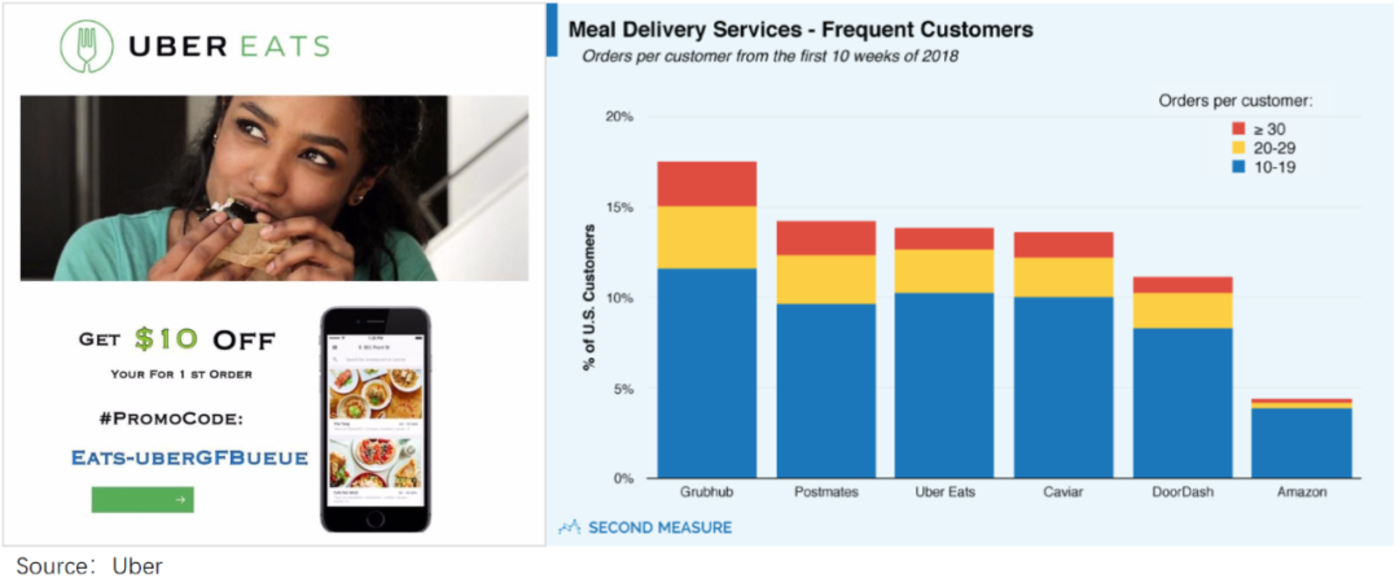

可以看到,即使 Uber Eats 洒出铺天盖地的补贴,依然抢不走 GrubHub 上的高频用户。

“打不过,就加入”,Uber Eats 放弃原有优势,开始学习同行,在纽约、华盛顿等地区增加两轮车配送服务。

但问题是,外卖神器电动车,由于安全隐患被纽约政府几近“封杀”;自行车则跟“快”压根沾不上边。

囿于时效问题,Uber Eats 直到 2018 年,在纽约等一线市场都没做起来,持续亏损。

而与之相反,擂主 GrubHub 在这些地区“稳如泰山”,如纽约 2018Q4 的市场份额高达 71%,平台毛利率一度达到 52.26%。

不过,这种先发者红利,是一种幸运,也是一种枷锁。

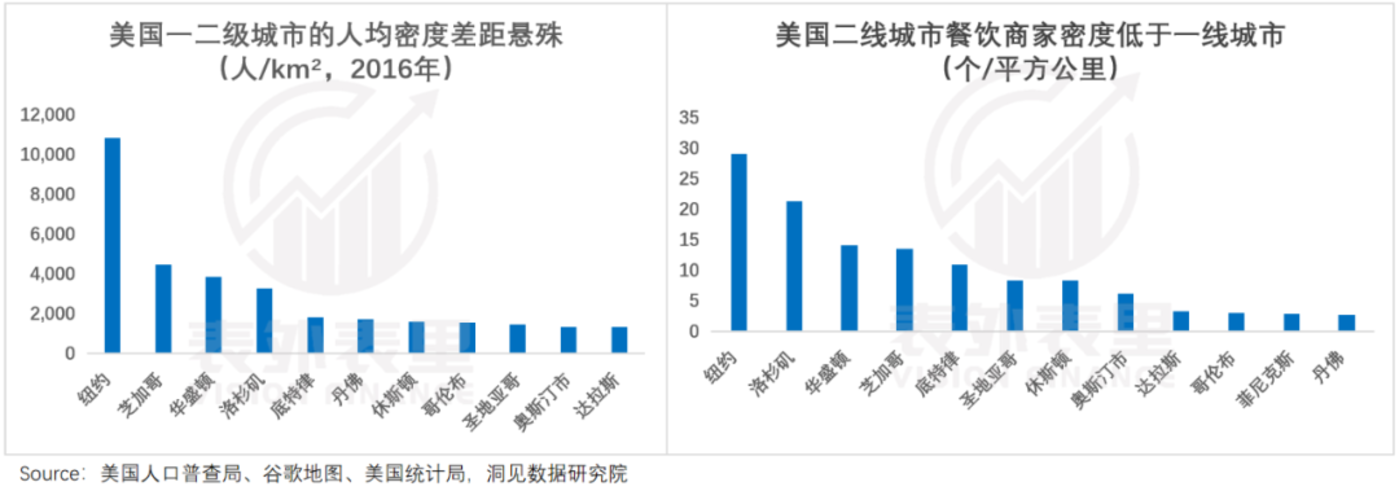

在大城市之外,美国的二线城市和郊区的收入水平并不弱,比如,2016 年美国二线城市平均家庭收入,相当于一线的 99%。

这意味着,这些地区的用户也有能力为外卖付费。

然而,GrubHub 却对这些地区敬而远之,到了 2017 年,其近 70% 的业务都集中在少数大城市。

放着嘴边的肥肉不吃,不是 GrubHub 不馋,而是因为无福消受。

到了二线城市和郊区,失去了企业客户基础,其只能靠时效性去吸引用户使用外卖。

而比起一线城市,这些地区人口和商家密度稀疏,统一配送是提升时效性的最有效方式,这意味着 GrubHub 只能开始自建物流。

可这对已经上市的 GrubHub 而言,并非易事。

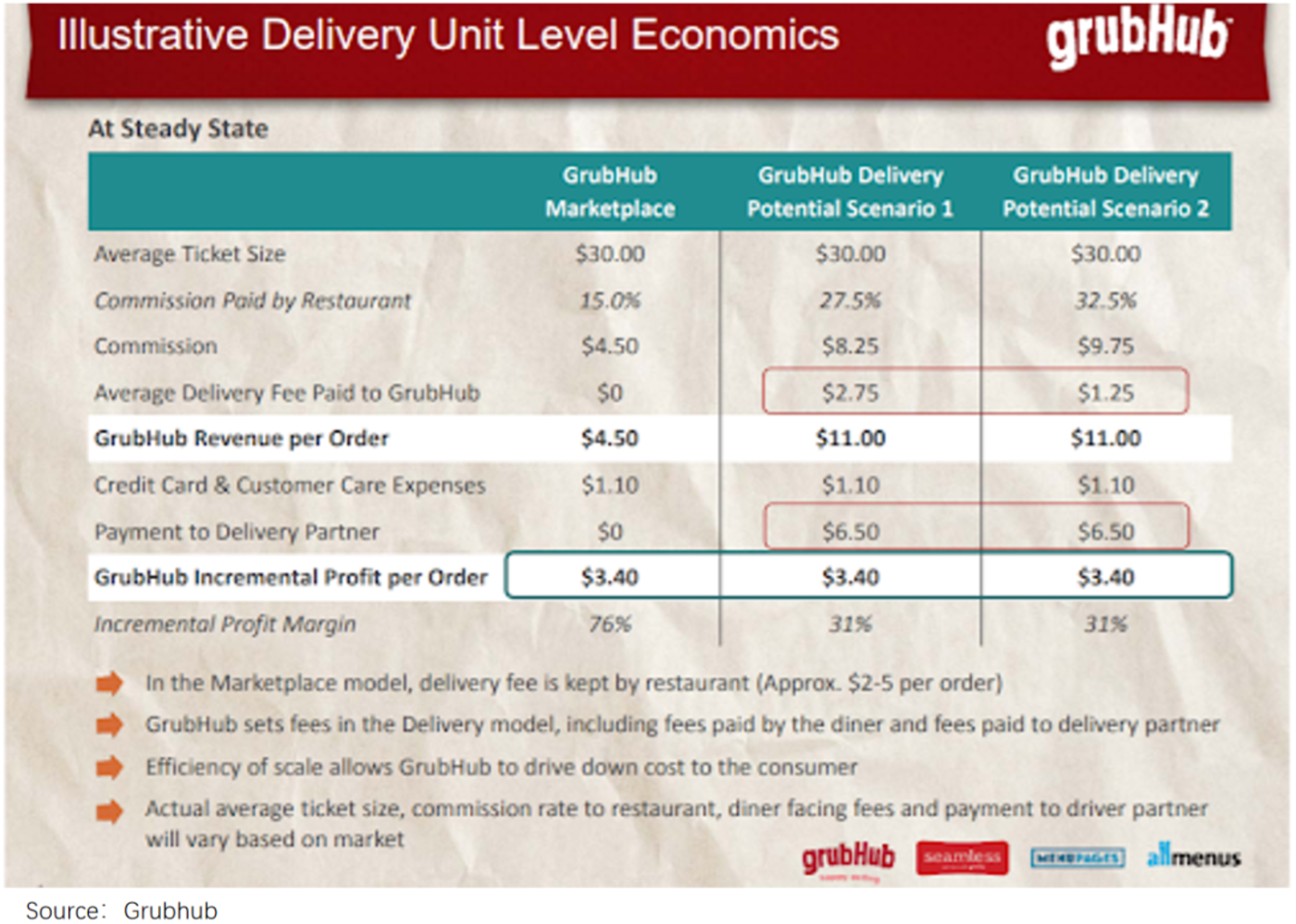

2015 年,GrubHub 曾试图自建外送团队,并测算了这种模式下的盈利能力——利润率从 76% 降到 31%。

这在投资人看来,就像在说“我要烧你们的钱,把 GrubHub 变成盈利更差的模式”,恐慌情绪迅速蔓延开来,GrubHub 股价持续大跌,逼得管理层不得不搁置了计划。

而 GrubHub 的扩张被“按住”,就给其他玩家留下了一个竞争豁口。

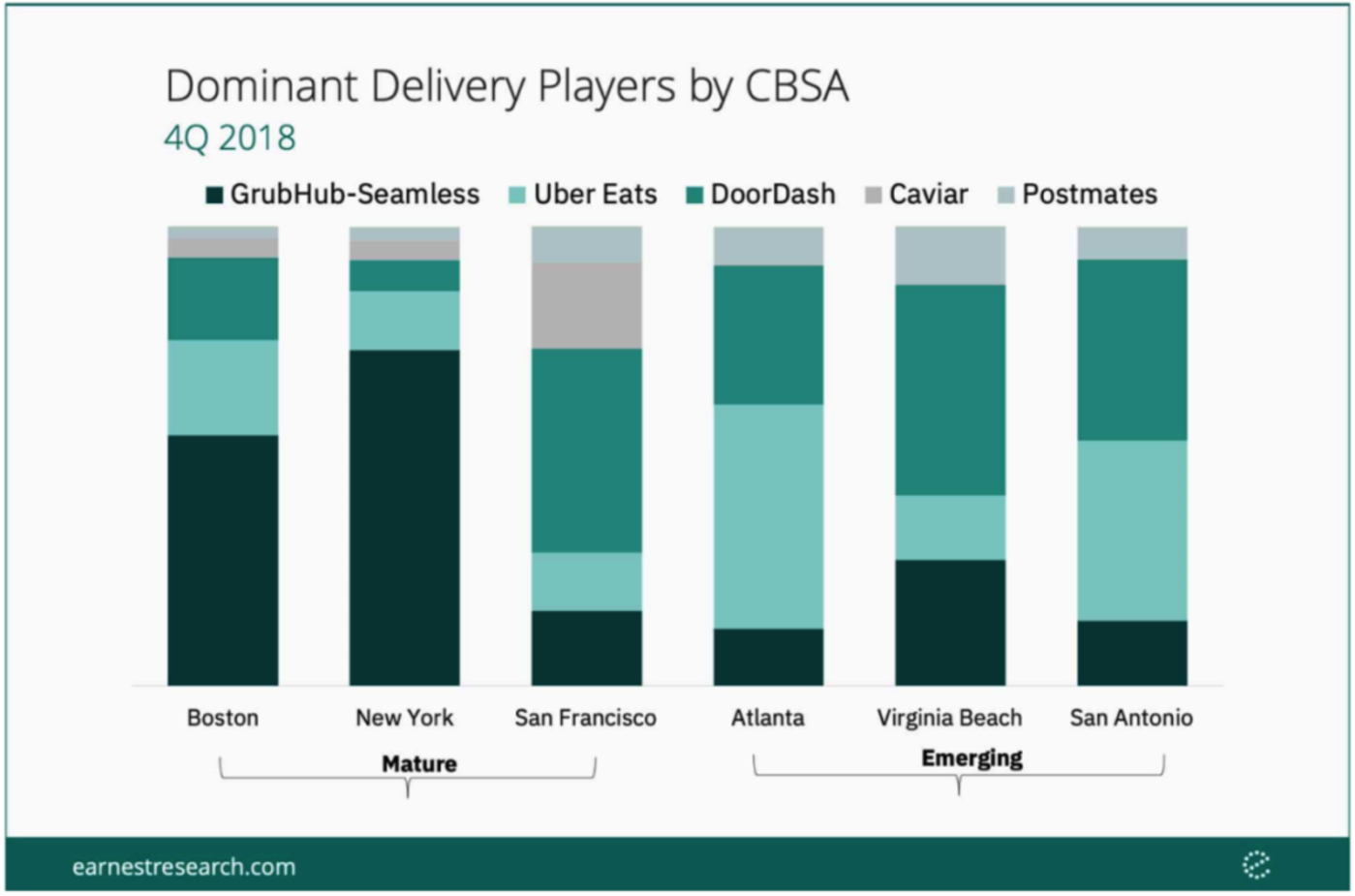

可以看到,Uber Eats 推出独立 APP 时,首批上线城市里没有纽约、华盛顿的身影,取而代之的是西雅图、亚特兰大、休斯顿等二线城市。

显然,Uber Eats 企图走一条“农村包围城市”的路子。

没有麦当劳,打不赢错位战

2016 年,麦当劳高级副总裁露西突然到访 Uber Eats,她一上来就给 Uber Eats 戴上“你们非常适合我们的品牌”的高帽,言语恳切地求合作。

Uber Eats 也兴奋不已,迅速敲定了合作,为麦当劳量身定制的服务,只用了短短两个月零三天,就进入了试运行阶段。

并且给予了麦当劳“VVIP”的待遇,比如,总是让麦当劳餐厅挂在推荐栏的第一位、答应给麦当劳更多的促销支持。

Uber Eats 如此急迫,在于大城市之外的“错位战”并不好打。

在二线城市,Uber Eats 虽然靠着网约车业务打下的江山拥有了基础单量,但并不能帮连续亏损 7 年的 Uber 堵住投资人的悠悠众口。

大城市郊区,更是“开荒”困难,别说外卖,连网约车业务都很难打进去。

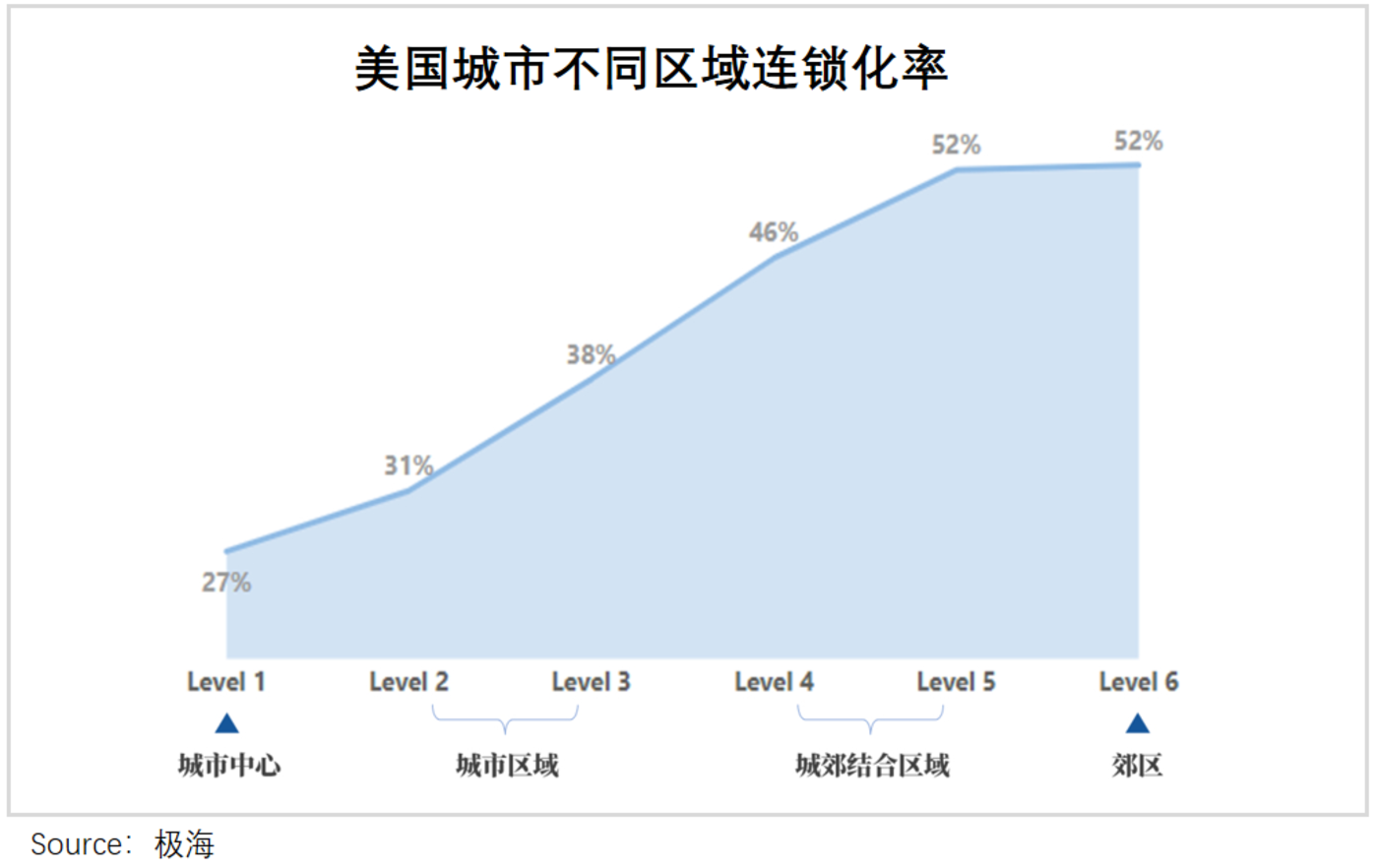

而当时的美国餐饮市场早已成熟,连锁化率将近 55%,呈现出“逆连锁化”特征——越是郊区、小城市,连锁门店越多。

这意味着,郊区、二线城市的外卖市场变得更加肥美了,Uber Eats 想要逆袭,就不能错过这两块市场蛋糕。

此时送上门的麦当劳,正合 Uber Eats 的心意。

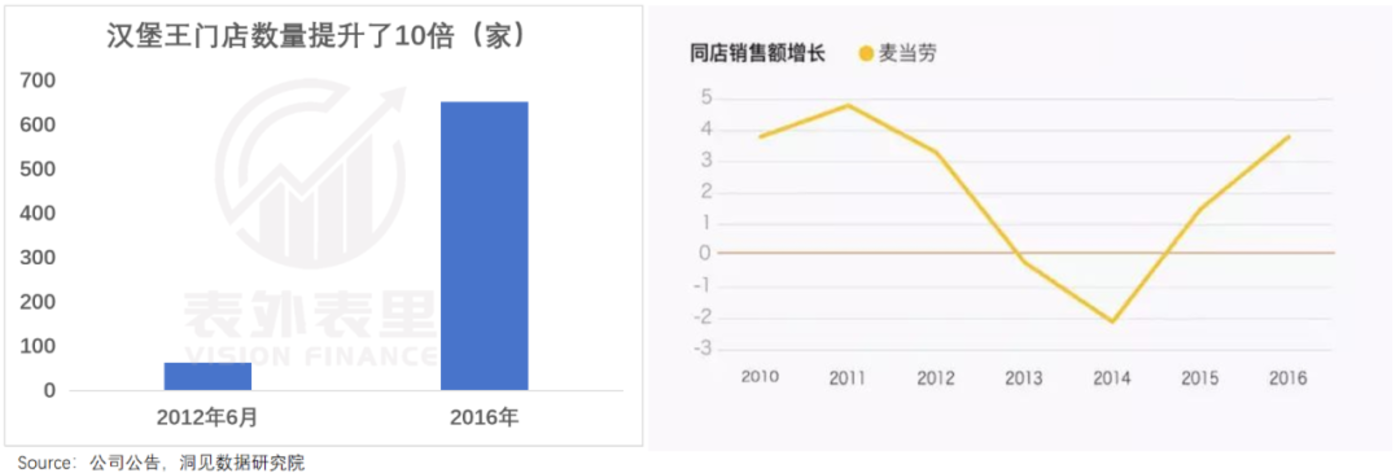

麦当劳早早完成了全国门店的布局,数量达到 13000 家;并且,在美国 96% 的小学生心里,麦当劳老爷爷的知名度仅次于圣诞老人,“麦门”群众基础广泛。

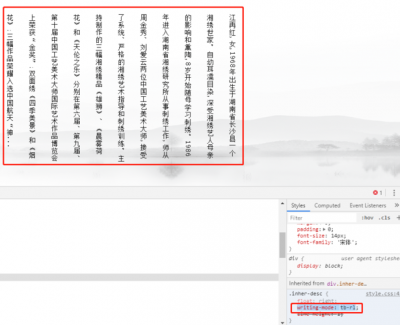

注:由于 2017 年后变化较小,以 2024 年情况替代。

注:由于 2017 年后变化较小,以 2024 年情况替代。

更何况,当时的麦当劳对 Uber Eats 也有所求,哪怕送餐佣金高达 15%-30%,其甚至还在业绩会上为 Uber Eats 站台。

那几年,汉堡王门店快速扩张,Chick-fil-A 当选 2016 年最受美国人欢迎的快餐店,而麦当劳自己却失去了 500 万的客流量,门店销售下降明显。

心急如焚的麦当劳做了顾客调查,才知道自己输在了“不够快”上。

以 Chick-fil-A 为例,其自制的点餐 APP,食客可以提前点单,到店直接用餐或者带走。这切中食客“最讨厌在店内排队”的痛点,一经推出就连续登顶 App Store 美国区免费下载榜。

麦当劳也试图推出自己的 APP,奈何内部流程过长,自研产品 5 年之后才落地。

这显然来不及,一筹莫展之际,中国市场的信息引起了总部注意——各地报上来的业绩里,中国是唯一没有下滑的区域,而其 20% 的收入贡献来自外卖。

这打开了麦当劳的思路:其全球门店 75% 的顾客,居住在距离餐厅三英里范围内,正好在外卖最佳配送距离里。

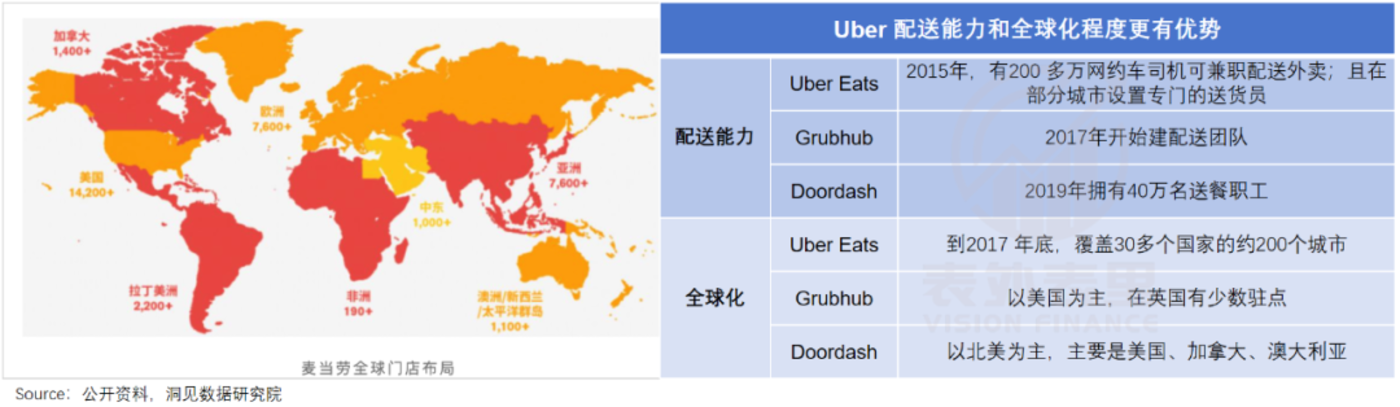

而 Uber 的配送能力和全球布局,恰好与麦当劳全球外卖的需求不谋而合,于是,一场你情我愿的合作拉开了帷幕。

但事情并没有想象中那么顺利,以两家公司在佛罗里达州的首次测试为例,Uber Eats 的订单立即增加了 20%-30%,但规模不足,几乎都是亏损的。

好在不少新用户被吸引了进来,用户复购也可圈可点,Uber 想要开拓新市场的目的逐渐兑现。

可以看到,Uber Eats 迅速打开了势力范围,以一己之力将利沃尼亚等郊区地带,抬上了全美外卖增长最快的榜单。

趁着业绩高光时刻,Uber 加速上市,在招股书中用足足 2 页“感谢”麦当劳。

正当市场期待着 Uber 在麦当劳帮助下,减轻网约车业务亏损压力,甚至梦想着扭亏为盈时,麦当劳的特许经营商们却不干了。

超高的送餐佣金让他们一直在为 Uber Eats 打工,为了保住利润,他们组建了全国业主协会,逼迫麦当劳与 Uber 割席。

无奈之下,麦当劳不得不在美国、英国结束与 Uber Eats 的独家合作,开始与 DoorDash、JustEat 等其他外卖商合作。

这让市场倒吸了一口凉气,要知道,Uber Eats 本身就在烧钱换增长,数据显示,哪怕到 2019Q4,外卖业务对 Uber 整体订单额的贡献仍不足 25%,导致的亏损却超过 75%。

而麦当劳是 Uber Eats 最大的单量来源之一,有接近英国 Uber Eats 的消息人士称,麦当劳一度为其贡献 60% 的规模。

如今麦当劳要抽身离去,Uber Eats 赚钱的日子就更加遥遥无期了。

Uber 清楚这一点,但站在公司角度看,外卖业务的长远价值或许更重要。

疫情催化“美团+滴滴”

“我们用三年时间,在内部创建了第二个 Uber。”

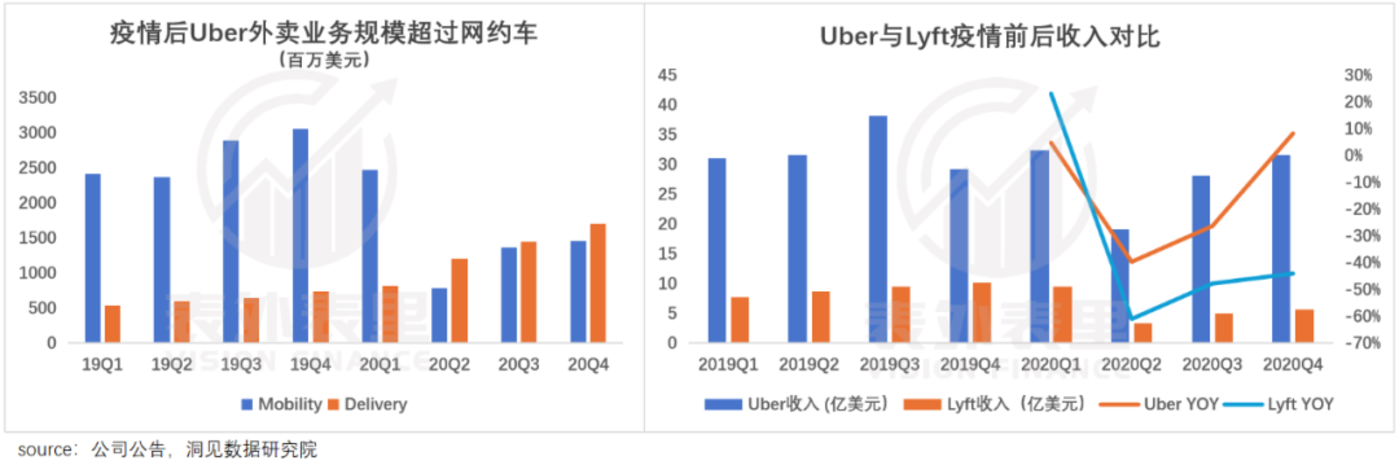

2020Q2,全球网约车赛道因为疫情愁云惨淡之际,Uber 高管却在业绩会上意气风发地表示,公司找到了增长的“第二曲线”。

当时,Uber 外卖业务体量正式超过了网约车业务,并一定程度上抵消了后者的下滑,让 Uber 业绩相比 Lyft 等同行更抗跌。

甚至,外卖还开始反哺出行,Uber 后来的业绩会也提到:在首次使用出行业务的用户中,美国有超过 20%、英国有超过 40% 是外卖消费者。

可以说,没有外卖业务支撑,Uber 的寒冬可能会来得更猛烈。

疫情初期,因担心感染,网约车司机大量流失。这期间,他们通常靠州政府发放的救济补贴过活。

而这笔钱(600-1000 美元/周)比部分司机的收入(700 美元左右/周)还高,因此当疫情减轻、各地尝试放开出行时,很多司机也不大愿意冒险回归。

“无人可用”的出行平台们,只得砸钱吸引司机返岗。

Lyft 表示,司机只要返回平台,就奖励 800 美元;Uber 也推出了 2.5 亿美元“刺激计划”,确保司机(不计小费)每小时收入中位数超过 35 美元。

但这又招致投资人不满,当期的业绩会上,各家管理层都被分析师逮着利润损耗追问不止。

此情此景下,相比只有出行板块的 Lyft,Uber“两条腿走路”的优势就凸显出来了——打外卖这张牌。

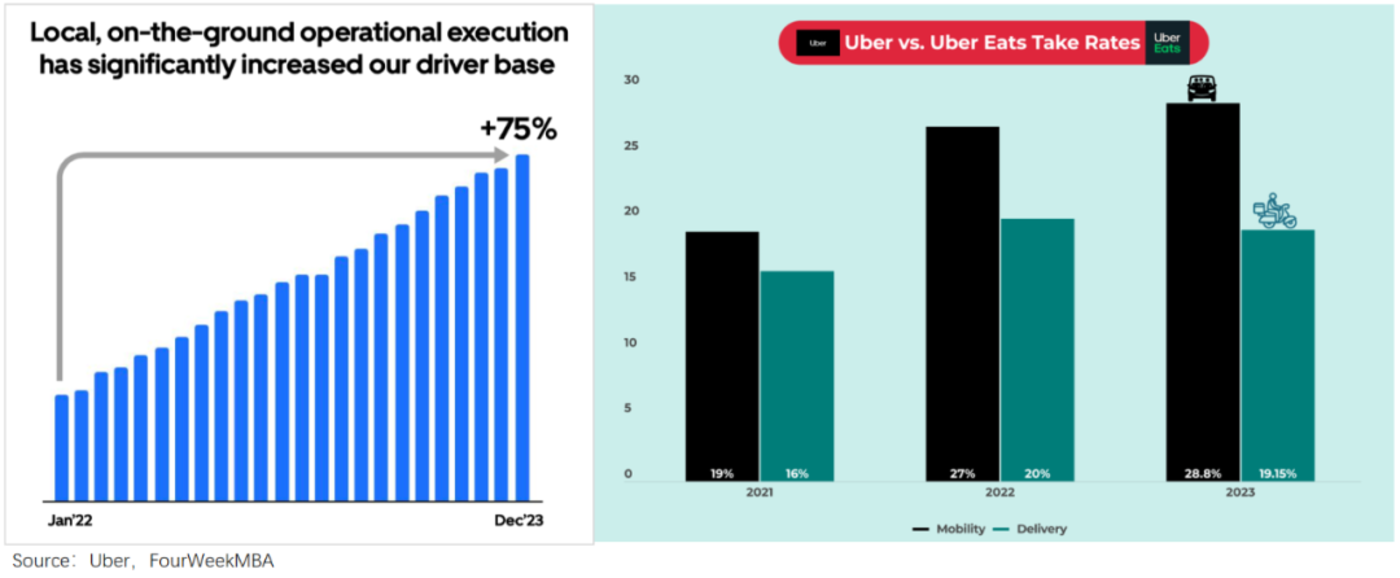

可以看到,Uber 首先将 APP 中的外卖和出行整合在一起,引导司机在二者间机动转换;随后,以交叉调度算法,在上下班高峰为司机派送出行订单,在用餐高峰派送外卖订单。

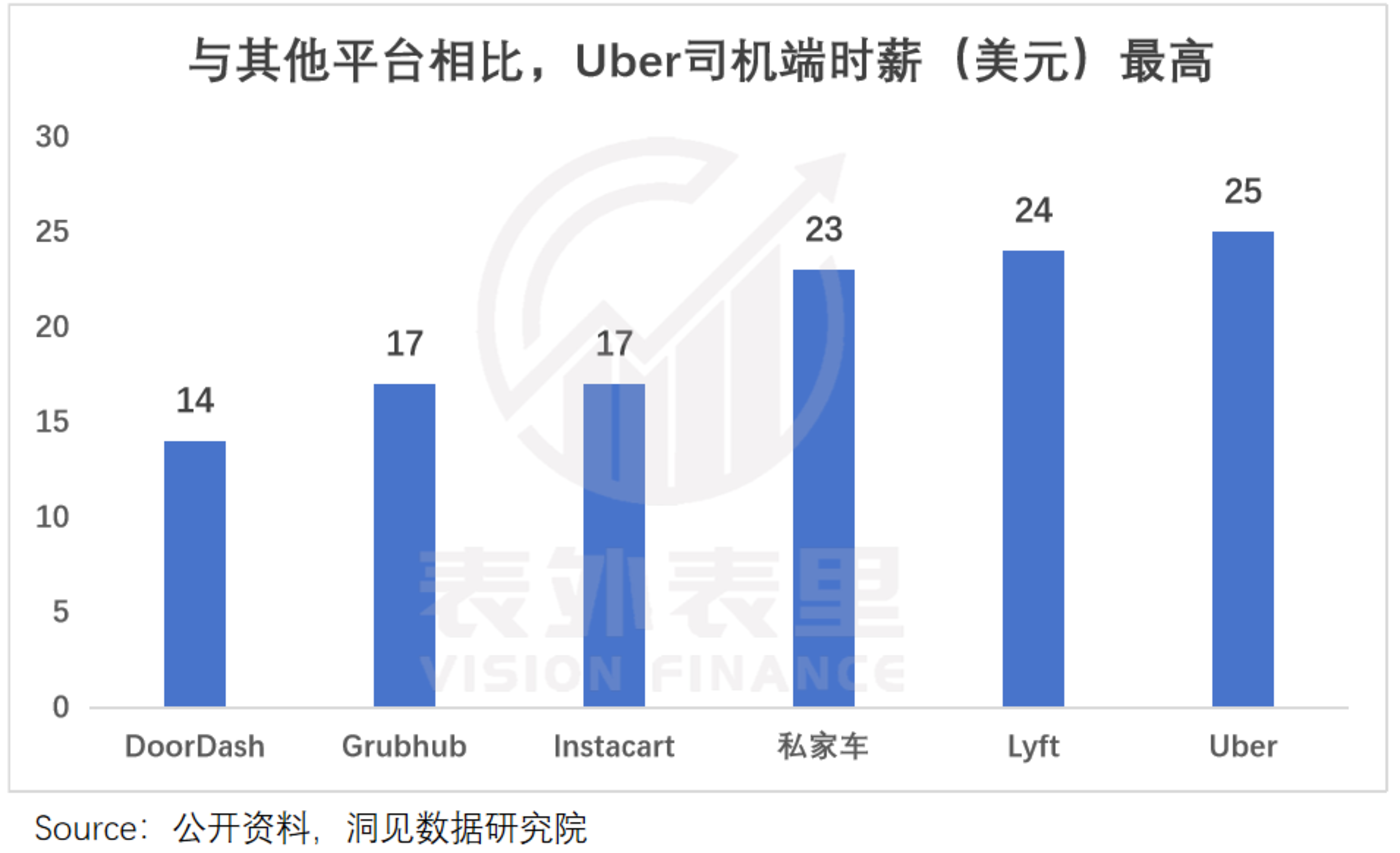

这样一来,司机们就可以在载人和送外卖之间丝滑衔接,减少空跑距离,增加收入。如下图,Uber 司机的收入高于其他单一出行或外卖平台。

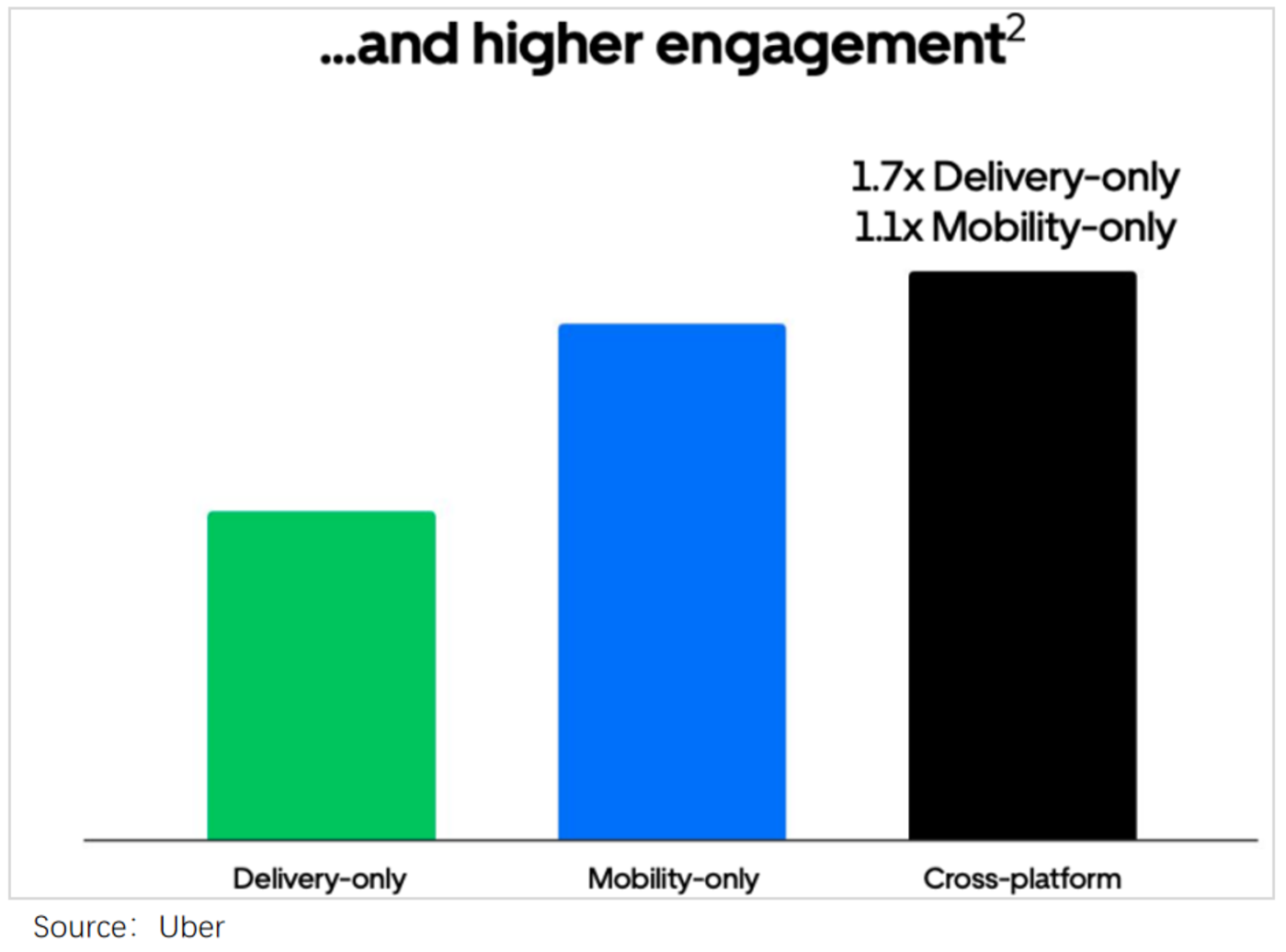

而身兼多职,免不了要付出更多的劳动。数据显示,兼职司机的工作时长,是单纯开网约车司机的 1.1 倍、单纯送外卖司机的 1.7 倍。

忙得连轴转,司机自然没有多余的精力去其他平台接单,Uber 也得以牢牢“攥住”司机们。

眼瞅着司机数量一路上涨,Uber 开始切换“猎杀”模式,不断抬高 take rate。

当然,有工会撑腰的司机们也不是好欺负的,美国各地的网约车司机纷纷揭竿而起,罢工抵制 Uber、Lyft 的压榨,要求提高工资。

压力再次来袭。

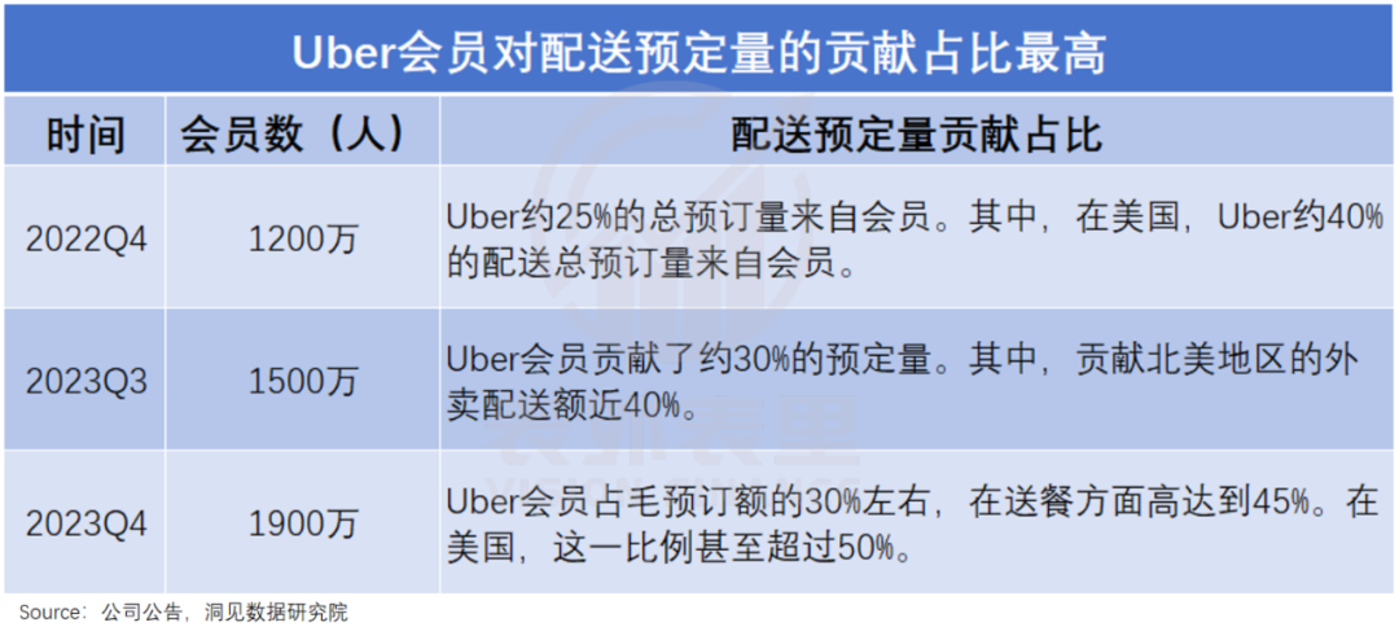

不愿再补贴的 Uber,又一次选择了利用外卖给自己解围:新推出 Uber One 会员模式,将会员费从每月 24.99 美元降至 9.99 美元,和其他平台拉齐。

站在用户角度看,花费 9.9 美元,就能同时拥有涵盖叫车、送餐两种日常需求的优惠权益,很难拒绝这样的诱惑。

反映在数据上,2022-2023 年,Uber 会员从 1200 万上涨至 1900 万。

会员一多,订单量自然提高,以外卖为例,Uber 会员不仅拉动了订单量,还贡献了一半的外卖订单量。

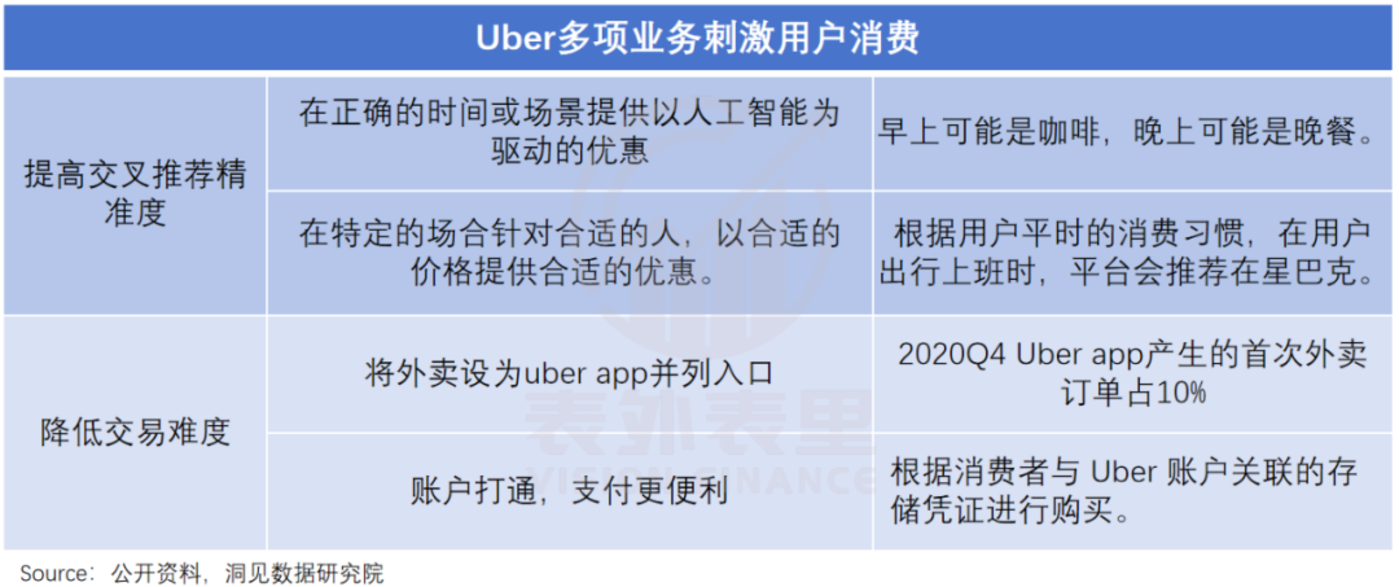

更何况,Uber 早挖好了各种消金窟,预备着收割用户。

2020Q2 开始,Uber 将外卖(Eats)更名为交付(Delivery),纳入杂货店和超市的同城配送服务,并推出类似美团闪送的 Uber Connect。

数据显示,2020Q4-2023Q4,从餐饮转向订购零售等的用户由8% 提升至 14%,这些跨品类消费的用户,为 Uber 贡献了更多的订单。

并且期间产生的交易数据,还能用来优化精准推荐的算法,拉升购买金额。

如此消费频次、消费金额双双提升之下,司机收入水涨船高,自然不会继续闹罢工,而平台也能赚钱渡过危机。

可见,Uber“美团+滴滴”的模式,其实是在疫情的催化中,逐渐清晰、强大起来的。

小结

2018 年的时候,滴滴也曾拓展过外卖业务,但计划的 100 亿投入,在烧了 10 亿后,就没了下文。

当时,不少人将滴滴的浅尝辄止归因为“美团、饿了么双强当道,滴滴猛冲也并不能带来多少声响”。

但深入了解会发现,竞争可能只是表象。

在滴滴眼里,“如果国际化失败了,我们也会成为一家中国本土的多元化公司,但这是一个战略的失败。”

正是这种“将国际化当做唯一成功”的业务思路,决定了滴滴外卖拓展的命运。

从这个维度来看,滴滴可能也很难成为 Uber。