飞书的裁员,早在 2023 年,就已经成了飞书不少员工讨论的话题:但在字节内部多个团队同时进行裁员之后,外界看来体量最臃肿的飞书,却是最晚被“动手开刀”的那个。

这让一些飞书员工在长期面对裁员的担心中逐渐形成了某种自信:字节对飞书的未来发展很有自信,并不会通过大规模裁员来“降本增效”。尤其是在 2023 年底的全员会上,梁汝波再次强调“飞书未来还有增长空间”之后。

但这种幻想在三月的裁员公告之后正式破灭:此次裁员与 2022 年末的那次裁员规模相近,但在那次飞书裁员超过 1000 之后,飞书仍然维持了 6000 人的团队规模;这个数字伴随着诸多外界对飞书难以理解的部分,钉钉员工规模仅为 1500 人,整个 WXG(微信事业群)员工数也仅有这个数字对三分之一。

与体量不符还有飞书的赚钱能力:2022 年,飞书 CEO 谢欣在内部全员会上披露了 ARR(年度经常性收入)超一亿美元,2023 这个数字达到了两亿美元,在营收规模上与企微和钉钉来到了同一个等级。

但这个数字如果以飞书 5000 名员工的体量计算,每人每年带来的订阅收入约为 28 万元人民币 —— 这个数字仅相当于字节跳动为飞书员工支付的平均工资成本的四分之一。在长期承载来自飞书的巨量亏损、收支平衡遥遥无期的前提下,不赚钱飞书再次迎来大裁员,似乎真的只是时间问题。

为什么字节投入如此期待的飞书在诞生八年之后,仍然无法与企微钉钉抗衡?

或许对于产品优先的字节来讲,回到飞书本身,才能找到这个关于中国 SaaS 市场生存之道的答案。

大而全的飞书

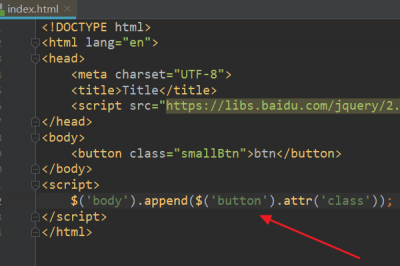

Google 办公套件(Google Workspace)曾是飞书团队内部在产品定位上效仿的主要对象:一个大而全的生态,内部整合了在线文档、日历、邮件、企业管理流程等所有日常服务,最终长成一个能够容纳企业所有在线业务的平台。

有美国繁荣的 SaaS 产业在先,企业服务通常被外界认为是一个闷声发大财的行业:《财经》杂志的数据显示,美国诞生了超过 100 家市值超百亿美元的企服巨头,微软、甲骨文都是其中的佼佼者。

字节也对飞书寄予厚望:高层多次在公开场合将飞书与 TikTok、电商业务相提并论,而字节也确实将飞书打造成了一款“好用”的产品,让飞书在普通员工之间建立起了其他企业服务平台罕见的好口碑。

如今飞书也变成了一个应用整合日历、音视频会议、在线协作文档、网盘、多维表格以及即时通信工具在内的庞然大物。

飞书的大而全同时也体现在团队结构上:2019 年,飞书刚上线时,还是一款名为 Lark、只面向海外市场的产品,如今已经成为字节内部唯一一个自带产品研发与商业化的部门。有着如同子公司的架构体系。

飞书之所以好用,很大程度上也是因为它整合了全中国最擅长做协作工具的一批开发者,将团队协作工具的开发设计经验迅速整合进飞书:从 2017 年起,字节跳动陆续投资并购了一批专注于企业协作的公司,其中包括石墨文档、坚果云,也有朝夕日历、思维导图工具幕布。

2018 年,字节跳动在协作、文档、会议等领域展开频繁收购与投资,将多位创始人招至麾下——包括朝夕日历创始人程昊、黑帕云创始人陈金洲、Tower 创始人沈学良、蓝猫微会创始人邓昀泽等,他们均作为飞书重要业务板块的负责人。

在阿里作价一亿美元收购协作软件平台 Teambition 之后,创始人齐俊元则在 2023 年加入了飞书,直接对飞书 CEO 谢欣汇报。

即使在招兵买马的过程中也伴随着不少中高层的流失,但这些还是让飞书迅速整合了业内最好用的协作工具的经验,将其称为之中国最好用的协作办公套件之一并不为过。

但这是作为 toC 产品的优势,而飞书是一款 toB 产品,其使用者是员工,最终决定是否为其付费的往往是公司管理者;仅仅停留在协作层面的好用无法打动企业管理者。对于一款 toB 产品来讲,最重要的是让企业愿意花费成本将整体流程迁移,而不是省下这笔钱另作他用。

这个逻辑对于飞书这样产品基因强烈的团队来讲难以攻克,尤其是阿里钉钉已经建立起护城河的的政企服务市场,企业微信则是背靠微信生态,自带帮助企业建设流量池的巨大潜力 —— 这些都是飞书仅靠一款产品、难以说服企业的巨大鸿沟。

掉入陷阱的飞书

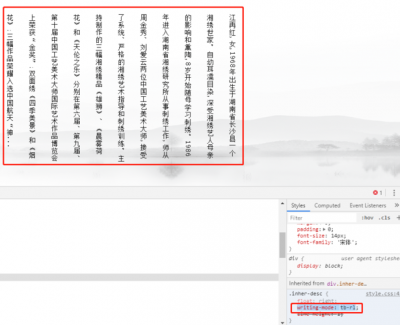

飞书一直有着一种“对外输出先进模式”的骄傲,但作为“先进工具”的飞书本身在面向大客户推广是往往面临着很高的学习成本:用户难以快速接受飞书带来的繁杂的新概念。

对于这样的 2B SaaS 产品,用户的付费转化率是关键数据:为此飞书组建规模超过两百人的 CSM(客户成功经理)团队:其中包括大量从零售、地产,制造业乃至咨询行业挖来的从业者。热衷于在各个行业中”制造“飞书代言人。

CSM 团队除了协助客户理解飞书的价值、确保客户通过使用飞书达到商业上的预期之外,还需要承担对应的销售指标。

这一策略在某种程度上的确起到了效果:如今飞书的签约企业名单中,以小米为代表的互联网企业与蔚小理为代表的新能源车企是绝对主力,“高新产业”是飞书客户身上最为明显的标签。这些客户理解并接受了飞书的 OKR 理念,因此选择了看重员工之间的协作的飞书。

但并非所有企业都想要成为飞书认为的“先进企业”:即使是高新产业,在公司处于不稳定状态时,对企业服务平台最迫切的需求往往也是让业务快速搭建,实现商业价值解决燃眉之急,而非接受飞书在产品体验细枝末节的各种“工匠精神”。

类似这种本末倒置的情况,在飞书的商务拓展之路中无数次出现,CSM 团队的订单转化难以应对 B 段用户复杂的客户需求,因此产研与 CSM,都成为了本次裁员中的重灾区。

一位前飞书 CSM 团队成员对电厂表示,CSM 团队在本次裁员中受到的影响最大。其比例最高达到 50%;在国内业务短期内无法盈利的现实下,在 2023 年整个飞书团队的重心都已经朝着海外市场的拓展调整。借此缓解飞书在国内市场面临的商业化压力。

不赚钱的飞书

人效无法与员工数量直接挂钩,但飞书的低人效已经是行业内皆知的怪象:同样做到两亿美元 ARR 的 AI 绘图工具 Midjourney,仅有 40 名员工。外界也有不少声音认为:飞书完全可以在维持现有软件规模的情况下,进一步裁员至 1000 余人。

在疫情期间,企微与钉钉都在跑马圈地,此时刚进入国内市场不久的飞书还在坚持自己的大客户战略选择观望。因此错失了近年来最重要的一次增长机会。

但这一战略忽视了中国 SaaS 市场的特点:中小企业仍然是绝对付费主力。根据钉钉公布的商业化数据,付费企业中,中小企业共占比超过 88%,大企业占比仅为 12%。

企业微信在 9 个月时间内,用户规模从 6000 万到 2.5 亿,月活跃用户达到了 1.1 亿,钉钉则增长至 2.5 亿活跃用户。而飞书直到 2022 年底,月活跃用户也仅有 930 万,与前两款产品拉开了数量级的差距。

但飞书的生命线在于能否服务好最大最重要的客户 —— 字节跳动本身。一个大而全的飞书或许是字节的选择,但未必是所有飞书用户的选择,即使字节跳动愿意通过烧钱支撑起一个并不赚钱的飞书。

因此,即使飞书没有在移动办公大潮的竞争中与钉钉、企微缩短差距,飞书在 All in One 的战略下,整个 2023 年仍然处于高速招兵买马的状态。

2020 年,飞书总裁张楠宣称将向全国小企业和组织开放三年的免费使用,所有中小企业将都能够免费享受不限时长的音视频会议、无限量的在线文档与表格创作、不限时长的“线上办公室”实时语音沟通,以及每位用户 100G 的云存储空间等功能。

但随着三年免费期限结束,由于收费模式上的差异,仅以用户数量来计算,飞书单用户的价格相比企微与钉钉并无明显优势,因此一些中小企业转而选择了其他产品。还留下来继续使用飞书的,被飞书称为所谓的“潜在高价值用户”,继续消耗着飞书大量的服务中心客服成本。

有时为了解决一个免费用户的问题,会将数名飞书工程师拉进一个群组中,只为了帮助用户理解飞书的某个功能机制;这样的在其他 SaaS 平台鲜见的情况,在飞书屡见不鲜。

产品定位与用户实际发展需求的巨大错位,是导致飞书难以进一步取得商业化成功的根本原因。但眼下,飞书选择对产研与 CSM 团队“开刀”,也能从一定程度上反映出飞书战略上即将迎来的的调整。

但裁员短期内无法弥补飞书在战略上的失误:本次裁员结束之后,飞书仍然有着 4000 余人的团队规模,但眼下飞书的盈利仍然看不到希望。

飞书在今年年度 OKR 中定下的一个重点目标是“财务健康”:即期望收入能覆盖商业化团队(包括市场、销售与 CSM)的成本,这个目标距离当前的两亿美元 ARR 仍然有较大的差距。

因此即使本次裁员完成,飞书团队仍然难以摆脱“低人效”的标签,因此不排除接下来仍会面临裁员的可能。