文听潮 TI,作者郭佳怡,编辑张晓

自 2023 年 7 月上市以来,Keep 这家公司便一直陷入在两种情绪里:

它是中国最大的线上健身平台,占了行业近1/4 的月活量,业务模式看起来也没什么问题——通过内容来吸引以及留住流量,留在社区的人可能会继续消费内容,也可能会花钱购买 Keep 自有的运动产品。

但过去半年里,Keep 的股价一路下跌,从最高位算起,短短半年的时间里,Keep 的股价跌幅一度超过 90%,市值一度蒸发超过 200 亿港元。

这两种全然不同的市场情绪背后,问题的根源可能只有一个:资本市场并非不看好线上健身这条赛道,而是对 Keep 的成长性失去了信心。

Keep3 月 28 日发布了上市来的首份年度财报,核心的信号包括了:线上会员及付费内容成为了最大的营收来源、公司整体的毛利率提升了 4.3 个百分点、经调整净亏损额也大幅收窄了。

这份财报并未给直接 Keep 股价带来明显的提振效应,昨天(4 月 2 日)港股开市,Keep 最终的收盘价倒是涨了 11.33%,但 Keep 昨天在港交所花 13.44 万港币回购了 3.31 万股股份。

稍早一些,2 月 14 日盘前,keep 公告宣布将启动股份回购计划,拟投入 1600 万港元来回购不超过已发行股份总数 10% 的股份,这一举措短期内曾拉动 keep 股价上涨,2 月 18 日至 2 月 19 日,两个交易日里,keep 涨超 45%。

不过 keep 的这轮股价回升,也与春节档大热电影《热辣滚烫》引发的健身、拳击、减肥等话题的热议有一定相关性。只是仅仅半个月后,keep 的股价就又跌了回去。

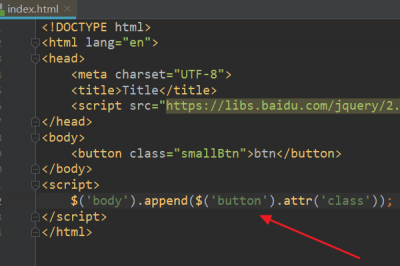

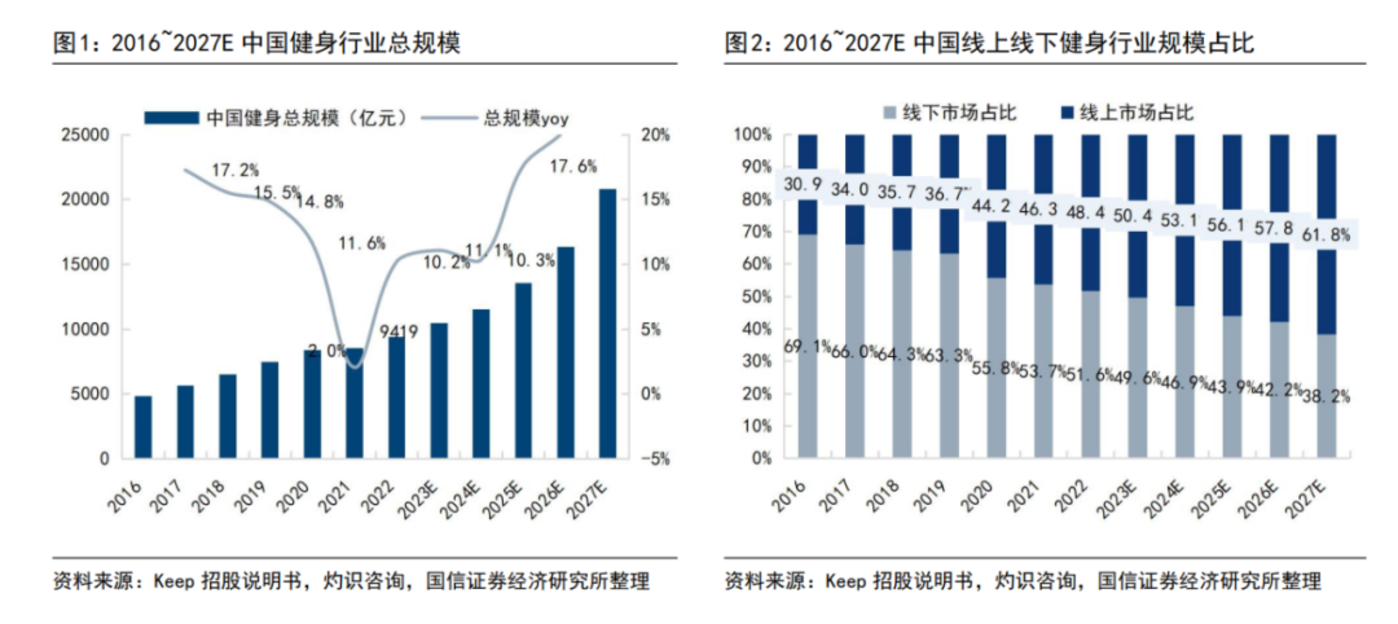

在这背后,Keep 所处的线上健身赛道,规模足够庞大,潜在的成长性也不错。灼识咨询数据显示,2022 年中国线上健身行业规模为 4559 亿,预计 2027 年增至 12852 亿,但中国健身人群的渗透率还只有 26.5%。

图/国信证券

在这一赛道背景下,Keep 的市值为什么就是上不去?

财务视角:亏损收窄了,但以“省”为主

从 Keep 2023 年的业绩表现写起。

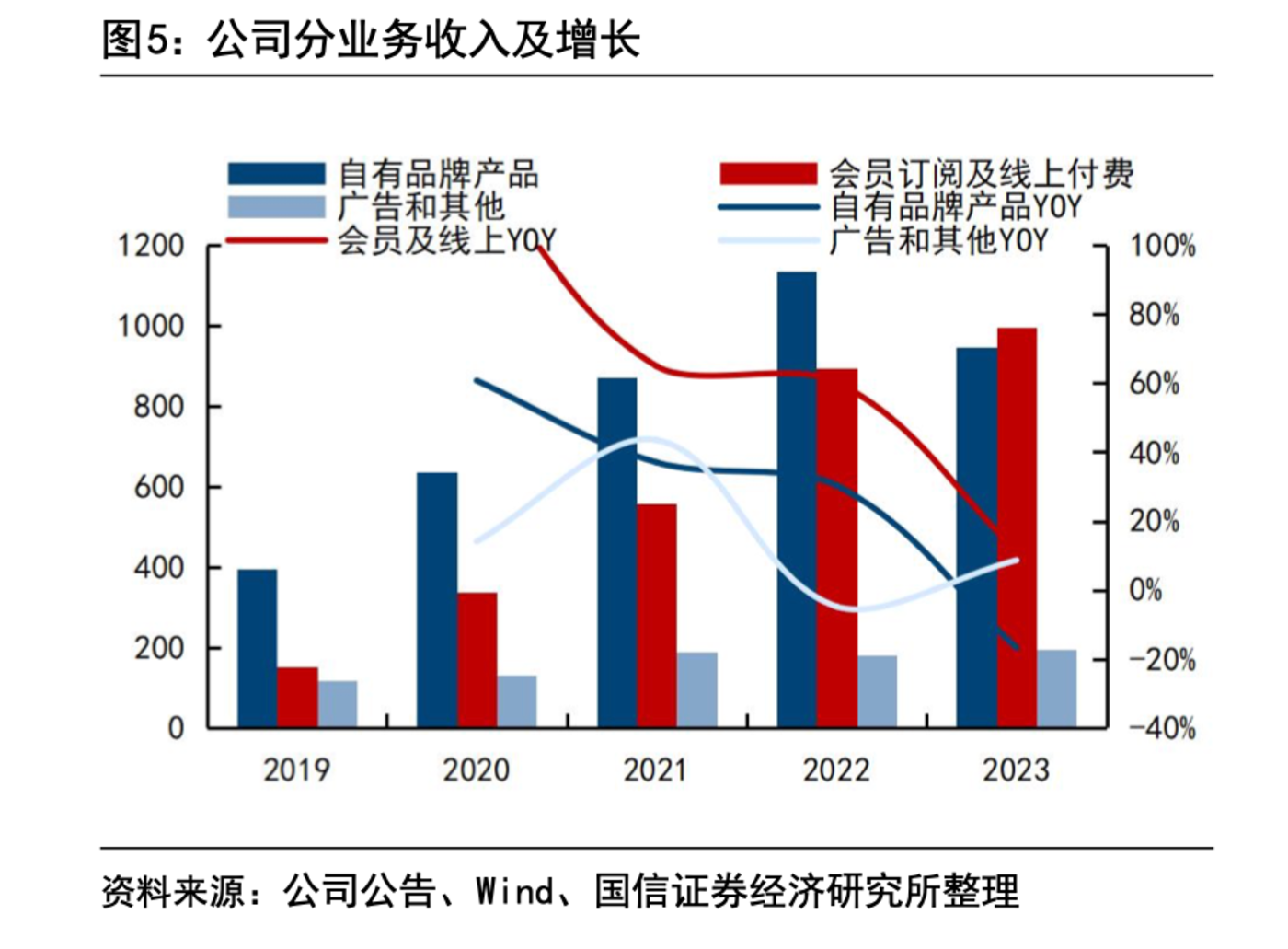

收入端,Keep 2023 年的总收入同比下滑了 3.3%,唯一的亮点是,虚拟体育赛事业务的拉动下,其线上会员及付费内容部分的收入上涨了,增长了 11.36%。

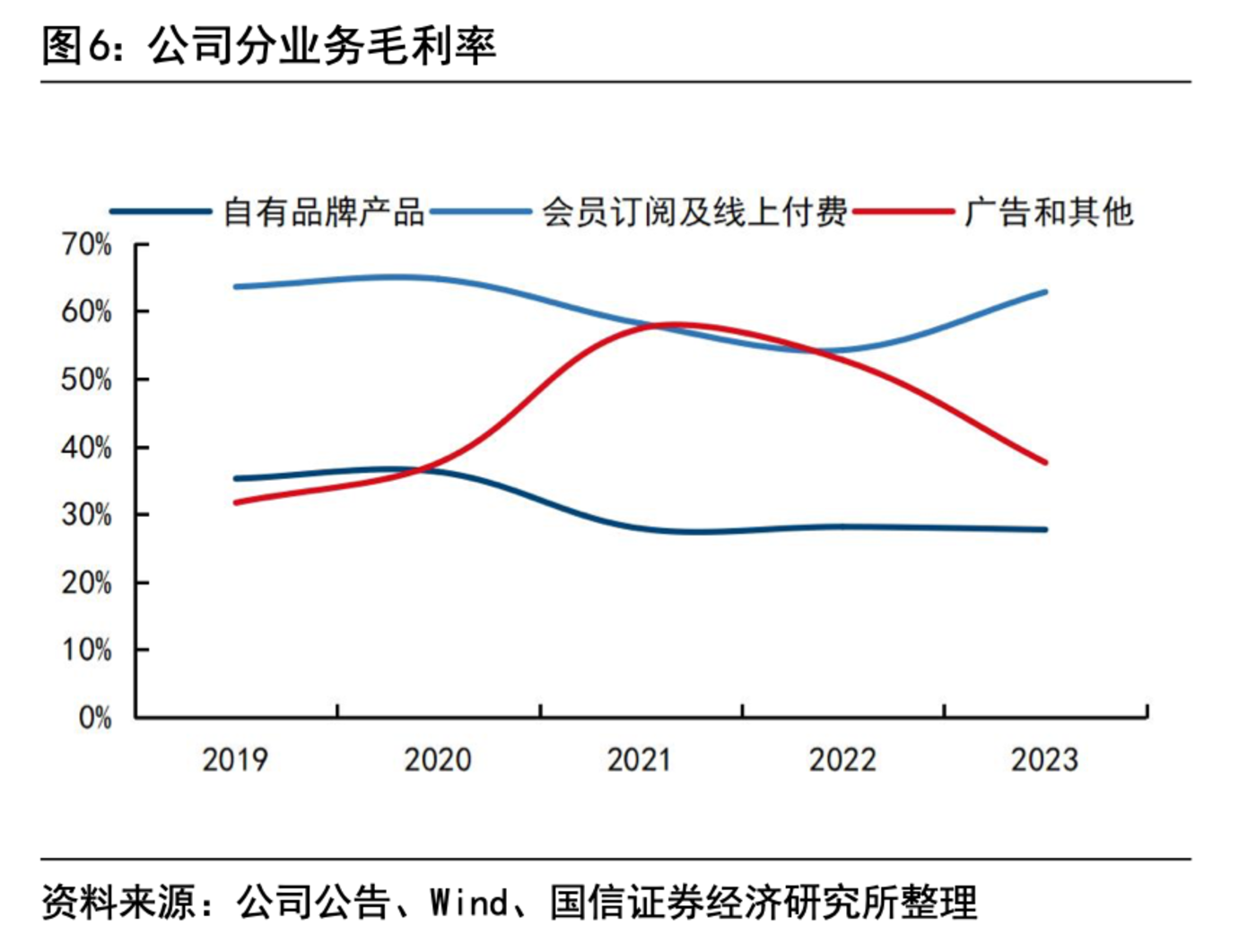

毛利率层面,Keep2023 年的毛利率上涨了 4.3% 至 45%,同样由线上会员及付费内容拉动。另外两项业务中,自有品牌运动产品的毛利减少了 18.1%、广告及其他业务的毛利减少了 22.5%。

图/国信证券

再来看核心的用户指标。对比 2022 年,Keep 的平均月活跃用户数下降了,从 2022 年的 3638.8 万人减少了 12.73% 至 2975.6 万人,平均每个月的订阅会员数也减少了 42.8 万人。

好的一点是,这些月活跃用户平均每个人每个月贡献的收入增加了 9 毛钱,Keep 的会员渗透率也增加了 0.7 个百分点。

也就是说,Keep 的会员转化率在提高,平均单个会员的收入贡献也在提升,但这两组数据都不算高。

相比之下,Keep2023 年在亏损上的收窄,表现要稍微亮眼一些。

非国际财务报告准则计量下,Keep2023 年经调整的净亏损额为 2.95 亿元,相比 2022 年的 6.67 亿元收窄了 55.71%。Keep 还在财报中指出,去年下半年,其经调整净亏损率进一步收窄至 6.3%,对比之下,2022 年同期为 29.1%。

营收小幅下滑、净亏损却大幅收窄,核心原因在于,keep 把营业成本降下来了。

2023 年,除了广告及其他成本增加了 43.5% 之外,keep 自有品牌运动产品的营业成本减少了 16.3%、会员及付费内容的营业成本减少了 9.5%。而即使广告成本增加了近一倍,在 keep 营业成本中的占比也仅有 10.39%。

具体拆开来看,自有品牌运动产品营业成本的下降,主要是因为卖的少了,销售成本降下来了;而线上会员和付费内容方面,降低的成本主要来源于三方面,一是员工福利成本减少了 2220 万,二是内容相关成本减少了 1840 万,三是支付给第三方应用商店和其他渠道的渠道费减少了 940 万。

除了上述主营业务成本外,2023 年 keep 两项最大的开支减少,集中在研发成本和销售及营销上:

keep 的研发开支从 2022 年的 5.37 亿元,减少到了去年的 4.50 亿元;销售及营销开支从 2022 年的 6.46 亿元,减少到了去年的 5.76 亿元。此外 keep 的履约开支(自有品牌健身产品收入减少、物流及仓储成本)减少了 4590 万元、行政开支(主要是以股份为基础的薪酬开支)减少了 3632.7 万元。

客观来看,keep 净亏损的收窄,的确是一个不错的信号,但同样不难发现,这其实是省出来的:综合以上几点来看,2023 年,keep 仅仅在“节流”上,就省下来了 3 亿元左右。

这种减亏法并不是说不对,也不是不容易理解——一位 keep 的离职员工就曾对媒体表示,keep 创始人、CEO 王宁 2023 年的 OKR 中,其中一条便是“活下去”。

但这种解法不够平衡,说服力不强。keep 要想早日盈利,省是一方面,如何增强自我造血能力、赚到更多收入,更加关键。

业务视角:营收动能变了,但持续性存疑

按营收结构来看,2023 年,keep 的营收动能迎来了一次小的切换。

去年,线上会员及付费内容为 keep 贡献了最大的营收,营收占比为 46.58%,自有品牌运动产品带来的收入贡献比例,则从 2022 年的 51.41% 进一步降低至 44.25%。

再往前看,自 2019 年到 2023 年,线上会员及付费内容收入的贡献比例,呈现出稳步增长的态势,从原来的只能贡献略超 20% 收入,到现在变成了贡献收入的半壁江山。广告业务则讨论意义不大,多年前王宁就说过这块业务是“捎带手在做”。

图/国信证券

营收动能的切换意味着,在商业化探索多年以后,keep 似乎下定了决心,还是要围绕它最大的优势来做,并慢慢放大这种差异化。

此前很长的一段时间里,keep 都被业界拿来与美国最大的线上健身龙头 Peloton 对比,原因是二者的业务模式相近,都将家用健身器材、互联网社交软件以及健身媒体美容结合在了一起,也就是构建起了线上线下一体化健身的生态闭环。

区别在于二者的路径不一样——Peloton 首先是一家硬件产品公司,以硬件为基础延伸出平台,keep 则完全相反,它以 keep 独立 App 出圈,在 2018 年以后才加速商业化探索。

换句话说,keep 与 Peloton 最大的不同,实际上是生态入口的不同,Peloton 以产品吸引用户,keep 则是要引导现有的用户来购买他们的产品。

这天然导致二者的商业化难度不同,Peloton 最先需要考虑的是怎么做好产品、怎么卖出更多产品,这也是为什么,2021 年因新款跑步机 Tread + 接连导致多起伤亡事件后,Peloton 的股价便一蹶不振,一直在跌——如今它的市值只有不到 15 亿美元,但巅峰时的市值接近 570 亿美元。

keep 则不一样,其路径决定了,它的商业化只能以 keep 这个内容社区为原点来延伸。

早在 2017 年 keep 破亿时,王宁在内部信中就称,keep 要做的是“连接”。后来围绕 keep 的众多商业化布局尝试,他想讲的是闭环生态的故事,即以 keep App 为顶点,连接城市和家庭场景,围绕这个闭环,做涵盖用户“吃、穿、用、练”的运动消费品。

这养成了 keep 至今以来的商业路径——它的核心优势是内容社区,但内容社区的商业化天然难做,它选择了先切入电商,尽快把赚钱模式跑通,再来反哺内容生态的建设。

某种程度上,线上会员及付费内容如今为 keep 贡献最大营收,其实说明了 keep 过去的思路大体是对的,至少从财报来看,keep 已经看到了成效。

但这种依托内容为核心竞争力来吸引更多会员花更多钱、同时吸引相当比例的用户购买自有品牌来提升收入的打法,是否具备长期持续性,可能要打一个问号。

第一重不确定性在于,keep 如何解决用户增长放缓甚至流失的问题。

上文中我们已经提到,对比 2022 年,在平均月活跃用户数和平均每月的订阅会员数这两项指标上,keep 都是在下滑的。

keep 将下降原因归结为三点:去年初疫情后休闲和旅游活动导致的用户健身活动暂时减少、2022 年的月活用户和订阅会员基数高、keep 主动减少了营销投放活动和获客相关支出。

但问题是,即便抛开 2022 年 3638.8 万月活跃用户数的高基数不谈,keep 在 2023 年 2975.6 万的月活用户数远不及 2021 年的 3440 万,也只比 2020 年的 2970 万多了 5.6 万人。而且按 keep 说的,如果营销投放活动对增加月活有直接拉动效应,那接下来这部分预算要不要增加?

还有一组数据很有意思,keep 的会员渗透率在提升,但会员留存率有下降趋势——2020 年-2021 年,keep 同期的月会员留存率分别为 73.3%、71.7%、65.3%。

很可能的一种情况是,keep 在不断吸纳新的小白用户成为会员,但老的会员也在渐渐流失。

第二重不确定性在于,keep 的内容优势到底有多大?护城河是不是足够深?

这一层面一方面要考虑市场竞争,我们在下文中详细论述。

另一方面则要看,用户是真的在为内容付费,还是因为平台付费。相比之下,前者明显更加重要。

不过据界面新闻报道,keep 线上会员及付费内容营收真正的增长,来自于 keep 在社区内大量把免费课程转为付费课程。一位负责会员业务的 keep 员工说,现在在短视频平台和B站、小红书等内容社区有大量的健身博主,keep 的会员增长空间相当有限,因此不得不把社区的原本免费的内容转为付费内容,驱动用户为内容付费,或者是转为会员。

线上会员及付费内容营收的增长,还有一个关键因素是虚拟体育赛事,简单来说就是卖“奖牌”,但一位熟悉该业务的员工透露,2022 年该业务为 keep 带来的收入超过了 5 亿元,2023 年增长则已大幅减缓。

第三重不确定性在于,keep 自有品牌运动产品营收能否重回增长?

按细分市场来看,比起线上会员及付费内容,线上健身装备及服饰潜在的市场空间实则更大。

图/国信证券

客观上按照 keep 现在的规模,这块业务回暖挑战并不大,关键要看 keep 怎么抉择,要提升这块业务的收入,同时意味着要加大开支。

行业视角:竞争无处不在,keep“守得住”吗?

今年 2 月,以中国健美协会为指导,上海体育大学经济管理学院等多方单位发布了《2023 年中国健身行业数据报告》,有两组数据尤为值得关注:

截至 2023 年 12 月,全国线下付费健身会员 6975 万人,环比下滑了 2.38,但锻炼频次有一定提升,上课会籍会员(活跃会员)月均到店锻炼次数达到 4.41 次,超过了过去三年水平,已经接近疫情前 2019 年常态化水平;

在多个内容及社交平台,“健身”相关的作品数量及互动量在攀升。其中,小红书平台“健身”话题相关的内容数量增长了 61% 至 424 万、抖音平台“健身”话题相关内容累计互动量增长了 658% 至 45.6 亿条。

这两组数据背后,实质上隐藏着以下三重信息:

其一,人们对锻炼、健身的需求还在稳步增长,并且会是长期趋势;

其二,尽管近些年中国市场线上健身的月活跃用户数增速远高于线下,但双方并非完全取代关系,仍有相当一部分人更习惯去传统的线下健身房、工作室来满足健身需求;

其三,keep 的竞争对手里,如今还多了小红书、抖音、快手等。

对 keep 来说,更大的挑战可能来自于第三点,即潜在的无处不在的竞争。

keep 能发展到如今规模,客观上论证了,它是能在与传统线下健身业态的竞争中保持差异化优势的,尽管 keep 在线下的业态尝试“keepland”已经基本宣告失败。

根据界面新闻的报道,keepland 广州的拓店计划已经终止,目前只在北京运营的自营门店也将随着租约到期陆续闭店,外部合作门店暂没有下一步计划、但已有门店终止合作,相关运营和拓店部门正在裁员。

如何跟流量规模更大、用户粘性更高、用户停留时间更长的抖音、小红书等综合性内容平台竞争,对 keep 来说可能挑战更大。

原因很简单,比起 keep,抖音等平台的流量优势更显著,利于其吸引到影响力更大的健身博主/KOL,继而吸引到更多的人产生点赞/评论/分享/跟练等行为,继续在流量的持续发酵下产生破圈效应——刘畊宏 2022 年的爆火就是这样的。

抖音为刘畊宏设置了独家健身合集,图/抖音 App

再举个例子,2022 年抖音推出“抖音全民健身计划”,很明显就是加大了在这一垂类的布局力度,联合了世界冠军、演艺明星、优质健身博主来站台,提供课程或者直播,目前,这一计划下的相关视频播放总数,已经来到了 168 亿次。

上文中我们也提到,keep 将社区原本免费的部分内容转为付费内容,很重要的一个原因是,在短视频平台和B站、小红书等内容社区有大量的健身博主,挤压了 keep 的会员增长空间。

而且你也很难说,更垂直、标榜更专业的 keep,对普通用户的吸引力会不会更大——健身本来就是反人性的,或许对相当大一部分人来说,锻炼专不专业不是最重要的,动起来才最重要,那免费的岂不是更香?更何况,想要寻求专业指导的那部分客群中,很多人或许早都已经投入到线下工作室的怀抱了。

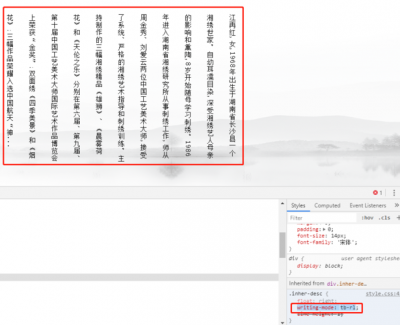

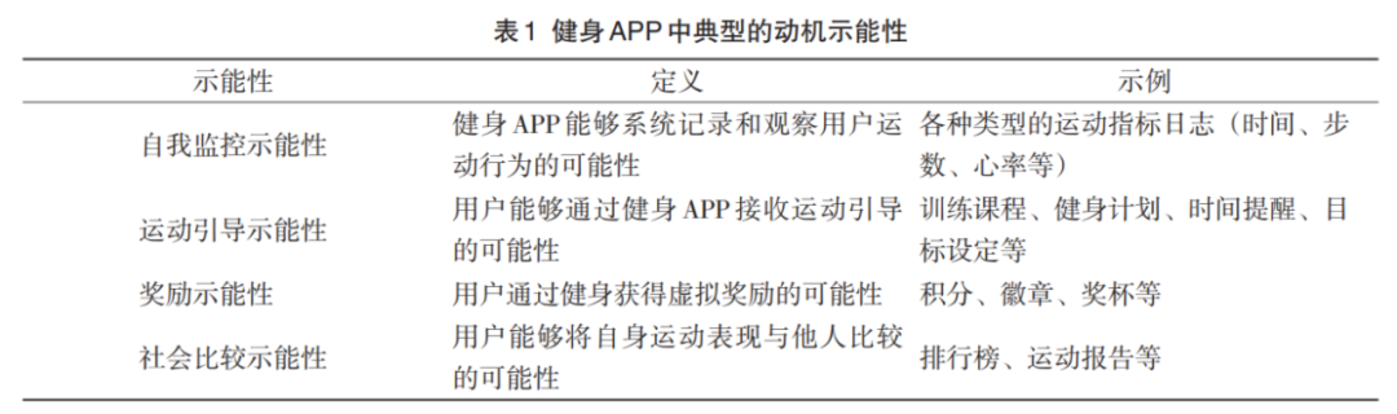

当然,keep 也确实有着得天独厚的优势,它可能有着当前市面上的同类健身产品中最高的“动机示能性”。

简单来说,如下图所示,基于其丰富的产品功能和完整、纯粹的社交和内容生态,keep 能更好地为用户提供情绪价值。

图/《示能性理论与自我决定理论视角下健身 APP 持续使用行为的研究》,华东理工大学,文镐

某种程度上,这是过去两年里,虚拟体育赛事成为 keep 最大的亮点之一的根源。