快递上门越来越难,近年来似乎已成顽疾。虽然行业数次出台过政策约束,但都难以真正改善终端的配送服务。

近日,一位北京通达系网点加盟商无奈地对「市界」表示:比起去年,他所在站点的终端派费还在继续缩水,“几年前快递员派费还有 1.2 元,现在只有 8 毛多。”这样的价格,让他无法要求快递员送货上门,也越来越难招到新人。

而派费收入下降的核心问题还是来自上游。自从 2021 年 4 月快递公司打响价格战后,历经三年,竞争仍在水下加剧。排位赛长期悬而未决,直接的后果便是:通达系、顺丰、极兔等玩家,都表现为整体产能增加、单票收入降低、股价持续滑坡的分裂走势。

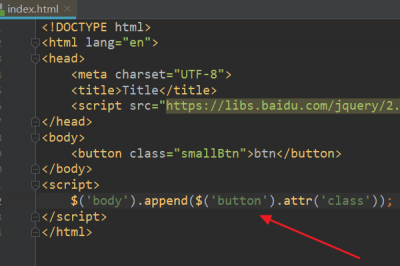

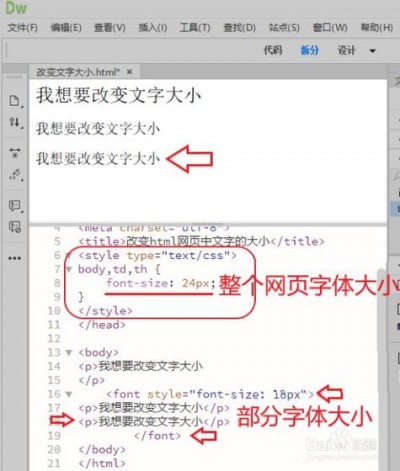

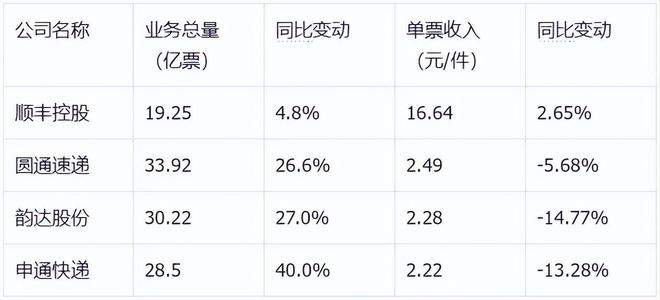

据邮政数据统计,2024 年1-2 月,圆通、韵达、申通的业务总量同比增速明显,分别增长了 26.6%、27.0%、40.0%。但产能的增加,却没有被转化为收入——三家的单票收入分别为 2.49 元、2.28 元、2.22 元,同比分别下滑了 5.68%、14.77%、13.28%。

2024 年1-2 月快递公司业务及单票收入变动

▲数据来源:邮政公告,整理制图:市界

恶战之下,各家的财报和股价表现更加不乐观。顺丰与去年同期相比,股价缩水超过 40%。而过去两年一度掉队,依靠阿里的“扶植”,产能显著拉升了 40% 的申通,股价也失血了接近 30%。

漫长的鏖战让快递行业从头部到终端,都难有赢家。三年价格战的“低效竞争”没能打出结果,却让快递公司的集中度变得更加分散了——“差生”并未如期掉队;在“优等生”梯队里,顺丰苦苦挣扎,中通的领先优势也不够安全。

运联智库执行院长李忠心对「市界」表示,造成这一局面,主要是各方的“混战”所致。“虽然去年产能增长,但增速同比下降。淘系、拼多多、抖音各电商平台的细分要求增加了,电商件竞争容纳了更多玩家,也让增收不增利的现象加剧。”

同时,阿里等巨头的电商战略变化,也引发了菜鸟等玩家的波动,让市场格局进一步变得混沌。“申通去年在阿里助力下提高了产能,补上了一些功课。大家的能力都上来了,履约差异变小了。现在想搞死一家公司,也是很难的。即便有一两家退出市场,这些单量分给别人,也已经吃不下。”

重重变局,让快递价格战的胜负愈发难定;而快递员的收入与终端配送,也只得无奈“漂流”。

01、赚钱越来越难

大战下,活得最辛苦的从来都是末端。今年 1 月,义乌的同期单票收入,进一步跌到了历史新低,逼近了 2.5 元。

3 月 1 日,交通运输部《快递市场管理办法》正式施行。《办法》明确规定,快递企业如有未经用户同意擅自使用智能快件箱、快递服务站等方式投递快件等情形,最高将被处罚 3 万元。

不过新规推行一个月后,据「市界」观察,这条规定在实操中基本形同虚设,多数快递仍然会被滞留驿站。

一位湖北的通达系配送员对「市界」表示,他如今的工作比去年更繁忙。他同时揽配圆通、申通的快递,每天要配送 450-550 件左右。“各家单价差不多,都在 1 块钱以下,大件小件都一样。”他会把大约一半的快递放到驿站,每件给驿站 3 毛。“不然根本送不完”。

即便如此,他身边不少配送员还是转行去做了外卖,一单能赚 3 元,时间也更加自由。“快递基本工资 2000,每天至少配送 300 件以上才有钱赚。投诉罚款要自己承担,没有成功投递的,每件要收 10 元罚款。一个月很容易就被罚款 1000 元,到手不会超过 7000 元。”

另一位身在四川的通达系配送员也对「市界」表达了相似的说法。他主送的圆通快递 0.88 元一个件,他每天大约送 300 件。中通、韵达、极兔都是 0.8 元一个件,他三家加起来每天再送 250 件左右。要想完成这些任务,再除去保险、罚款,除了放到驿站,几乎没有其他选择,这样一个月最多可以到手 6000 元。

在快递员收入日渐微薄的背后,是持续减少的快递网点,以及大量等待被转让的驿站。

打开闲鱼等二手平台,搜索“驿站转让”,在全国各地区都会找到许多寻找“接盘侠”的老板。虽然这些驿站的描述都很美好,“5 万加盟,1 年回本”,但在它们背后,是一个个亏损的身影。据「市界」观察,在北京望京某区域,附近的驿站便在两年之中三易其主。

与快递员和驿站同呼吸着尴尬命运的,还有快递公司的财报。

3 月 20 日,中通快递发布了 2023 年年报。在三大核心数据上,中通都完成了增长——2023 年,中通业务量为 302.02 亿票,同比增长 23.83%;2023 年实现营业收入 384.19 亿元,同比增长 8.60%;实现归母净利润 87.49 亿元,同比增长 28.49%。

不过在发布了这份增收又增利的财报隔日,中通股价却连续下跌两日,分别滑落了-2.22% 和-6.70%,股价总体距离去年同期下跌了接近 40%。而股价下跌的根本原因在于,2023 年中通快递的单票收入同比也下降了 11.33% 至 1.24 元,同比降幅大于行业水平。

3 月 26 日,顺丰也公布了 2023 年财报。财报数据显示,公司全年处理了 119.7 亿个包裹,同比增长 16%。但公司全年营收 2584 亿元,同比下降了 3.39%。虽然顺丰的净利同比大涨 33%,达到 82.37 亿元,创下了历史新高。但业内普遍认为,顺丰除了时效件,国际业务和供应链表现均不及预期。

财报公布后,截至 3 月 27 日收盘,顺丰股价下跌了 4.1%。

02、“优等生”拉不开差距

过去一年,对于快递公司来说,头顶的压力都在持续增加。通达系电商件的市场仍在增长,但不确定性加剧。据某快递业内资深人士对「市界」表示:拼多多的订单起量很快,但极兔一家独大的态势一去不返。拼多多的价格比服务淘系要低得多,“但不做又无法做到起量优势”,通达系只好选择降质去满足拼多多的需求。

抖音的起量,给快递带来了更大挑战,并拉升了成本。李忠心对「市界」表示:“抖音波动波峰波谷差异很大,快递公司布产能很难。以前快递只需应对双 11、618 两个旺季。现在商家自己也不知道抖音哪个单会爆,快递如何留仓位,如何给抖音商家定价和提供服务,都变得很难抉择。”

据李忠心观察,目前通达系切开来看,淘系、拼多多、抖快的占比大约各占三分之一。其中,中通与圆通在淘系、抖快中占比略高。“中通单票最贵,比圆通贵 1.5 毛,圆通比申通、韵达、极兔再贵 1 毛多。”

但在恶战之下,过去一年被挑战最大的反而是曾经的“优等生”顺丰。某种程度上,去年 5 月,顺丰以 11.83 亿元向极兔甩卖了“丰网”,既是及时止损;也标志着经过了 3 年摸索,顺丰阶段性地退出了与通达系、极兔等对手在低价、低利润市场的争斗。

而从最新财报来看,顺丰的高利润业务也如泰山压顶。李忠心对「市界」表示,目前顺丰 2584 亿元的年营收里,“核心业务只有 1000 多亿”,其他多来自于并购,国际化、合同物流、供应链等业务。“这些业务和基本盘缺少协同关系。”

而随着电子发票的普及,这项顺丰最为倚重的高毛利时效件业务,也缺少完美的替代品。“高端食品、樱桃时令水果冷链,对资源的占用性很强。信封快运的毛利可以高达 90%,纸箱货毛利只能达到 50%。”现在,顺丰能等待突破的国际领域,布局也仅是刚刚展开。

对于虎视眈眈想蚕食顺丰的对手来说,除电商件之外,利润相对丰厚的增量市场发展也并不顺利。

3 月 26 日,阿里发布公告,宣布撤回菜鸟在港股的 IPO 申请。某物流行业资深人士对「市界」表示,一方面这意味着阿里当下的电商竞争态势加剧,菜鸟需要适度收缩、回归为淘天做好服务,发挥物流标准、制定流程的作用。另一方面,也意味着过去一年,菜鸟试图切分顺丰与通达系之间,10 元左右的快递市场的折戟。

2023 年 6 月 28 日,菜鸟集团 CEO 万霖曾在全球智慧物流峰会上高调表示,菜鸟将推出自营快递。

彼时业内认为,菜鸟希望切分的蛋糕,正是低于顺丰、高于淘系的中间价格带。但事实证明,这一空间的单量并不足以支撑菜鸟的野心和网络布局。“全行业算下来也就每天 1000 万票,这个市场现在反而被中通瓜分了。”

在菜鸟逐渐收缩阵线的同时,2023 年 6 月,菜鸟曾用 39 亿元接手了申通 25% 的股份。虽然这曾被看作是蔡崇信主导下,助推菜鸟 IPO 故事的财务动作,却也客观帮助了申通在数年来缺少作为后,实现了产能提升。

03、价格战难落幕

“市场曾一度认为,最早出局的可能会是申通。但阿里的股权介入,帮助申通续了命。”前述资深人士对「市界」说。而申通彼时若黯淡出局,则会使市场的集中度提高,帮助头部公司优化定价能力。

从过往几年的财报来看,申通在自动化设备、场地投入上,都相对薄弱,在行业内曾给人一种无心恋战的印象。

一方面,这与申通董事长陈德军的个人性格有关。“申通陈老板性格比较和善,不愿意吵架和面对冲突,倾向无为而治。比如山东临沂这么大一个‘产粮区’,只有一个大的加盟商,给下面人留下了很大权限。”李忠心对「市界」说。

而如今申通在阿里的推动下,重新回归舞台,市场份额大幅增长,也给市场增添了变数。

相比之下如前所述,中通的服务与网络正渐趋稳定,也与其颗粒度较为合理有关。“申通网点太大,韵达网点太小。韵达的聂腾云喜欢精细化管理,只要存在大承包商,便认为你在赚差价,要把你进一步切细。这在增长期没问题,当增长下行,就会面临网点瘫痪停摆。而中通这几年的管理,相对具备更强的抗风险能力。”

不过,在当下焦灼的电商低价市场鏖战中,通达系几家都还没能形成一刀致命的绝对竞争优势。几家在前后追逐、竞相降价的同时,都在尝试换挡开车。

同时,作为过去 3 年快递行业曾经骤起的最大变量极兔,2023 年则面临着网络稳定性高度摇摆、需要全盘梳理的问题。

3 月 22 日,上市不到半年的极兔交出了首份成绩单。财报显示,2023 年公司总收入 88.49 亿美元,同比增长约 22%。公司全年处理 188 亿个包裹,同比增长 29%。以此计算,极兔的日单量达到了 5150 万单。而据「市界」了解,2023 年上半年,其日单量约在 4500 万单左右。

但更值得注意的是,极兔的净利润出现了巨亏,亏损高达 11.56 亿美元,约合人民币 83.6 亿元——而这与 2023 年,极兔在上市前吃下亏损的丰网,应大有关系。

据「市界」了解,极兔在收购丰网后,曾面临着加盟商大批退网的尴尬处境,而丰网曾经日均 800 万票的份额,也未能有机地融入极兔。

而当下的极兔,国际化尚不能为其稳定造血,它最需要的还是时间。李忠心表示:全世界的快递市场规模,都难以与中国匹敌。“美国第一名 UPS 一天不过 2200 万单,不到极兔的一半。”

而这样的巨量市场,目前仍存在增长空间。这也就决定了,快递仍需要为价格战咬紧牙关、过苦日子,而终端的快递员收入,短期内仍难以获得显著提升。

作者李原

编辑陈芳

运营解一帆