12 年前,美团在千团大战中成功“上岸”,与大众点评、糯米、口碑共同进入团购网站第一梯队,开启了此后长达十年“一统江湖”的顺风时代。

12 后,本地生活的“战火”燃起,抖音杀入了美团的“腹地”,让它不得不面对第二次“大战”,在 2023 年承受前所未有的压力。

过去一年,因本地生活业务受到竞争对手的冲击,美团的股价从接近 200 港元的位置一路下行,直至在 2024 年 1 月跌破了发行价。

股价的下降,让诸多媒体对美团也多有感慨,评论道:“美团这一年真的很不容易”。

但从美团最新发布的业绩来看,它并没有被第二次“大战”打乱脚步,反而是保持了它稳健的底色,以足够宽阔的“护城河”抗住了进攻,交出了一份亮眼的答卷。

1、扭亏为盈,护城河够宽吗

从美团发布 2023 年第四季度及全年业绩来看,2023 年,其营收增速相较于此前有所加快,同时扭亏为盈。

财报显示,Q4 期内实现营收 736.96 亿元,同比增 22.6%,经营利润 17.58 亿元,经调整的净利润更是大增 427.6% 达到了 43.7 亿元。

2023 年全年实现营收 2767 亿元,同比增长 26%,2022 年营收同比增速为 22.8%。美团全年经营利润为 134 亿元,同比扭亏为盈,2022 年同期亏损为 58.2 亿元。

营收利润双增长与核心业务本地商业的驱动密不可分。过去一年,美团本地商业(包括餐饮外卖、到店酒旅、美团闪购、民宿以及交通票务)也得到了很好地恢复,全年营收增长 29% 至 2069 亿元,实现经营利润 387 亿元,同比增长 31.2%。

在优势板块,美团的多项业务指标也呈现出健康上升的趋势,如贡献营收最多的配送业务,2023 年营收为 821.9 亿元,同比增长 17.3%;年内即时配送交易笔数达到 218.9 亿笔,同比增长 23.9%。

贡献利润最多的到店酒旅业务,2023 年 GTV 同比增长超过 100%,年交易用户增长超 30%、年活跃商户增长超 60%,均创历史新高。

代表美团即时零售的美团闪购在过去的一年也带来了好成绩,年度订单量同比增长超 40%,其中,四季度,美团闪购日均订单量达 830 万,核心用户的交易频次同比提升超过 20%。

有媒体分析认为,美团已在即时零售取得了先机,在该领域美团闪购已占到了市场份额五成,其余的份额主要为京东到家、饿了么和抖音小时达等分享。

可见,多年来美团苦心构建下的外卖、酒旅护城河依旧难以被轻易撼动;且在新市场机遇下,美团做即时零售的步伐也非常及时,也凭借自身积累下的坚实配送实力,在该领域获得了不错的市场占位。

从业绩来看,过去一年美团唯一有小缺憾的部分在新业务板块(包括美团优选、美团买菜、餐饮供应链快驴、网约车、共享单车、共享电单车、充电宝、餐厅管理系统等)。虽然该业务板块收入同比增长 18.0% 至 698 亿元,经营亏损由 2022 年的 284 亿元收窄至 2023 年的 202 亿元,但美团优选的增长速度依然在放缓。

对此,美团表示,美团优选亏损金额和亏损率依然显著的主要原因在于,业务规模增长低于预期,导致难以大幅降低件均履约成本。对于该业务,美团表示在 2024 年将进行战略调整,改善商业模式,目标是大幅减少经营亏损。

2、大本营保卫战,投入“空前惨烈”

熟悉互联网企业发家史的人都知道,12 年前的千团大战也是著名的烧钱大战之一,一场“大战”中国市场烧了 70 亿人民币,最终美团“兵不血刃”的打赢了这场仗。

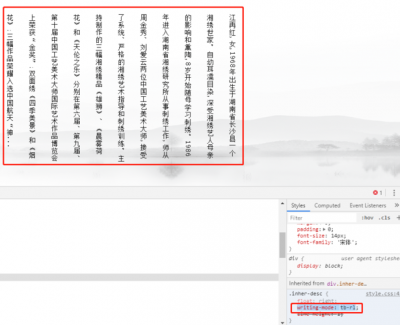

那时,美团发展的理念是不参与“广告大战”,甚至许多行业人士都奇怪,为什么美团成立了很多年从不烧钱做营销?介绍美团创始人王兴创业十年经历的书籍《九败一胜》给出了“答案”。

曾经在别的团购网站都在大打广告战的时候,王兴坚持不加入广告大战,而是把重点放在了如何更加高效,如何降低成本,如何提高技术门槛,如何产生更多的低毛利等核心问题上。他认为,美团成功的原因之一就是,把别人用于投广告的钱投入到了系统开发以及效率的提升上面。

因此,可以说,美团在“千团大战”中的胜利,更多的是归功于它正确的战略、比别人执行力更强的团队,以及它深度的技术认知和技术能力。但在“本地生活大战”面前,美团终究是“屈服”了。面对互联网流量红利见顶、竞争白热化的局面,美团为了打赢这场“保卫战”,进行了庞大的投入。

据侃见财经统计,美团去年拿出了收入的五分之一来用于营销。具体分析:第一季度的销售及营销开支为 104 亿元,同比增长 14.6%;第三季度的销售及营销开支为 169 亿元,同比增长 55.3%,环比增长 16.2%;第四季度的销售及营销开支为 167 亿元,同比增长 55.3%,销售费用率由 17.9% 提升至 22.7%。

放眼 2023 年全年,美团的销售及营销开支高达 586 亿元,同比大增 47.5%,占收入的比例也由上一年的 18.1%,升至 21.2%。

而如此大的投入在美团的历史上可谓是非常罕见。比如在 2015 年,美团为了对垒大众点评,将 40.2 亿元收入中的 98% 都补贴给了用户;但在与大众点评战略合并后,就进行了及时的控制,2016 年补贴费用占收入比例的 20%,2017 年降至 12.4%。

3、竞争者众,美团还能再赢一次吗

从美团去年的高营销投入可见,美团确实存在一定的竞争压力;去年资本市场的股价表现,也似乎在说,面对抖音的强力竞争,市场开始不看好美团了。

毕竟抖音的发展速度确实“势如破竹”。据抖音发布的《2023 年度数据报告》,2023 年抖音生活服务平台总交易额增长 256%,入驻门店超 450 万家,共覆盖 370+ 城市;入驻服务商数量增长 1.79 倍,服务商总交易额实现近 8 倍增长;入驻团购达人数量增长 2.89 倍,达人探店助力实体商家增收 946 亿元。

但即便如此,作为行业“老大哥”的美团,依然具有其难以被打破的优势。如美团超过 700 万骑手链接起的超强配送实力,200 多亿的年即时配送交易笔数,足以证明这一“护城河”有多宽。

无论是外卖,还是即时零售,都是构建在配配送优势的基础上,而这一优势抖音不具备。所以,美团守住这两大阵地,并保证其发展增长稳定,就能保证自身基本盘的稳定。

特别是,在外卖市场较为成熟的态势下,饿了么和美团已没有必要再进行大投入的“厮杀”,各自稳健发展才是王道;在即时零售领域,除了京东到家和饿了么拥有和美团一样较好的配送基础,其它后来者也很难参与竞争。

且深入来看,“本地生活大战”虽然抖音呈狂飙之势,快手等平台也已在该领域布局,但市场体量足够大。据前瞻产业研究院数据显示,预计 2025 年我国互联网本地生活服务行业的市场规模将达到 4 万亿元。

万亿市场之下,对于抖音、快手、小红书等任何一方“搅局者”来说,除了发展自身业务体量,短时间内都没有和美团开展火拼的必要。这些手握流量的头部平台,好好的服务好自己的用户,才是当下最好的选择。

更何况,美团去年也并没有闲着,也在以“直播+特价”等措施,积极的搭建新“护城河”。一方面通过直播应对抖音、快手的冲击,推出包括官方直播、商家直播及销售团队直播等一系列直播组合,为平台商家带来了新的业绩增量;另一方面,美团还与高质量商家合作,提供多元的折扣优惠,以带动特价团购订单量快速增长。

在零态 LT 看来,美团当下最需要做的还是将新业务模块梳理好,让此板块实现扭亏,避免为整个业态“拖后腿”。在“本地生活战”上,美团依然或许可以参考曾经“千团大战”时的战略思路,以“鼠标+水泥”的优势守住自己的地盘。

4、写在最后

本地生活之战目前尚处于初期,对于美团和它的竞争者而言,没有必要过早陷入“厮杀”。在市场渗透率较低的阶段,平台只要做好自己的客群,做好自己该有的优势,依然有机会“平分秋色”。

更何况,美团积累多年所保有的优势,很难被轻易打破。所以股价不代表一切,业绩方能说明问题。在美团扭亏的业绩面前,目前业界更多地还是给予了肯定和鼓励。

面对新一年的挑战,期待美团能在压力中再次实现好的成绩,并不断地拓展新的边界,实现更大的突破。

作者|吴南南

编辑|胡展嘉

运营|陈佳慧

出品|零态 LT(ID:LingTai_LT)