文|听潮 TI,作者|郭佳怡,编辑|张晓

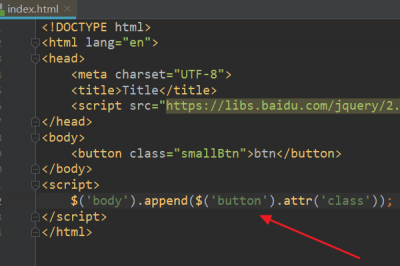

昨天(3 月 26 日),字节跳动旗下的协同办公软件飞书官宣了裁员的消息,宣布将适当精简规模,以解决组织臃肿、团队低效的难题。

从业界反映来看,飞书的这轮调整情有可原,在意料之中。因为从人效比来看,飞书实在是太低了。

媒体报道飞书团队现在有 5000 人左右,比钉钉(1600 人左右)和“腾讯企微+腾讯会议+腾讯文档”(2200 多人)加起来的人还要多。

但如此规模的团队加持下,飞书的数据并不好看。

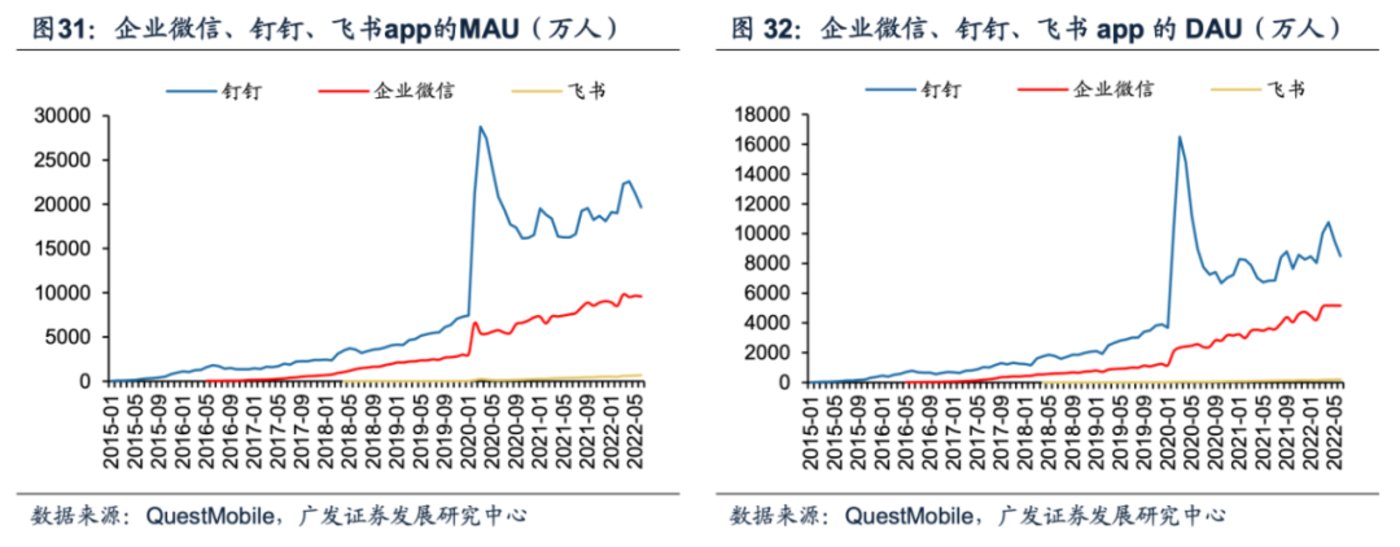

至少从用户数据来看,飞书比钉钉和腾讯系的协同办公软件差了一大截。在 MAU 指标上,去年 4 月份时,钉钉是 1.99 亿,企业微信是 1.02 亿,飞书则只有区区 1200 万。

商业化层面的比较意义不大,大家整体的商业化尝试都比较谨慎,且在中国市场做 to B 难赚钱早已经是老生常谈的话题,这三家目前都还在亏损。

不过可以参考的一个指标是 ARR(年度经营性收入),ARR 迈过 1 亿美元是 SaaS 产品走上正轨的一个里程碑,飞书和钉钉分别在 2022 年底和 2023 年迈过了这个门槛,企微没对外公布过相关数据,但今年 1 月份企业微信的合作伙伴内部交流会上,企微副总裁李致峰称,有信心今年在三大家中率先实现盈利。

这么一对比,飞书面临的局面其实很尴尬,它投入的资源最多,但从市场拿到的正反馈最少。

从这个层面来看,选择在这个时候裁员,对飞书来说其实是件好事。

字节跳动过去一段时间里的诸多动作统一指向了“聚焦”和“去大公司病”,飞书和火山引擎是字节裁撤掉部分业务后,仅剩的两个非内容性板块,这至少说明,在字节的定位中,飞书还具备向外、向上探索的价值。

“我们发现了组织自身存在的问题:团队规模比较大,但组织不够精干,大家也感到效率在变低,力量不够聚焦,这不利于业务的长期发展。”

正如飞书 CEO 谢欣在内部信中反思的那样,现在趁着字节这轮“降本增效”的大旋律,及时去除飞书身上的沉疴,总比形势更严峻了再调整,要好得多。

谢欣还称,这次调整不仅是团队规模的调整,更重要的是要重新回到初创公司的 day 1 状态——方向更聚焦、组织更高效,团队也要更有战斗力。

但抛开这次的裁员可能带来的提效作用来看,飞书所面临的根本问题其实并没有解决:

为什么很多人都在说飞书好用,但它的用户数就是上不去?

再仔细往下拆,这一问题又会延伸出一系列相关的问题,都是飞书现在正在面临的,或者即将面临的拷问:

张一鸣曾说过,字节的竞争力首先体现在产品,产品背后是技术系统,技术系统背后是团队和文化,在产品层面并不弱的飞书,为什么市场竞争力不强?

字节对飞书的耐心还有多大?这次的裁员是不是某种不利信号?

SaaS 集体遇冷的行业寒冬下,to B 基因不强的飞书,商业化该怎么走?

飞书的市场化谜题:叫好不叫座

客观来看,抛开日活、月活等核心指标,仅从用户体验出发,飞书起码是一款“好用”的产品。甚至在很多观点里,飞书的产品体验,其实是要强过另外两家(钉钉和企微)的。

飞书早期很多大客的来源,靠的是企业关键人物之间的口碑传播。

小米是飞书较早的一批大客之一,大概 2020 年中的时候已经在全员用飞书,后来小米集团联合创始人王川,在与理想汽车创始人李想的一次约饭中积极安利了飞书,这导致理想花了不到两个月的时间,将企业的办公切换到了飞书。

李想与蔚来汽车创始人李斌、小鹏汽车创始人何小鹏的关系又比较好,不久后蔚来从企业微信切换到了飞书(2021 年 4 月)、小鹏从钉钉切换到了飞书(2021 年 7 月)。关于此,一位知情人士此前接受媒体访问时说,“他们也是在私下频繁的交流里,决定了要做这件事。”

到这还没完,提供智能驾驶解决方案的地平线后来切换到飞书,也是因为 CEO 余凯受到了李想的影响......

飞书部分客户,图/飞书官网

这么来看,飞书的产品竞争力并不弱,而且很重要的一点是,这一阶段,飞书貌似也找到了 to B 产品市场化推广的节奏——抓企业的关键人物。

钉钉在这点上甚至还走过弯路。钉钉早期是在与中小企业的共创中成长起来的,导致其最开始很多客户都是中小企业,这在某种程度上误导了拉新策略,比如 2016 年钉钉曾发起“帮你抢票送你回家”的活动,只要你拉到用户组织就帮你买单,结果活动带来了很多专门薅羊毛的僵尸用户,从C到B的转换率较低。

也正是自那之后,钉钉在很长一段时间里的拉新策略都是抓企业的关键人物,因为企业的管理往往是自上而下的。

那段时期(2021 年),钉钉的一位员工还曾向媒体表示,当时飞书仍然被认为是钉钉最有潜力的竞争对手。

但这只是表象。飞书确实在当时吸引到了越来越多的大客户,但与钉钉和企微的差距已经被拉开了。2021 年底时,钉钉、企业微信、飞书的 MAU 分别是 1.71 亿、9092.5 万、407.8 万。

其中一个关键原因在于,飞书错过了 2020 年初疫情期间爆发的企业远程办公需求。

一方面,飞书的反应速度远不及另外两家迅捷。这就导致,飞书免费开放时,市场上很大一部分的需求都已经被钉钉和企微承接完了。

2020 年底的 CEO 面对面中,张一鸣也反思,飞书因为没有更好地做足准备,在 2020 年上半年疫情爆发时期错过了增长。

另一方面,同一时期里,飞书在 to B 市场经验不足的缺陷也暴露了出来。

晚点 LatePost 此前在一则报道中提到,一位飞书的早期员工复盘,飞书本来就比钉钉做得晚,缺乏面向中小客户的经验,当大量功能首次面对大众“审判”时,飞书难以决策产品优先级。

飞书的“大力”,怎么就出不了“奇迹”?

尽管错失了疫情带来的企业线上化办公红利,但在那之后,飞书反而加大了决心,进入了一轮扩张期。

比如飞书的团队人数从 2021 年超 2000 人增长到了 2022 年的超 8000 人;字节跳动在协作、文档、会议等多领域开始频繁收购、投资,这为它带来了不少人才,包括后来成为飞书产品副总裁的沈学良、黑帕云的陈金洲等。

当然,从当下来看,飞书后来的走向很明显了,它的“大力”并没有出来“奇迹”,至少如今 1200 万的 MAU,显然远不及飞书当初的预期。

一个值得讨论的问题是,为什么投入了这么多,飞书的 MAU 也仅仅是从 2021 年底的 407.8 万,增长到了去年 4 月的 1200 万?

我们尝试着将原因归纳为以下几点:

第一,飞书的拓客路径或者说商业化路径,并不利于用户规模的增长。

飞书实则是三家之中最开始尝试商业化的一家,多位飞书早期成员曾向晚点 LatePost 回忆,飞书立项之初,字节高层的想法就是,飞书不能仅是一款内部产品,而应该一开始就以对外商业化为目标,因为单纯的内部产品吸引不到最好的人才,只有去市场上竞争,才能吸引更好的人,让产品更好用。

但有一点值得注意,飞书最初的商业化策略是,重点攻大客户,且一开始就收费。

这就与钉钉和企微的拓客路径产生了差异——飞书的推广逻辑,是先在优势领域树立标杆客户,再逐步拓展向更多市场和中小企业,相比之下,如我们上文所述,钉钉起初就是在与中小企业的共创中一步步成长起来的,企微更不用多说,有微信这个入口,其承接了太多中小企业在营销、销售侧的需求。

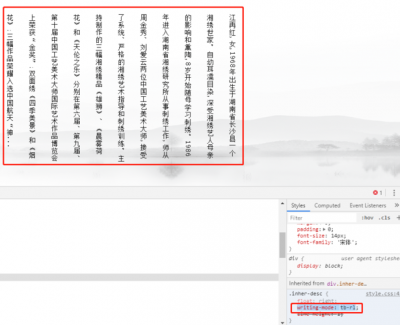

to B 市场历来有个共识,即大客贡献更多营收,中小客户则更多贡献活跃度。

由此来看,飞书的这种拓客路径,客观上确实不利于提升用户规模。

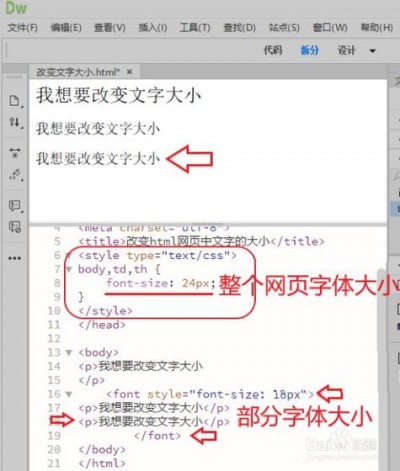

图/广发证券

与此同时,当飞书选择将更多的精力放在大 KA 上,就很可能会导致,对数量更多的中小企业的需求把握不及时。

甚至飞书上现在越来越丰富的功能,从另一个角度看就是“臃肿”。因为部分交互会变得复杂。

第二,飞书只有飞书,字节过去的成功经验难以适用。

从今日头条到抖音再到 Tik Tok,毫无疑问的是,字节跳动过去最成功的产品,都聚焦在C端,它用过去十年的高成长证明了,它可能是新一代的互联网企业中,最会做用户增长的一家。

只是到了 to B 业务这里,飞书其实是游离在字节丰富且庞大的内容生态之外的,这种相互割裂的业务方向下,飞书要做用户增长,难以从过往的成功产品中得到更多助力。

相比之下,钉钉背后站着的是阿里云。

从战略方向和成长路径来看,钉钉或者说阿里云,是与海外的云计算巨头最像的——

微软、谷歌、Salesforce,都形成了“办公协同——低代码开发+应用底座+基础设施”的平台生态。在阿里,钉钉既是办公协同软件,也是阿里云的应用底座、低代码开发平台,阿里有宜搭+三方低代码工具、阿里云则是最底层的基础设施。

对此,财经十一人曾有过总结:基于这一平台生态,协同办公能带来黏性,留住企业客户,应用开发则进一步拉动生态的丰富度和健康度,一方面带动整体用云量,另一方面还能提升“IaaS+PaaS”的毛利空间。

而企业微信的一大优势,便是和微信的深度融合,这是用户将企业和个人资源进行转换的重要途径。

第三,to B 市场重规模效应,用户迁移成本高。

这意味着,当钉钉和企微率先拿到更多的用户规模,吸引到更多的中小企业后,飞书再想通过产品体验将客户拉过来,难度并不小。

字节跳动还有多少耐心?

从谢欣发布的公开信内容来看,飞书这轮调整的关键词,毫无疑问就是提效。

不过,飞书这次裁员背后,字节跳动也向飞书施加了在财务指标上的压力。

据雷峰网报道,几天前,一位飞书人士曾称,谢欣今年的年度 OKR 中提及到的一项重点内容为财务健康。另外也有知情人士称,飞书今年期望收入能覆盖商业化团队的员工,公司将只负责承担产研团队的成本。飞书的商业化团队主要包括市场、销售以及客户成功三大团队。

更微妙的是,飞书这轮裁员,主要就是集中在产研团队一侧。

这对飞书来说可能是一个危险信号,至少从现在看来,字节的态度还是比较明确的:

“你要赶紧想办法自给自足,不能再太依赖我烧钱补贴了。”

2024 年春节后的飞书全员会上,飞书 CEO 谢欣公布了 2023 年飞书的软件订阅收入,超过了 2 亿美元,相比 2022 年实现了翻倍增长。

客观来看,这一营收数据是还不错,而且这 2 亿美元的订阅收入还均来自外部客户,并未计算字节内部的使用情况,可能也没有包含部署和定制化的费用收入。

乃至再往前看,飞书达成 1 亿美金 ARR 所花的时间,也比 Slack、Shopify、Twilio 等知名 to B 公司要短。

据风投机构 Bessemer Venture Partners 的统计,目前全球已上市的 SaaS 公司中,前 25% 的公司,平均需要花费 5.3 年才能达到 1 亿美元 ARR,其中就包括上述公司,而飞书只用了 3 年时间。

但回到文章开头提到的“人效比”上,这个营收规模并不理想。

做个粗略对比,按照 2023 年飞书 5000 人团队对应的 2 亿美元营收规模来计算,飞书团队 2023 年平均每个人带来的订阅收入为 29 元,而按照钉钉此前达成 1 亿 ARR 时的 1600 人来算,钉钉团队平均每个人带来的订阅收入是 45 元(钉钉的计算方式沿用的是此前数据)。

飞书这轮的裁员比例据报道在 20% 左右,也就是说,飞书将仍然是一个有着 4000 人团队的庞大组织。

再根据晚点 LatePost 披露的数据,飞书的平均工资成本约在 80 万元/人/年,也就是说,如果按 4000 人的团队规模来算,飞书要在 2024 年达成收入覆盖商业化团队的目标,营收需要直接要奔着 4 亿美元去了。

这一前提下,商业化提速、追求更高的营收规模,自然而然是飞书接下来的头号挑战。

但这显然不会轻松。

去年 11 月时,界面新闻曾报道,有知情人士称,飞书管理层在一次内部会议上透露,飞书国内业务短时间内无法实现盈利,业务中心将转移至海外市场,重点在日本、东南亚、欧洲等地区发展。

市界近期也在一则报道中指出,约在四个月以前,飞书已经在要求“高级别同学”做好跟海外当地团队一起工作、体会文化、感受市场的准备,在飞书内部颇受重视的市场营销人员也已经被调去海外。

不过谢欣在 2023 年 3 月份曾对外透露,飞书 2022 年的 1 亿美元收入中,绝大部分来自国内市场,国际业务只占一小部分。

飞书将矛头转向海外市场,一个可能的原因是,在国内市场与钉钉与企微的竞争中,它可能并不占优势。

一名熟悉飞书的字节跳动人士向财新表示,由于服务大客户高度定制化也需要“回血”,飞书卖给中小企业的单价是企业微信、钉钉的2-5 倍,但对后两者实际上缺乏竞争力。

“飞书核心功能中云文档有优势,其他功能钉钉和企业微信都可以集成。字节有些错过了协同办公赛道快速发展的红利期。”这位人士如此说道。

另一个原因可能是,张一鸣从一开始就给这家企业定好了全球化的发展方略,飞书在国内没跑通的路,说不定换个市场还会有奇效。

更何况,客观对比来看,海外的 SaaS 市场还比国内成熟,去年业界刷屏的那篇《中国不需要 SaaS》的小作文中,作者抛出了“中国 SaaS 客户付费习惯差、付费意愿低”“大甲方基本定制化”等观点,最后得出的论点是,SaaS 企业出海或许才是唯一出路。

但不管怎么说,飞书接下来的路,可能比它之前还要难走。