文|表外表里,作者|周霄、谭鸠云,编辑|付晓玲、曹宾玲、慕沐

对比近 1 年的电话会议,会发现 2023Q4 的美团变了。

最明显的,是对新业务的态度,其终于坦言,“(美团优选)代表的食杂零售比我们预计的更难”。

以往谈到服务商家和改善消费者体验,美团都是用营销活动、降低费率或增加补贴来证明,如今直接上升到了“组织结构调整”。

口风的转变,就是美团境遇变化的真实写照。

过去一年里,其一度深陷“基本盘被抢,利润盘受损,增长盘慢下来”的泥潭,股价打到腰斩,最大跌幅接近 65%。

直到最新财报,美团证明自己暂时守住了竞争擂台,同时也做了减亏的努力,风波才告一段落。

在这个转折时期,有必要对美团做一下阶段性的复盘。而我们研究发现,确实有一些变化正在美团身上悄悄上演:

1、经营态势上,主导权被竞争削弱,但用户生态的培养更加精益;

2、竞争格局上,和抖音从份额争夺,转入各自精细化运营的阶段;

3、发展策略上,不再被困于 A4/竞争,开始探索其他业务。

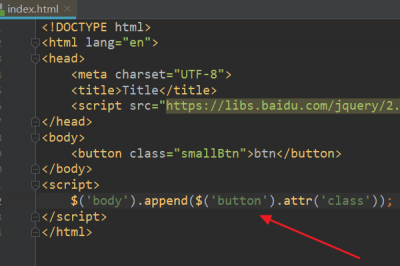

“充钱”养生态,把诚意拉满

“到店酒旅方面,我们实现了更高的 GTV,商家和用户群都实现爆炸式增长。外卖业务的年度交易用户数也持续增长,用户购买频率有所提升。”

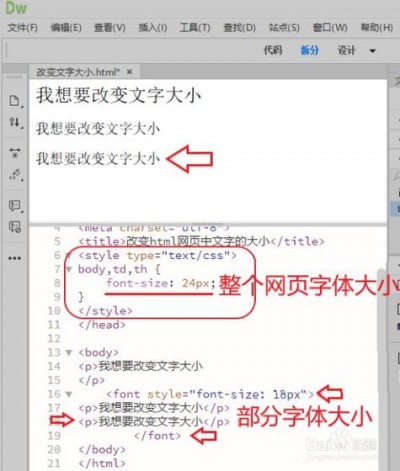

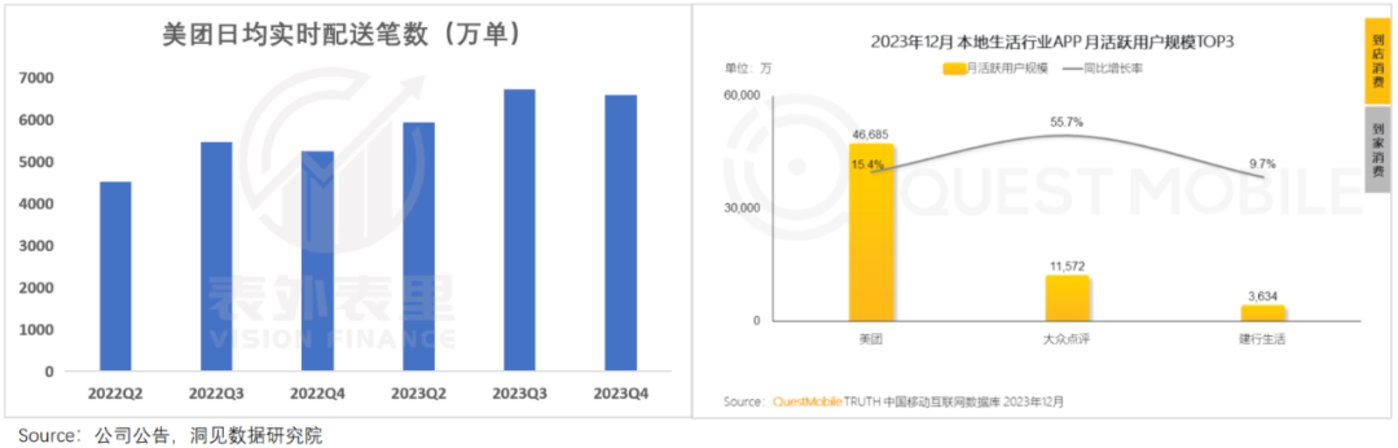

美团管理层对核心业务表现的满意不难理解,数据显示,Q4 日活用户同比增长超过 30%,创下新高;年度活跃商家数同比增长近 30%,达到 460 多万。

同时,日均配送笔数增长至 6571 万单,交易笔数增长成为拉动配送和佣金收入的重要引擎。

这显然打破了此前美团外卖“回归一二线”,用户增长乏力的窘态,有了新的想象空间。

但也需要对比来看一下,美团的付出。

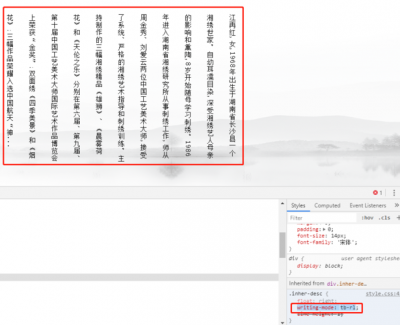

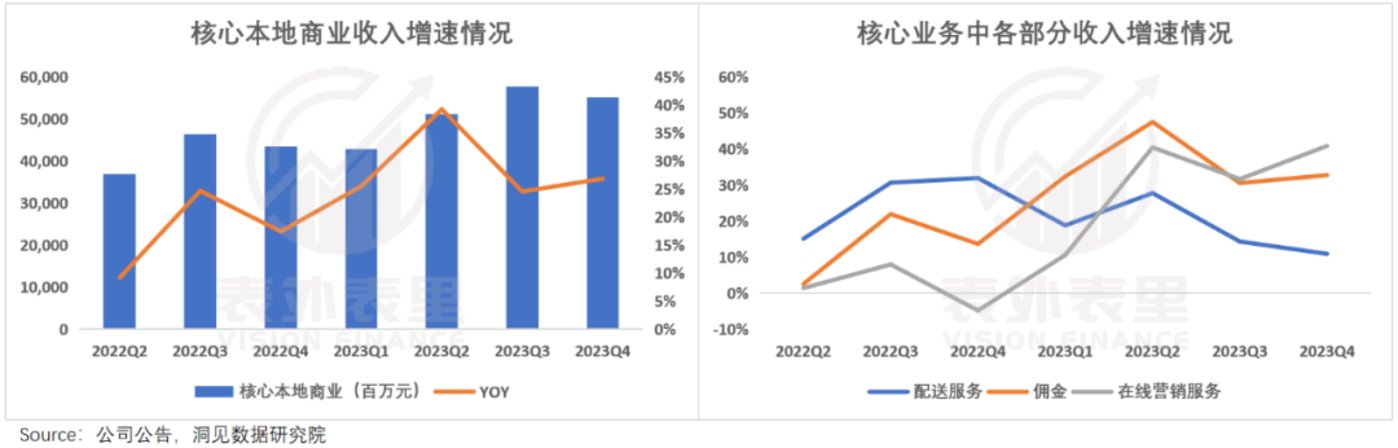

可以看到,虽然交易笔数提升,但受到客单价下滑的影响,收入仍处于缓增状态,其中配送业务的收入增幅,甚至出现了下滑。

备注:2023Q2 核心收入高增速,部分因为上年受疫情影响绝对值较低而产生的同比激增

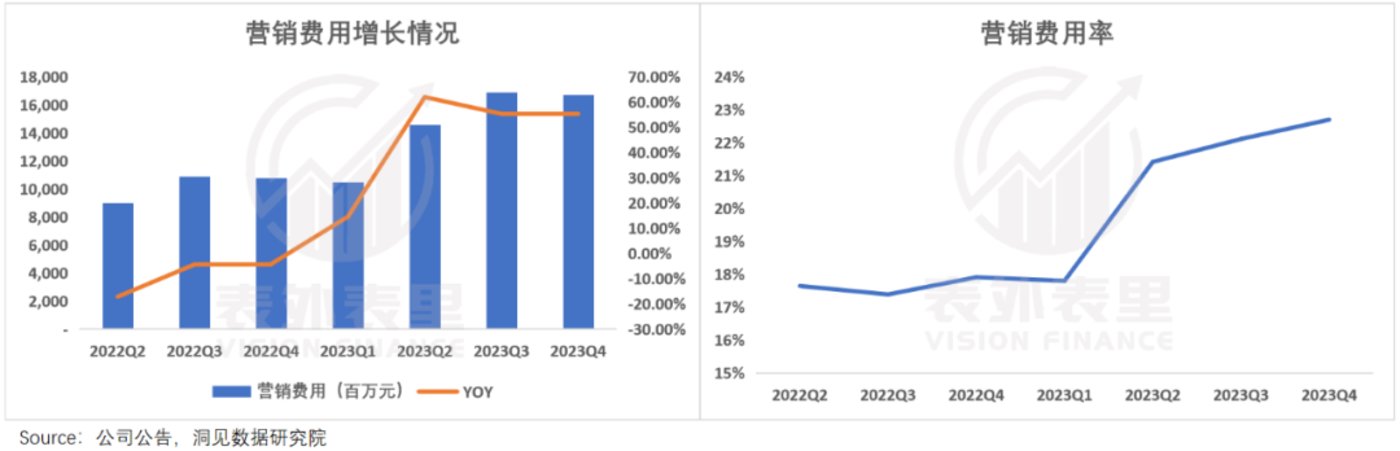

与此同时,营销开支也急速提升:营销费用的同比增长连续三个季度处于高位,2023Q4 达到 55.34%;同时,费用率上升至 22.7%。

也就是说,美团相当于“烧钱换增长”,虽然业务数据层面有一定成果,但收入端实际上效果平平。

然而,美团不得不硬着头皮,继续走下去。

过去一年,通过特价团购和直播等新业务,美团找到了新用户。具体来看,此前按月滚动出现在 APP 首页的“特价团购”,焊死在首页的显眼位置。

且不止到家,调研纪要显示,截至 2023Q4,拼好饭(低价拼团外卖)的单量已经占整体单量的 24%。

显然,用户增长松动的关键在于低价。而在“螺狮壳里做道场”的餐饮行业,想说服商家参与让利,并不容易。

这倒逼美团将诚意拉满。比如,改年框形式(商家全年完成一定额度 GTV 即可)为季度框架,变相降佣:每个季度根据商家上季度的完成情况,重新商议抽佣率。

另外,谁在特价团购里提供全网最低价,就给谁流量漫灌。

如某连锁茶饮品牌人士提到,在美团挂出单品全网最低,尤其是比抖音更低后,会在固定时段(如下午三点-五点的茶饮时段)、固定区域(核心白领聚集区),得到针对固定人群(白领人士)的流量扶持。

除此之外,美团还试图将掌控权握在手里。

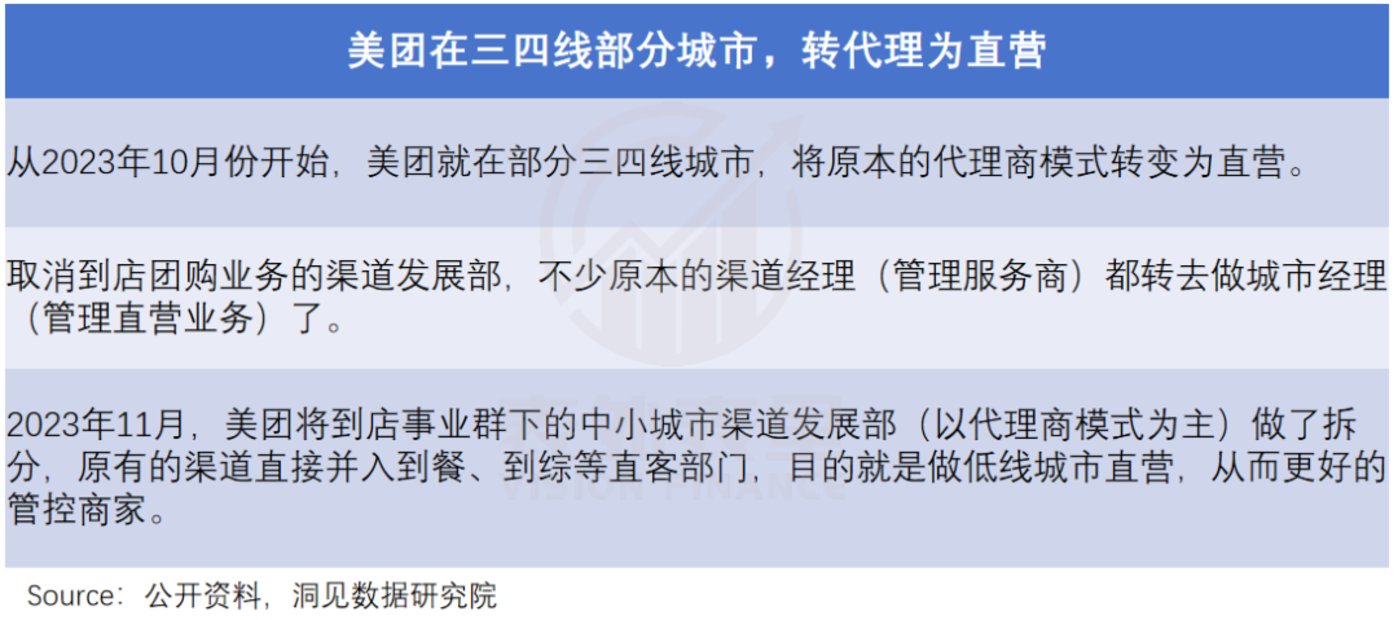

可以看到,去年 10 月份开始,美团到店架构大调整,在很多地区,将原本的代理商模式,转变为直营。

有美团 BD 透露,现在内部要求“一线销售大干快干,有直播销售的能力,可以选店选商选品”,与商家的沟通频率几乎是每天一次。

自上而下打通低价后,可以看到,美团平台生活服务 2023 年交易额翻倍。其中三线及以下城市交易规模同比增长 80%,成为增长新引擎。

当然,这样一来,客单价难免受到影响。如最新财报提到:2023 年我们餐饮外卖及美团闪购业务的平均客单价,有所下降。

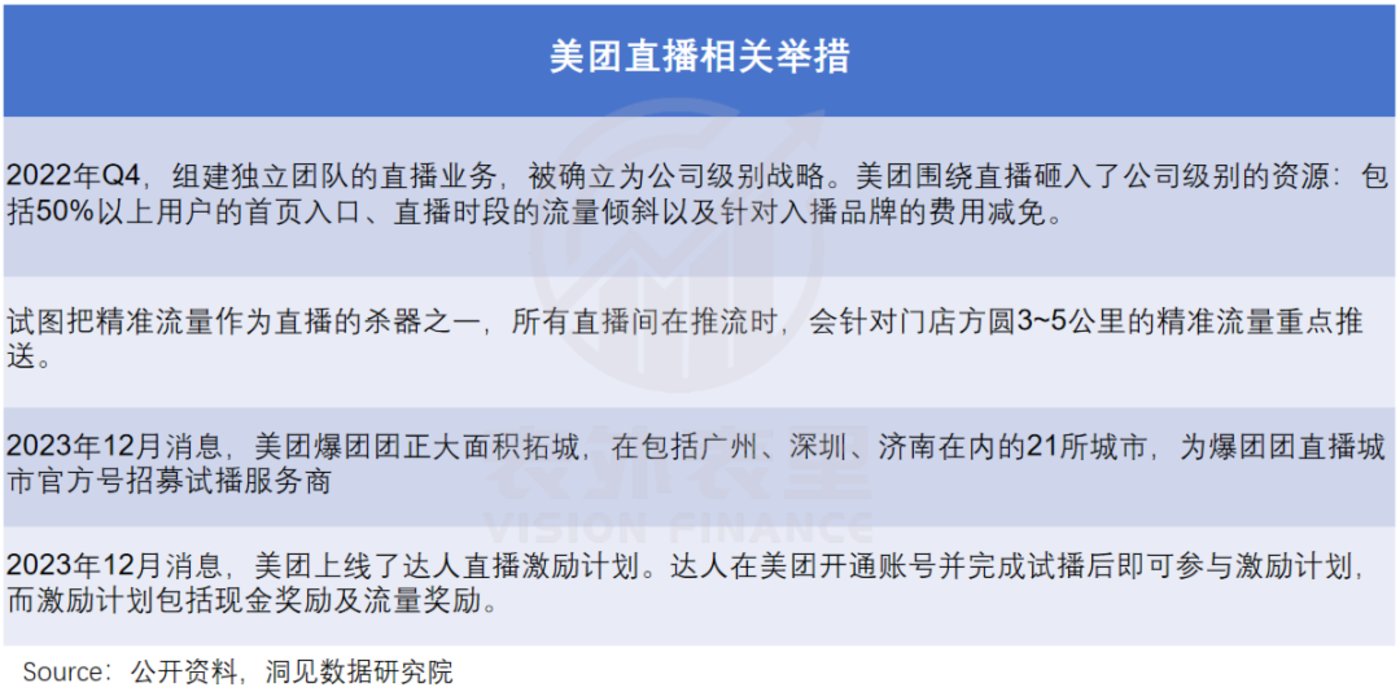

而除了低价换用户,美团也试图“用抖音的方式和抖音竞争”——通过内容化调动用户活跃度。

如下图,去年 10 月,将短视频置于 APP 一级流量入口,之后又增设本地频道、新增剧场频道,牟劲打造边逛边玩体验。

同时,直播业务的优先级和投入力度,也一升再升。如 Q4 以来,大手笔招募服务商,并上线达人直播激励,大范围招兵买马。

这些加码内容化的动作,都指向一个目的(2023Q3 电话会议):培养消费者在美团上观看直播和购物的行为,进一步提高他们的交易频率。

实打实投钱下,可以看到,截至今年 1 月,美团直播 DAU 约 1500 万;“视频”DAU,也达到近千万。

同时,2022 年底-2023 年底,美团 APP 月人均使用时长从 144 分钟增至 157 分钟,同比提升 8.9%。

用其管理层的话说,“这其实非常有利于我们进一步巩固消费者基础。”

总的来看,美团“不计得失”的降价让利、内容化投入,换来了用户圈层的扩张以及用户活跃度的提升。

而这种做法,可能是其未来一段时间的常态。如美团到店事业群总裁张川曾反复强调的:2024 年到店之战关键在“天天低价”。

抖音枪口“转向”,最艰难的时期过去了

本季度电话会议上,市场最关心的问题,又被分析师怼了出来:(到店/外卖)当前竞争环境如何?对今年增长幅度的预估?长期预期是否会有变化?

管理层给出的答案是:目前行业已经趋于稳定。我们看到了其他竞争者有不同的做法,但是我们还是非常有信心会成为行业的领导者。

松弛背后,或在于最紧张、最难受的时期,可能已经过去了。

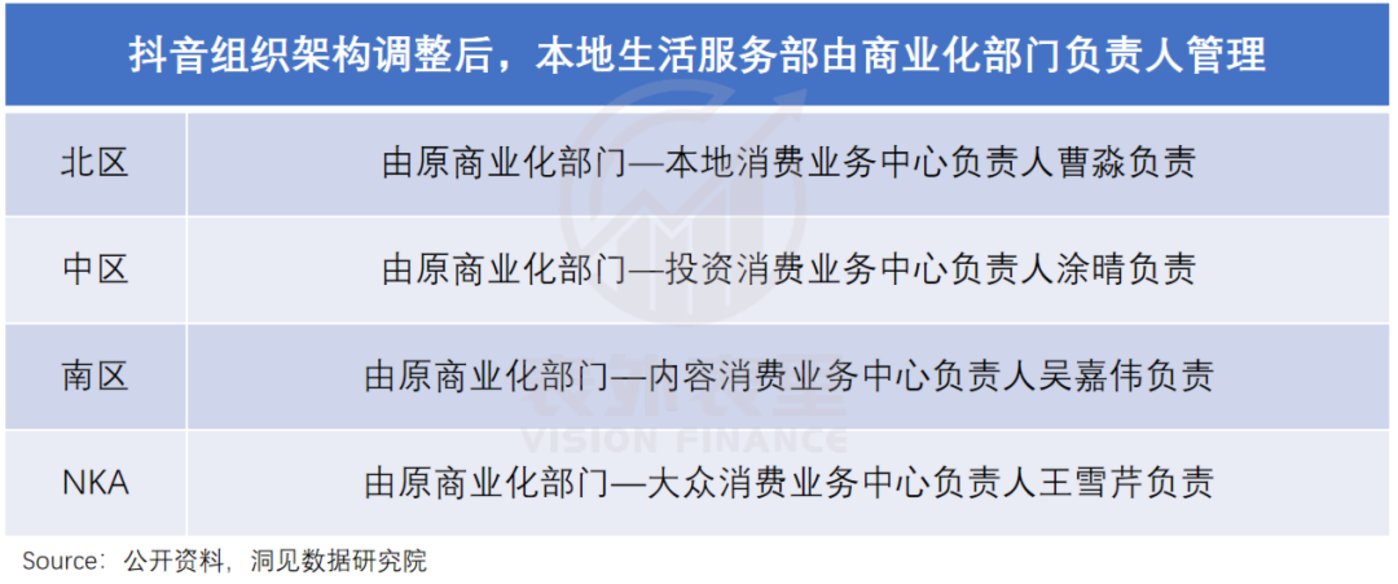

可以看到,去年底以来,抖音的组织架构频繁调整,其中涉及到店的比重不小。如抖音本地生活服务由商业化负责人浦燕子兼任;同时,中层领导与商业化部门直接互换。

甚至行业制架构也变为区域制,到店餐饮、到店综合、酒旅三个平行部门,被按地域重组为北、中、南三个大区,以及服务全国连锁大商户的 NKA 部门。

这一系列变动,意味着抖音本地生活商业化的优先级,被提到前位了。

毕竟,区域制最重要的优势是提高销售员工的拜访效率;连锁大商户则是投流的主要客户,单独设立部门,意图呼之欲出。

此前,抖音花钱买流打广告的逻辑下,流量不断被头部商家虹吸,中小 SME 商家已然对此多有怨言。

当下侧重商业化调整后,SME 商家的日子更不好过了。

如有餐饮品类服务商就反馈,短时间内爆发流量的盛况不再,普通商家也不再愿意继续以低价方式引流。

而随着抖音进攻转向,侧重商业化,美团轰轰烈烈的“自卫反击战”,也开始偃旗息鼓。

人尽皆知,去年7、8 月,美团为了和抖音抢地盘几近疯狂。

有服务商透露,美团将上新店铺数与抖音的销售额对比,作为考核指标,一个不算大的县城里,要求上新六七十家店铺,即便很多上架店铺,一点利润都贡献不了。

但到了 10 月,美团摒弃了这种打法。如张川提到,到店团队要改变以往“以新签商家数量为核心”的考核方式,主动沟通定价。

而不止到店,外卖领域也有类似的变化。

2023 年 12 月,抖音外卖突然叫停(大部分城市)区域代理商模式,如有代理商现身说法:“外卖保证金交了几十万,现在还不续约了,一整个措手不及。”

要知道,这一模式是抖音和美团抢夺商家、大杀四方的秘技:

抖音通过代理商,提供给商家的签约费、服务费、抽佣,都更低——签约费率低于美团、饿了么;甚至有些代理商除了服务费,不再额外向商家抽佣。

基于此,抖音外卖去年两次“开城”,就迅速覆盖了北上广深在内的 30 座城市。

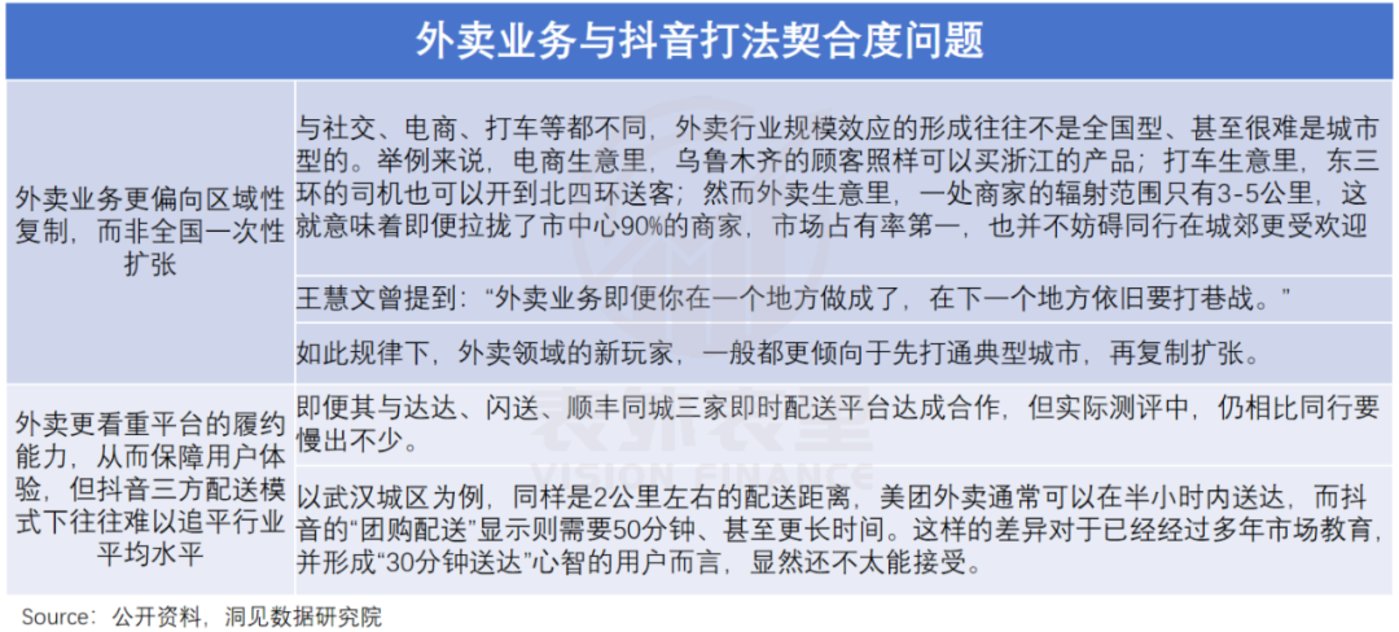

这样的“大杀器”,之所以被紧急叫停,在于抖音自身特长与外卖业务壁垒,天然不契合,惯常的 GMV 打法失效。

比如,去年中传出消息称,“因上半年表现远不如预期,抖音外卖或已放弃全年 1000 亿元 GMV 目标”。

也由此,其外卖目标一整个转向:从扩城市、追逐 GMV,转变为先跑通部分城市,以实际经营效益为准。

而“蒙眼狂奔”式进攻变成了“小步慢跑”,美团受到的竞争冲击力度,自然相应降低了。

事实上,美团也已跟进了这种变化。如专家纪要提到:2023Q4 美团外卖单均补贴为 1.4 元,幅度和 Q3 保持一致,未再持续提高。

看得出,随着抖音的战略转向,本地生活的竞争已不再焦灼。而终于腾出精力的美团,开始将部分资源分配到新业务上。

从困于 A4、竞争,到更多业务探索

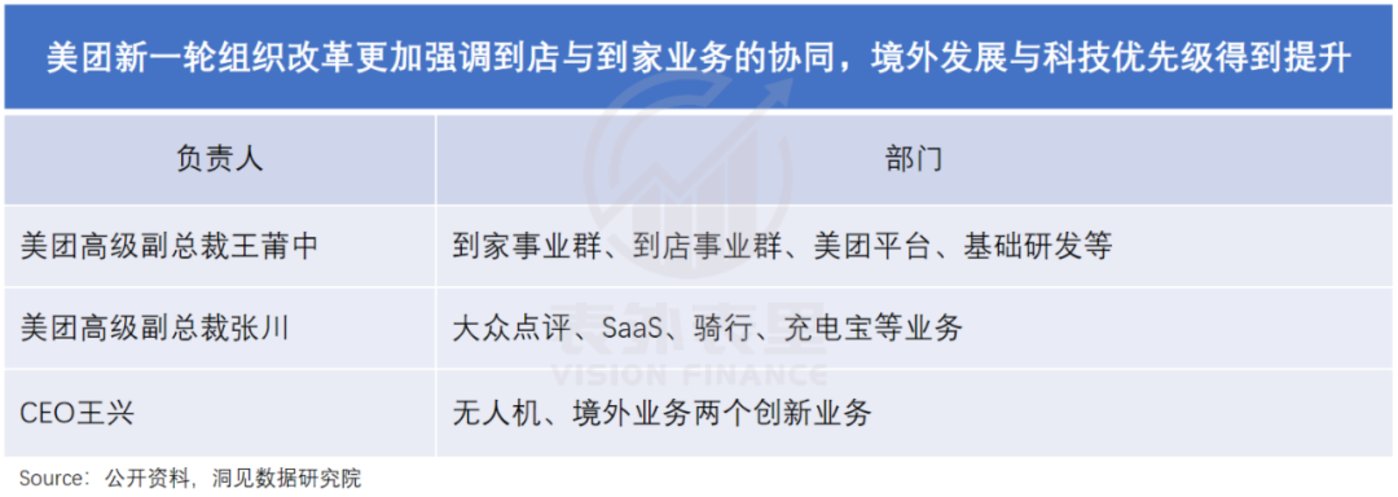

今年 2 月,美团也罕见地进行了大规模组织架构调整。

这其中,最大的改变是,王兴淡出核心板块,换舵海外市场与无人机/车研发,新业务探索的级别,骤然拔高。

在最新电话会议上,王兴解释了自己亲力亲为无人机项目的原因:“新的、更好的科技,能够将即时配送和在线食杂零售业务的渗透率提高 2 倍、3 倍甚至 10 倍。”

数据显示,美团无人机 2022 年的平均配送时长只有 12 分钟,为消费者节约近 3 万小时等待时间。

能够实现如此速度,在于美团第四代机型机型满载情况下,可折返的飞行距离为 5km(外卖小哥的配送半径只有 3km),并且速度最高可达 83km/h,平均配送时间比外卖小哥们快了一倍不止。

出海也比前几年积极了很多,如去年 5 月上线香港(KeeTa)的同时,美团相关高层也多次到访中东地区,了解营商政策,寻找落地机会。

除了开辟更多领域,既有的新业务也动作频频。

如在优选方面,美团再度强调“这个市场比先前的预期更艰难”,并官宣 2024 年将更侧重减少补贴、增加商品加价率等,以减少经营亏损。

从这一维度看,过去困于一纸 A4(政策风险)、无限竞争状态下的美团,似乎更想要轻装上阵、聚焦核心了。

具体来看,今年 3 月,美团优选暂停了 10 个 RDC 仓(区域性分配中心),明显收缩阵线。

与此同时,小象超市(原美团买菜)却在长三角、珠三角持续扩张,今年新开城无锡后,已基本覆盖长三角 30 多个点位。

“一退一进”的策略背后,正对应着其最新电话会议提到的:在内部业务发展中,(资源分配)将优先考虑满足高质量 ROI 要求的领域。

众所周知,小象超市立足一二线,即时零售的模式与外卖心智相对吻合,且仓店一体,又很容易吸引一二线居民到店消费,与核心生态联系紧密。

而美团优选作为隔日达的社区团购,目标用户是价格敏感、对时效要求不高的下沉市场以及“精致省”的城市用户,较难与到店到家业务形成导流。

很显然,重点关注小象超市,更有利于整体收益最大化。

为此,小象超市的 SKU 逐渐从生鲜食品,向高客单、高毛利的日用百货扩充。

有美团买菜的老用户就发现,升级为小象超市后, APP 首页一级入口还是以生鲜食品为主,但下面一排同样显眼的位置,加上了日用清洁、个护美妆、小酒馆等品类。

甚至,其还开设了象大厨、象优选、象划算等多个自有品牌,试图赚取更多的利润。

财报数据显示,2023 年小象超市的交易金额同比增长约 30%,这说明美团对即使零售业务的调整,已经取得了一定的效果。

而在团购业务上,美团也不是简单的砍资源、缩阵线,而是边减少亏损,边留意新的机会。

比如,去年 11 月上线“团买买”小程序,切入社群团购赛道,通过快递物流覆盖更远的“熟人关系”,并且涉猎母婴、个护美妆、水果等高毛利品类。

截至今年 3 月,团买买小程序官方培训团已有九万多成员,相比去年年末实现了翻倍增长。

整体来看,如今的美团,已经从被动应战防守,转向了主动寻找更多增长点上。