文新熵沙棠

编辑伊页

在中国的数字阅读浪潮里,阅文集团无疑是一位重量级的玩家。

从起点中文网的崛起,到数字阅读和 IP 培育与运营,阅文俨然已经发展成为一个综合性文化产业集团,旗下拥有 QQ 阅读、起点中文网、新丽传媒等平台和品牌。然而从 2023 年财报的披露情况可以看出,这位曾经的巨头正在面临着一场前所未有的风暴。

最新的数据显示,阅文集团 2023 年归属于公司股东的净利润同比增长 32.3% 至 8.0 亿元,但营收下降8% 至 70.1 亿元。分业务情况来看,阅文集团的在线业务收入为 39.48 亿元,同比下降 9.53%;IP 运营及其他收入为 30.64 亿元,同比下降 6.07%。

二级市场对阅文的财报表现更为悲观。发布的第二天,股价收跌 7.31% 至 25.35 港元。

与此同时,阅文的核心数据正在持续衰退,数字阅读营收下降,活跃用户数量减少,IP 付费业务增速放缓。2023 年阅文全年员工减少了约 100 人,这一举措在一定程度上提高了公司的运营效率,但同时也引发了外界对其增长潜力的质疑。

在数字阅读市场竞争日益激烈的今天,只控制成本而放任核心的在线业务下降,是否足以支撑起阅文的未来?而随着字节的番茄、百度的七猫、阿里的书旗、掌阅、中文在线等新玩家的崛起,阅文的先发优势能否延续?CEO 兼总裁侯晓楠口中的关注以 AIGC 为代表的人工智能对 IP 改编效率方面的提升,又能否讲出 AI+IP 的新故事?

01 瘦身失速?

中国的网络阅读市场规模巨大,在精品化、IP 转化提速、全球化等趋势的推动下,2023 年网文产业整体市场规模突破 3000 亿元。其中网络文学 IP 市场规模达 2605 亿元,同比增长百亿。作为上游的网络文化市场规模则从 2018 年的 159 亿元增长到 2023 年的 404 亿元,年复合增长率达到 20.5%,行业规模实现快速扩张。

就是在如此美好的行业前景下,龙头阅文的 2023 年表现有些不如人意。过去一年里,阅文集团进行了一系列的渠道优化和内容分发机制调整,甚至终止了一些第三方分销合作伙伴的合作。

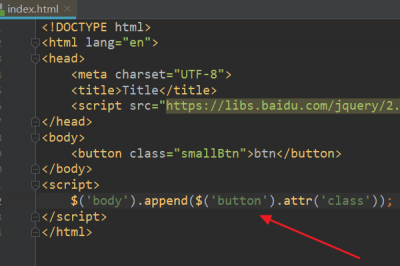

“瘦身”策略让阅文的在线阅读平台保持了内容的生产能力,新增约 38 万名作者和 67 万本小说,新增字数超过 390 亿。然而,这些内容的商业价值转化能力存在质疑。财报数据显示,月付费用户虽然从 790 万增至 870 万,但每名付费用户的平均月花费却从 37.8 元降至 32.5 元。如果按照年计算,则是每名付费用户的单价从大约 454 元减少至 390 元。在线业务作为阅文的营收大头,2023 年全年营收为 39.48 亿元,同比下降约 9.5%。

实际上,阅文集团在线业务主要分为自有平台产品、腾讯产品渠道以及第三方平台。但从 2023 年的财报表现来看,这三个分支均出现了不同程度的下滑。并且,自 2022 年开始,阅文集团在线业务便一直开始下降。根据过往的财报数据显示,在线业务在 2020 年、2021 年、2022 年的收入分别为 48.4 亿元、53.1 亿元、43.6 亿元,分别占总收入的 56.8%、61.2%、57.2%。

对于在线业务收入减少的原因,阅文方面表示,“导致收入减少的部分原因是我们采取了优化内容分发机制的措施,将更多内容通过投资回报率更高的核心付费阅读产品进行分发,从而导致了广告收入的减少,该减少同时也由于我们采取了优化腾讯产品分销渠道的举措所致。”

从 2022 年下半年开始,阅文开始将腾讯体内自营分销渠道进行收缩,暂停第三方渠道获客,同时对旗下平台进行了不同幅度的涨价,但由于用户付费意愿较弱,这种战略型调整目前并没有收获较好的成效。

02 强敌环伺?

阅文的困境不只存在于内部之中,还有着来自外部玩家杀入腹地以及大环境的威胁。

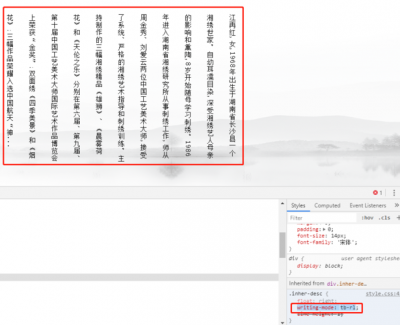

随着移动互联网的发展,一批新兴的在线阅读平台如字节跳动旗下的番茄小说、百度的七猫小说、阿里巴巴的阿里文学、掌阅科技以及中文在线等纷纷加入战局,它们凭借创新的商业模式、激进的市场策略和强大的资本支持,逐步蚕食阅文的市场份额。

这些竞争对手不仅在免费阅读领域展开激烈竞争,吸引大量用户流量,还在付费内容、IP 开发和版权运营等方面与阅文展开正面对决。例如,字节跳动利用其强大的算法推荐和用户粘性,可以提供个性化的阅读体验;而百度七猫则通过搜索引擎的巨大流量优势,迅速扩大用户基础。此外,这些平台也在不断探索新的盈利模式,如广告变现、内容付费、版权销售等,都对阅文构成了不小的挑战。

从 2017 年到 2022 年,阅文的付费阅读用户数量分别为 1150 万、1070 万、980 万、1020 万、870 万和 790 万。其中 2020 年的降幅最大,很大程度上是受当年 3 月字节推出番茄小说的影响。背靠字节系的流量扶持,番茄小说的免费阅读模式让以付费阅读起家的阅文显然难以招架,日活用户目前已突破 9000 万并即将破亿。

有资深网文从业者表示,番茄小说的高增长并未包含字节旗下的另一款产品——番茄畅听。据 QuestMobile 二季度末发布的统计显示,番茄小说截止上半年月活为 1.57 亿,番茄畅听月活则为 6500 万。以免费阅读为核心的字节网文业务,正在突破传统网文模式平台的用户天花板。

更要命的是,随着短视频、短剧等成为主流的娱乐方式,阅文在 IP 版权运营方面也面临着较大的困难。

在免费小说成为被动防御策略时,阅文集团收入的另一个重要板块——“版权运营及其他业务”,也遭遇了瓶颈。业绩报告显示,2023 年阅文的版权运营及其他业务营收为 30.64 亿元,同比下降约 6.1%。集团称该收入的减少主要是由于新丽传媒的收入减少所致,其 2023 年上线的影视剧总数少于 2022 年。

年初时阅文曾宣布,今年和腾讯通过视频号的方式,推出 100 部短剧,明年再推出 160 部。但当前仍以影视剧集为主,而影视剧集风险较高,且对腾讯系依赖较大。

最后回到落地层面来看,够多的 IP 储备能带来够大的想象空间,却不意味带来巨大的实际收益。虽然阅文手中的 IP 众多,想象空间够大,但如何将其转化为估值和流量,还需要进一步的战略思考和执行。

03 出海解忧?

面临着内忧与外患,阅文开始寻找新的增长点,将目光锁定在了出海战略和 AIGC 方面。

一方面,阅文在短剧和海外市场发力,发布了“短剧星河孵化计划”,并在海外阅读平台 WebNovel 上提供了大量的中文翻译作品和当地原创作品;另一方面,阅文也在积极布局 AI 技术,推进 AI 全面融入各业务环节,以提高 IP 的挖掘和生产效率。

阅文集团 CEO 兼总裁侯晓楠在财报中提到,公司正在拥抱 AIGC 所带来的历史机遇,通过强化内容和平台联动,提升制造爆款的成功率。在他看来,网文、短剧、IP 等内容的出海,证明了海外还有大量增量市场还未被满足,国际化的广度将决定中国互联网内容产业新的天花板。

不过,阅文能看到的,中文在线、掌阅科技等对手也早已看到。据了解,上述玩家均在布局短剧、出海等业务。日前,中文在线在 2023 年度业绩预告中披露,因公司小程序微短剧及相关授权业务迅速增长,公司文化业务整体收入及归属于上市公司股东的净利润较上年同期显著增加。

阅文于 2020 年进行了组织结构和战略改造,提出“大阅文”战略。不过在去年再次调整管理层,并发布组织升级规划成立四大事业部,寄望于部门改革加上 AI 的应用,可以驱动 IP 加速孵化。

在阅文看来,运用 AIGC 的技术革命,可以最大化阅文的内容生产力,其中最重要的场景便是可以快速地进行机器翻译,将国内的网文通过 AI 输出成国外内容,最终达到网文出海的目的。同时,借助于 AIGC 的能力,阅文也可以帮助平台上的作家们进行快速地内容创作。

根据官方透露,AI 机器翻译可让翻译成本降低到1%。阅文的长期目标是希望能实现国内作家的“一键出海”,甚至以后还能实现网文的全球同步更新。

只不过,根据 AIGC 的生成原理,其本质上是将过往成功 IP 的模式和符号进行复制和重组,而不是创造新的 IP 生产内容。这就导致,阅文所谓的 AIGC 能力只是在原有基础上提效,并且这一动作在内容生产虚假繁荣的背景之下,反而可能会导致平台上作家们的原生创作力被压缩。

虽然面临营收下滑的挑战,但净利润的增长、付费用户数量的提升以及对 AI 技术的积极布局,都显示出阅文的积极求变。在这个数字阅读市场的冰与火之歌中,阅文集团的每一步都充满了变数。2023 年的财报,不仅仅是一份总结披露,更是阅文集团在数字化浪潮中的一次自我审视和战略调整。毕竟,如何平衡短期的利润和长期的增长,将是阅文需要面对的重要课题,而 AI+IP 的故事能否带来新的春天,也需要拭目以待。