文餐观局,作者|夏林

瑞幸的创始人似乎难以杀死瑞幸了。

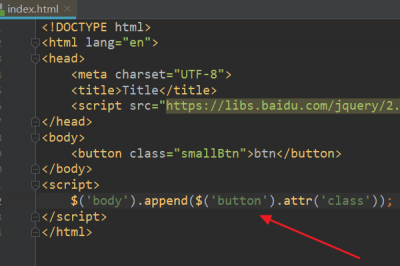

同一场价格战里的双方,终于有了不同的选择——应战后不到一年,瑞幸有了鸣金收兵之势,“9.9 元喝一杯”的优惠范围一再缩小,而挑战者库迪再次加码“9.9 元”大促。

从表面来看似乎是,库迪仍有弹药,而瑞幸耗不动了。但要是细看这两位“本是同根生”的对手的生存情况,不难发现,在大促中获客成功的瑞幸极有可能为了挽救下滑的利润率而收手安心赚钱,库迪的加码则更像是一场背水一战。

自 2022 年 10 月诞生以来,16 个月开出 7000 家门店、掀起 9.9 元价格战、捆绑流量明星和体育赛事营销,库迪的每一步都在反复证实着,这完全是一个“陆正耀式”的产品。

趣小面、舌尖英雄,甚至是早期的瑞幸等多个项目上都体现出的“陆氏打法”的不可持续性,如今在库迪身上也出现了些许征兆。

现金流和供应链的危机是出现的首要问题。尽管库迪咖啡方面宣称内部现金流正常且做好了五年的财务规划,但一位接近库迪供货商的人士透露,库迪在去年底向多家供应商欠款、压款;号称将成为“国内最大的单体烘焙工厂”的自建供应链基地,实则是多方“攒局”的项目,且晚于计划时间投产。

与此同时,被曝亏损的联营商们也正在加速逃离。今年 3 月,库迪在澄清大规模闭店的传闻时称,自开业以来总共闭店解约门店数为 61 家。但一位餐饮业内人士认为,“库迪的年复合闭店率肯定超过了 20%。”

对于这个冒进的年轻品牌来说,门店增速放缓之下,闭店潮会来临吗?自建基地可以破解供应链危局吗?新一轮的“9.9 大促”能否成为留住联营商、改善现金流的神之一手?

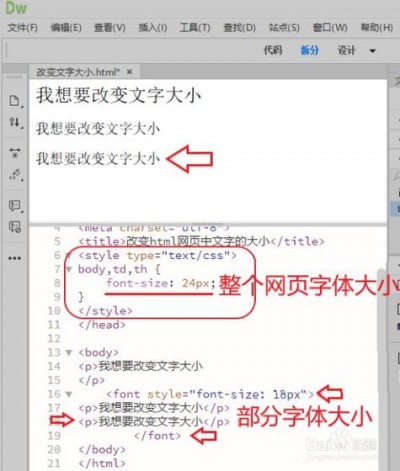

图|库迪门店餐观局摄

库迪再追“9.9 元”大促,钱从哪儿来?

库迪和瑞幸在“9.9 元”上鏖战了近一年,双方都在这场价格战里付出了血的代价。

瑞幸财报数据显示,受低价策略影响,2023 年三季度瑞幸整体毛利率为 36.2%,相比二季度下滑了 5.6 个百分点,这也导致了瑞幸在营收同比大涨 85% 的情况下,经营利润率环比下降 5.5 个百分点,降至 13.4%。而该季度销售费用的同比增幅高达 141%。

瑞幸咖啡 CEO 郭谨一在 2023 年 8 月的财报电话会上表示“9.9 元优惠活动会常态化进行下去,至少持续两年”,但从今年 2 月瑞幸“9.9 元喝一杯”活动缩水的现象来看,瑞幸无疑是要提前收心赚钱了。

而库迪却在此时加码“9.9 元大促”。2 月 26 日,库迪官方宣布开启全场不限品、不限量 9.9 元大促,该活动为期 3 个月。

且本次活动库迪将根据门店位置和房租等不同为联营商提供不同的补贴,单杯最高补贴至 14.5 元,预计本次活动总补贴金额将达 2 亿~3 亿元。

补贴意味着烧钱,库迪咖啡的钱从哪里来?

近日,有库迪联营商在社交媒体上发帖称,库迪推出新品牌茶猫和人机协作战略都是“变相融资”。联营商们直观地感受到了库迪的这份急迫,“招商经理一直给我们开会,开会就是想让我们做茶猫。”

关于联营商对现金流情况的质疑,库迪在今年 2 月末公开回复媒体称,目前现金流安全,而且已经做好了 5 年的规划以及财务模型。

不过,从种种迹象来看,库迪此次宣称的“五年财务规划”大概率也像此前陆老板为了尽早套现离场说出的一个个资本故事。

据招商证券测算,在 2023 年上半年,库迪的营销费用支出约 2.5~3 亿元,加盟商补贴支出2~3 亿元,抖音平台直播卖券支出约 2 亿元,其余还有管理人员、供应链等支出项目。

目前库迪的资金来源主要还是新门店开业提供的一次性现金流。招商证券测算显示,每家新门店可为库迪提供 10~15 万的现金流,2023 年上半年的 3000~4000 家门店提供了超 4 亿的资金。并且,在原材料供应链加价利润上,库迪同期能拥有 1 亿元左右的收入。

加上测算出单杯超 11 元的成本价,库迪必定手头吃紧。一位接近库迪供货商的人士透露,库迪在去年底向多家供应商欠款,“压款周期也比正常情况下多一个月”。

和陆正耀此前数次创业中要解决现金流问题不同的是,库迪找到投资人的几率渺茫,瑞幸财务造假事件早已让陆正耀在资本市场的信用几近破产。

有投资人告诉餐观局,“库迪此前一年的发展的确是超预期的,会有人好奇老陆这次怎么玩,但也只是好奇,有头有脸的资本都不会出手投的。”一位靠近库迪的人员向餐观局表示,库迪目前没有融资的计划,“当然也没有听说有人要给库迪融资的钱。”

16 个月开 7000 家店,奇迹还是埋雷?

库迪给行业带来的“超预期”主要体现在它的扩张速度上。2 月 26 日,库迪全球门店达 7000 家,距首店落地还不到一年半。

一个很直观的对比是,星巴克在 2024 财年一季报中提及,中国市场门店数突破 7000 家,而今年已是星巴克进入中国的第 25 个年头;就连陆正耀一手带出的瑞幸也是用了 5 年左右的时间才达成 7000 家门店。

但陆正耀显然没有记住四年前的教训。四年前的春天,在瑞幸面临退市之际,他道歉称,“一直在实业一线,我的风格可能太激进,企业跑得太快,也导致很多问题。”

四年时间里,这个习惯了高举高打的闽南商人没有改变。库迪蒙眼一路狂奔,如今这个“开店莽夫”露出了疲态。

极海品牌监测数据显示,自 2023 年 7 月以来,库迪咖啡新增门店数量逐月下滑,今年 2 月新增门店数仅为 86 家,与 2022 年 12 月增长数接近。要知道,在增长势头最猛的时候,库迪单月新增了超 1200 家门店。

新门店开不动了还是其次,库迪眼下更大的危机是可能将要到来的闭店潮。

《每日经济新闻》在今年 2 月末报道称,库迪方面公布,从 2022 年 10 月开业以来,总共闭店、解约门店数为 61 家。而极海品牌监测数据显示,过去 90 天里,库迪新开门店 368 家,而在该时间段里闭店 252 家。

多位库迪联营商也表示,自己或是身边的联营商都有了关店、转让店铺的打算,“开库迪回本太慢了。”一位餐饮业内人士告诉餐观局,咖啡品牌的闭店率会比新茶饮品牌的略高,但健康的品牌应该将年复合闭店率控制在 15% 以下,“库迪肯定超过了 20%”。

虽然一位库迪内部人员透露,2024 年库迪将放慢开店速度,“稳扎稳打”。但按库迪咖啡一周年时内部信里“2025 年全球门店 20000 家的战略目标”来算,每年的新增门店数几乎要和过去一年持平。

对于餐饮品牌来说,规模化进程在很大程度上受制于供应链体系的成熟度,而门店的爆发式增长必然会给供应链的搭建速度带来极大压力。那么,库迪的供应链能力跟得上它的野心吗?

餐观局从接近库迪的人士处了解到,库迪咖啡沿用了很多陆正耀团队在操盘瑞幸时期的供应链资源。但从多位联营商一致反映的原材料不规律断货问题来看,库迪对现有供应链的管理仍不成熟。

在供应链上感受到压力的库迪企图自力更生。去年 7 月,库迪宣称投资 2 亿美元建设华东供应链基地,预计在同年下半年投产。

“其实严格意义上来说也不是库迪自建,只是组了个局。”一位餐饮业内人士介绍,该基地是当地政府出地,库迪和其他供应商合资建厂。但截至 3 月 16 日,只有负责包材的自建供应链工厂正式投产。

回本困难库迪留住联营商的机会还有吗?

门店经营、供应链、现金流,从前端到后端皆是危机四伏,库迪眼下最应该做的或许是留住人,找到新钱,再一步步走向正循环。

在成为库迪的造血机器前,联营商们肯定都听过两句话:这是陆正耀带领的瑞幸创始团队做的新品牌;陆正耀的账上有 100 亿。

兜售上市梦想半生归来,老陆的账上是否真的有 100 亿?言之凿凿的库迪招商经理们其实也并不清楚。但有一点是肯定的,只有这么说,才能让别人没有顾虑地掏钱,从而做大自己的生意。

库迪咖啡的大部分核心管理层以及最早期的联营商都是从神州租车、瑞幸咖啡时期就在追随陆正耀。有瑞幸加盟商在听说陆正耀团队重返咖啡赛道后,直接把瑞幸翻牌做库迪,他和餐观局交谈时频频提及自己对陆正耀的信任,“(加入库迪)没有多想,看中的就是他这个人。”

但大部分联营商不是为了信念感而来的,他们只是看到了低成本赚钱的可能性。

早在品牌之初,库迪就推出了联营模式。不同于市面上的加盟或直营模式,该模式不收取包括加盟费或品牌使用费等固定费用,和联营商采用利润分成形式。

联营商透露,库迪在早期招商文件中测算的结果是,以一二线城市的快取店为例,日销量达 200 杯,投资回收期大约为 9 个月,日销量达 1000 杯,不到一个半月即可回收投资。

但在陪跑了一段时间后,联营商发现,实际并不像测算得这么轻易。有三线城市的联营商算了一笔帐,门店单日杯量大约在 250 杯,但开店一年了,投入的 50 万仍未回本,“(回本)太难了,遥遥无期。”

有联营商透露,今年 3 月,库迪推行新政,托管门店员工与联营门店形成劳动关系,而非库迪,并调整了店长薪资标准和门店绩效标准。这一改动在很多联营商看来是想要规避责任的“甩包袱行为”,“感觉 4 月份会有很多店长离职”。

现在在小红书等社交媒体上,不乏有库迪咖啡门店转让的帖子,评论区里更多的声音不是前来接手的意愿,而是“同样坚持不下去了”的呼救。

对于那些还和库迪站在一起的联营商来说,有一个现象难以避免:没有大促,杯量上不去,赚钱难;大促来了,杯量多了,单杯利润也薄了,且杯量敌不过优惠力度相同的瑞幸,想赚钱还是难。

不过,这次瑞幸的后撤一步让其失去了一定的价格优势。或许,这也是大部分联营商愿意陪库迪最后赌的一把了。