文新立场 Pro

二季度扭亏为盈,三、四季度超预期盈利,年底宣布自上市以来最大的一次组织架构和管理层调整,2023 无疑是快手的分水岭。

3. 20 快手发布财报,数据显示,2023 年全年总收入 1134.7 亿元,同比增长 20.5%;全年经调整净利润和期内利润均实现扭亏为盈,其中经调整净利润达 102.7 亿元。线上营销服务、直播和其他服务(含电商)对年收入的贡献占比分别为 53.1%、 34.4% 和 12.5%。

四季度总营收为 325.61 亿人民币,同比增长 15.1%;经调整净利润为 43.62 亿人民币,去年同期为亏损 4500 万人民币。

纵观其核心业务,快手去年几乎踩中了所有市场兴奋词,电商、本地生活、短剧、下沉市场,虽然从结果来看,都不算各个领域里最出挑的。目前其围绕广告 - 电商 - 直播构成的商业模型已经基本稳定,但市场审视的目光依旧苛刻,在确保核心业务增长的同时,新故事不能断档。

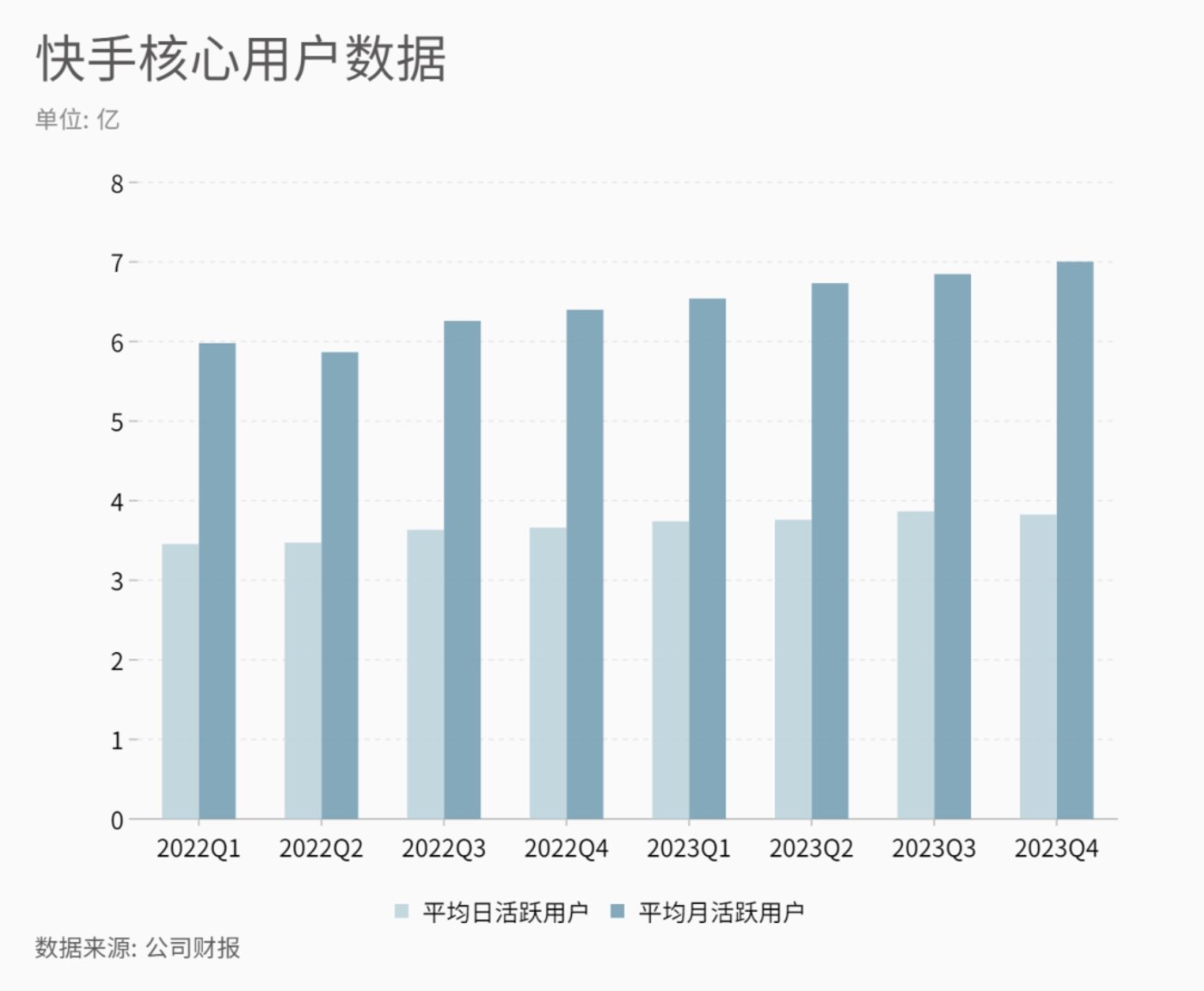

另一条暗线是互联网渗透率基本触顶,无论是月活用户规模还是人均使用时长都不再会有爆发式的增长。短视频在过去几年是吃到互联网规模红利最多的一条赛道,总量少有拓展空间之后,企业需要展现出足够的后劲。

对此快手 2023 年经历了两次架构变动,先是在 8 月改革职级体系,包括启动单序列职级,压缩档位;后是在 12 月将数条业务线重新整合划分部门。新架构下的内容和商业化势必有更紧密的协作,接下来的看点是,全站统一指挥,业务四面出击的方针,有没有换来对等的高效盈利。

内循环挑起大梁,外循环盯上新贵

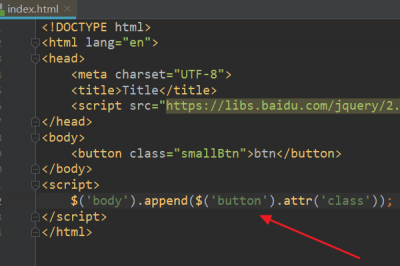

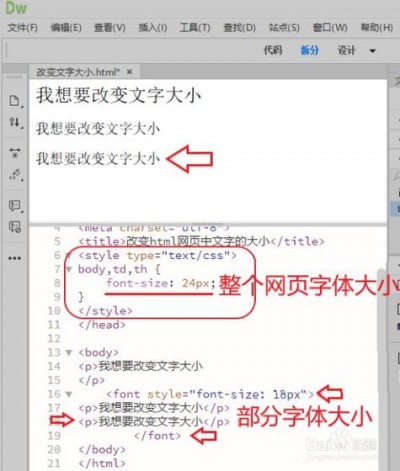

流量平台的商业化设计都是以用户行为为依据,快手财报惯例会披露更详细的用户数据,给到多个角度的指标。

四季度快手应用的 DAU 和 MAU 分别为 3.825 亿和 7.004 亿,同比分别增长 4.5% 和 9.4%。同一期间,快手应用的日活跃用户日均使用时长为 124.5 分钟,上个季度为 129.9 分钟。

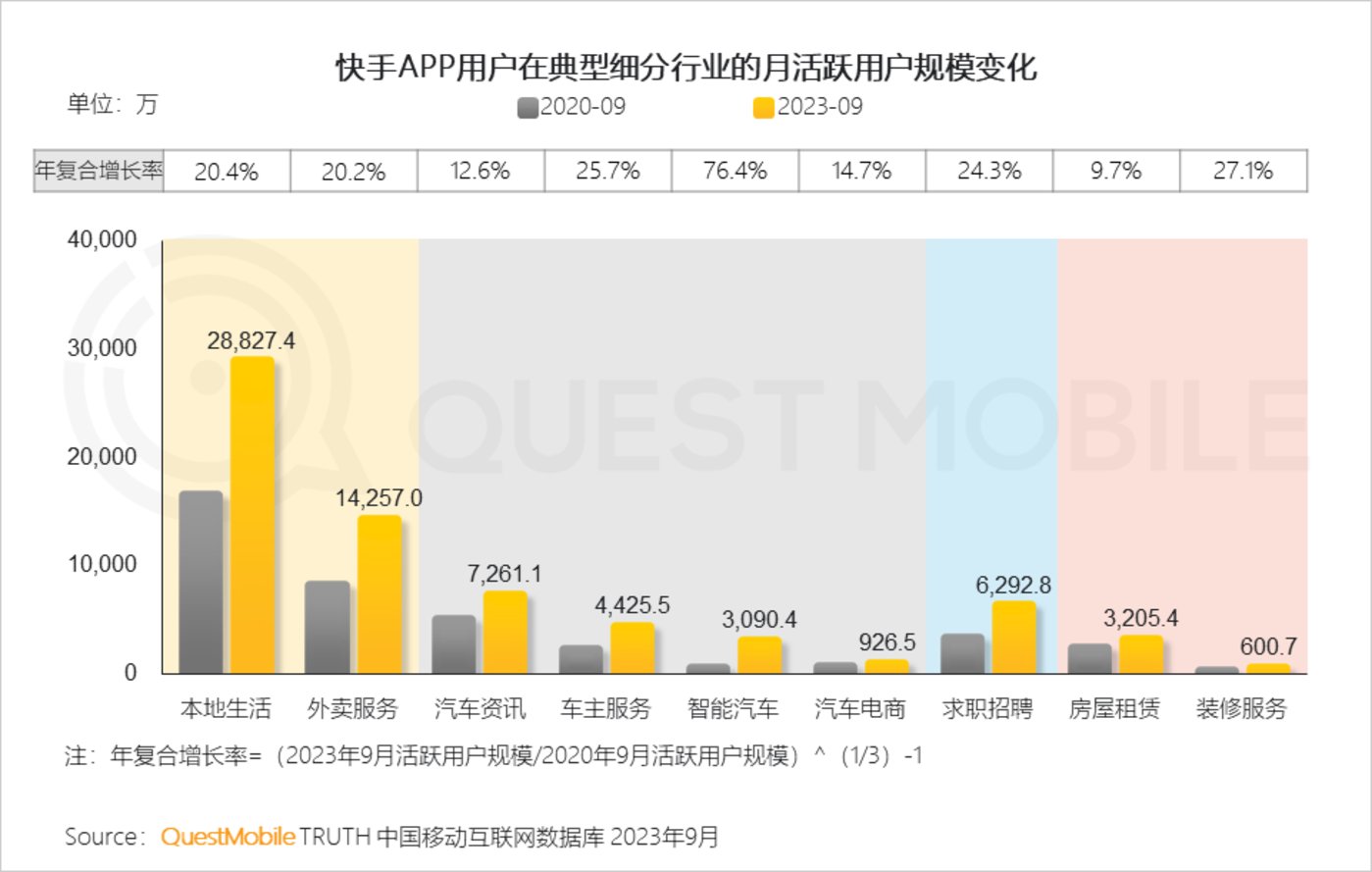

总量之外还需关注平台内容在各行业的延展性,此处结合 QuestMobile 的统计,快手用户在本地生活、汽车、房产、求职招聘等行业活跃及渗透持续提升。综上来看有两个趋势。

(来源:QuestMoblie)

用户活跃度仍在增长,增速有一定放缓,从使用时长来看用户粘性略有下滑。总体而言流量与社区“信任”氛围相对稳定,这是核心业务增长的底气。

细分领域渗透率提升,意味着垂直赛道的商业化有更多可操作空间,这点将在后文新业务观察中展开。

本季度快手线上营销服务收入为 182.03 亿元,同比增长 20.6% 。

具体来看,内循环广告与电商业务表现绑定,继续在广告收入中挑大梁。在上一轮组织架构变动后这种绑定更进一步,快手 “内循环中小客户中心” 由商业化事业部移向电商事业部。《晚点 LatePost》在报道中指出,商业化部门希望广告流水越高越好,但电商部门希望广告主能用更少的广告费用撬动更多销售额,以便更多商家入驻,提高平台整体 GMV。此次变动显然有意平衡这一矛盾。

外循环广告则关注细分行业表现。程一笑曾在 Q3 财报电话会中透露,付费短剧在快手投放消耗逐月提升,同比增长 300%,环比增长 50%,短剧无疑是快手站内的“内容新贵”。根据快手公布数据,2023 年快手短剧日均 DAU 为 2.7 亿,每日观看 10 集以上的重度微短剧用户数达 9400 万,意味着短剧日活占快手整体日活的 7 成以上,有希望成为提高用户活跃与用户粘性的新引擎。

以行业视角来看,快手本是最早发力短剧的平台之一,但 2023 年迎来一波风口期后,短剧赛道一时之间烈火烹油、竞争加剧,快手的先发优势没能完全展现。内容供给上,不止有抖音全力跟进创作激励,爱优腾这类长视频平台也纷纷下场,在此背景下,还未出现在多渠道均取得领先优势的短剧平台。

不过商业变现上,短剧正处于等待进一步开发的状态,当前主流的变现模式包括平台分账、广告植入和内容付费,具体操作还有很多改进的空间,变现效率可能是下一轮竞争的赛点。

相比之下,直播业务开始走低调求稳的路线。四季度快手直播业务收入同比持平,环比增长 3.4% 至 100 亿。

近几个季度直播业务营收算是稳中有进,有 2023 下半年以来监管趋严的原因,平台还在拿捏管理尺度以确保长期生态健康,“蛰伏期”可能还会持续一段时间。

GMV 强势,但营收还在找增量

四季度快手电商 GMV 同比增长 29.3% 至 4039 亿,电商全年 GMV 首次突破万亿规模达 1.18 万亿元。

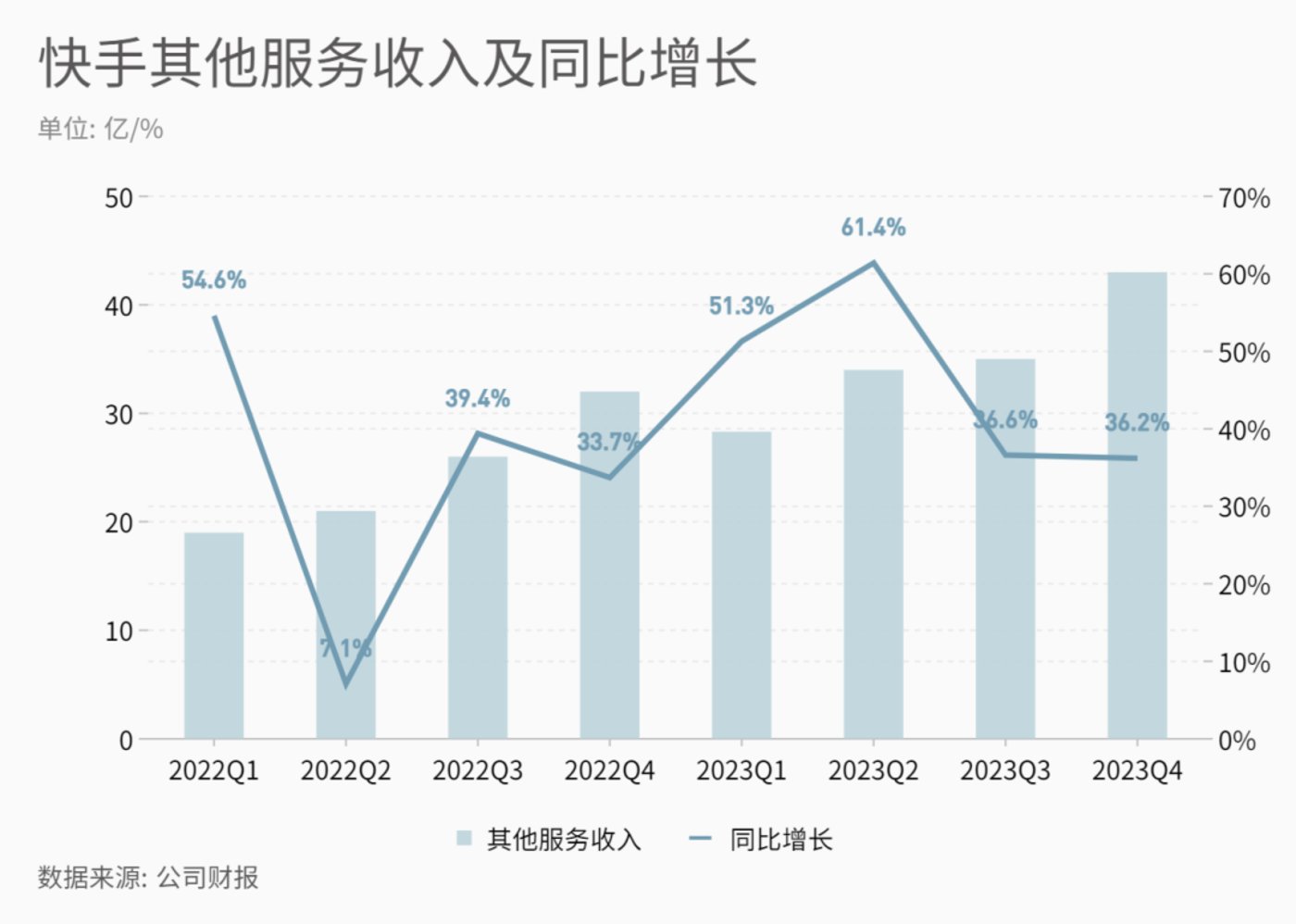

不过,主要由电商拉动的其他服务收入 Q4 同比增长 36.2% 至 43 亿,增速略微低于上季度的 36.6%,相比 GMV ,营收表现不算特别出众。此前快手一直有意强调先做大电商生态,包括成交量、商家规模和用户满意度,再考虑变现效率。盈利成为“主旋律”后,后者的重要性势必会上升。

影响电商平台货币化率的因素多样,比如服装和快消这些利润率更高的品类通常会设置更高的佣金扣点,以及品牌商家在广告投放和 CPC 付费上会更积极,都有助于提升货币化率。财报显示,四季度大促期间,快手电商品牌商品交易总额同比增长 155%。知名品牌自播商品交易总额同比翻倍增长,主要受消电家居、男装运动等品牌密集型行业拉动。

但此处需要注明,快手电商营收有很大一部分被划在了在线营销服务收入中。前文提到的内循环广告,即快手平台内的商家或主播花钱买推广的费用,按惯例应是电商收入的一部分。除开占大头的广告收入,电商营收再找增量提升纸面上的货币化率,就不那么容易了。

一个抖快都在努力的方向是向货架电商靠拢,突破“货找人”的场景限制来到更大的卖场。过去一年,快手电商试图在“信任”这块招牌上叠加“泛货架”的新标签,因此在加固电商基建上下了大力气。比如为流量扶持开设的扶摇计划、川流计划,和为丰富货盘供给开设的“大牌大补”频道。抖音也在前年将兴趣电商概念拓展为“全域兴趣电商”,意在构建“内容+货架”生态。

泛货架是电商扩量的“阳谋”,谋求有确定性需求的消费者,让他们不需要等开播就能随时买到常挂商品。四季度为电商旺季,大促这种全民消费的时间节点又正好给了泛货架发挥空间,四季度泛货架电商 GMV 占比超过 20 %。

此外,扶植“嫡系”这条线可能会同步推进。“快品牌”是从快手内部成长起来的自创品牌,承接的是洗去“白牌基地”名号,凸显性价比和差异化的任务。据亿邦动力,去年 618 预售期间,快手电商首次将“商家”和“达人”作为两种经营主体差异化运营。其中,“商家”主要包括品牌和源头好货,平台原生的“快品牌”同样被纳入品牌范畴。以服装/鞋靴行业预售品牌排名为例,前十名单中,排名第三的艾米雅、排名第七的雅舒曼均为原生于快手的“快品牌”。

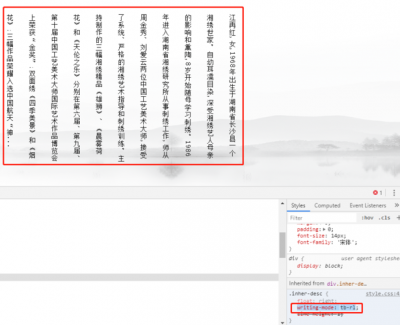

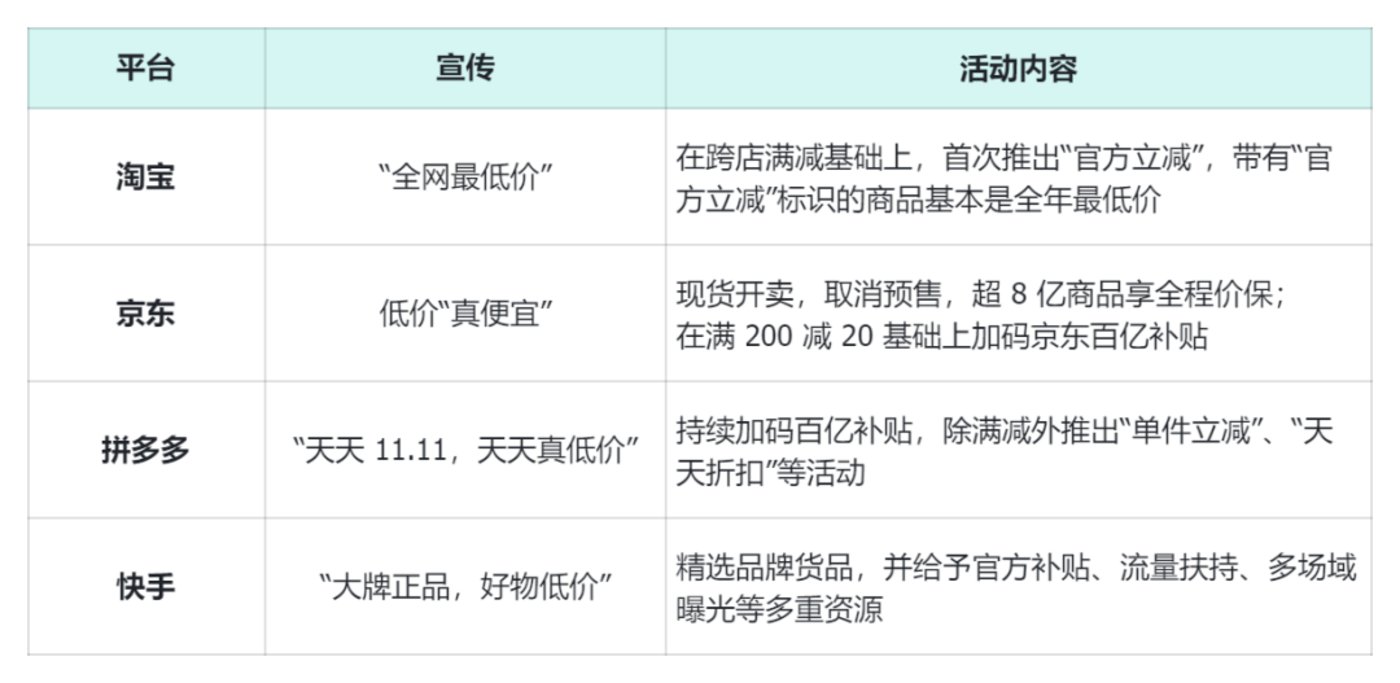

(2023 双十一主打“低价”平台活动简介;来源:QuestMoblie/公开资料)

结合当下的行业局势,各大平台围绕低价的激战正酣,快手还未展现出绝对的竞争优势,以性价比为招牌成长起来的快品牌,或许可以成为快手在这轮“低价质检”中独到的一步棋。

新故事,急上场

抖音集团原 CEO 张楠曾谈起过她对抖音的极致想象:成为用户移动端的万能入口,用户不仅在无聊的时候可以打开抖音刷内容;也可以用来购物、选餐厅,定旅游计划、买机票订酒店。

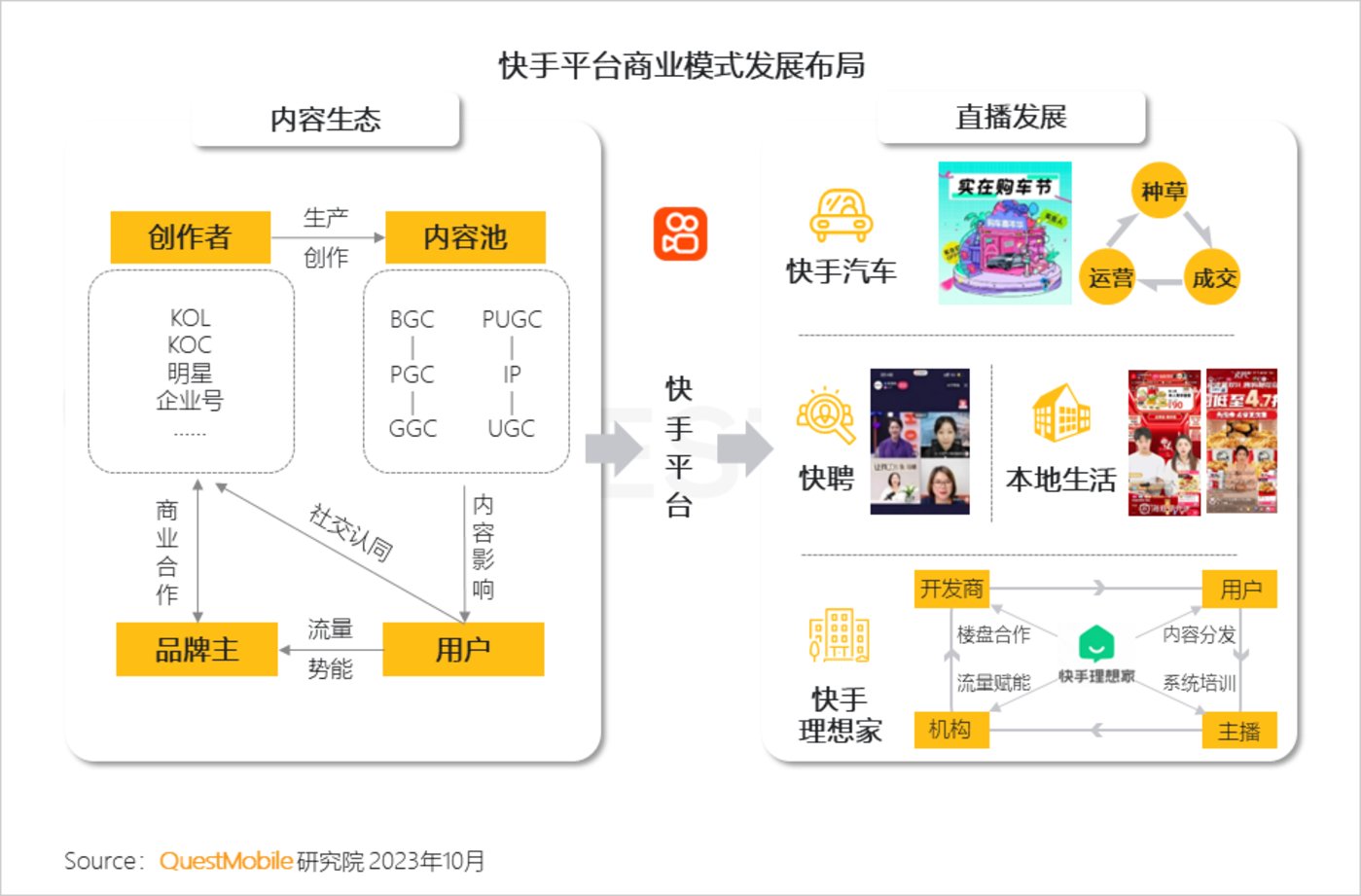

短视频站在流量红利的顶端,拥有极高的用户渗透率,自然会图谋从纯粹流量场进化为商业综合体。且盈利局势稳定后,讲述新故事、给到市场新刺激就成了当前的要务。

(来源:QuestMoblie)

此前快手已经有过多番尝试,比如主打直播带岗、蓝领招工的快聘,和瞄准房产业务的快手理想家。这些垂直领域的布局思路大同小异,都是以流量撬动市场,用直播和内容改造具体业务流程,同时将下沉用户视为突破口,实现错位竞争。

本地生活会是接下来的重头戏。早在 2019 年,快手就上线了本地生活入口,但本次财报后业绩会议提到,快手将 2023 视为本地生活业务元年,因为实现了很多从 0 到 1 的突破。四季度本地生活业务日均支付用户数环比提升超过 40%。

2022 年开始,快手调整了组织架构,由程一笑兼任快手电商第一负责人,原负责人笑古转战本地生活业务。本地生活的步伐随之开始加快,专项扶持“飞鸟计划”到 2023 年底已经来到第三期,给报名达人提供流量助推、现金激励、优质货盘、1V1 指导等等。整个业务扩张路线同样重视下沉市场,在美抖大战的视野盲区悄然生长,谋划着从这个万亿市场中分一杯羹。

快手本地生活发布的《2024 老铁春节团购消费数据报告》显示,春节期间本地团购消费大幅增长,餐饮类目 GMV 同比增长 20 倍,酒旅类目 GMV 同比增长 28 倍;过年返乡形成区域消费新热点,三线及以下城市小城用户消费热情高涨、消费能力超过一二线城市。

AIGC 这个热点也没有被放过,在业绩电话会上程一笑称,快手去年四季度重点研发训练了 1750 亿规模语言大模型,并有信心在半年内,使大模型的综合性能达到 GPT4.0 的水平。

大模型已经是互联网企业谈到成长性,必定被提及的标配。目前看来,AI 工具在快手的应用范围主要还在降低创作者门槛,提升短视频制作效率,与上述诸多新业务类似:有前景、但待检验。

于快手而言,何时盈利的质询终于告一段落,面向未来的故事还得继续讲下去。