作者 何玥阳,编辑 赵元

途虎交出一份成立以来最好的财报。

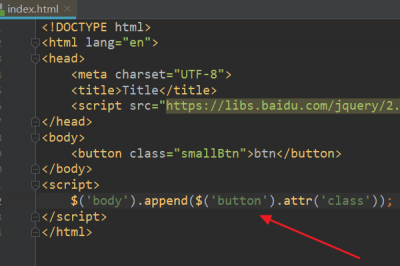

2011 年,途虎从轮胎起家,现在业务能满足从轮胎、底盘零部件更换到保养、维修、美容等全方位汽车服务需求,收入来源也更广,包括轮胎、底盘零部件的更换、汽车保养、汽配件贸易(汽配龙)、加盟服务收入、广告收入和其他。

2024 年 3 月 15 日,途虎发布了上市以来的第一份年报。数据显示,2023 年途虎实经调整净利润为 4.81 亿元;2022 年对应的数据分别为亏损 5.52 亿元。

不管是哪个口径,途虎都取得了实实在在的盈利。

同时,我们也看到这一阵子,途虎的股价表现不佳。资本市场有哪些担忧?我们又应该如何看待途虎的这份年报以及途虎长期的投资价值?

01 股价下跌,业绩上涨

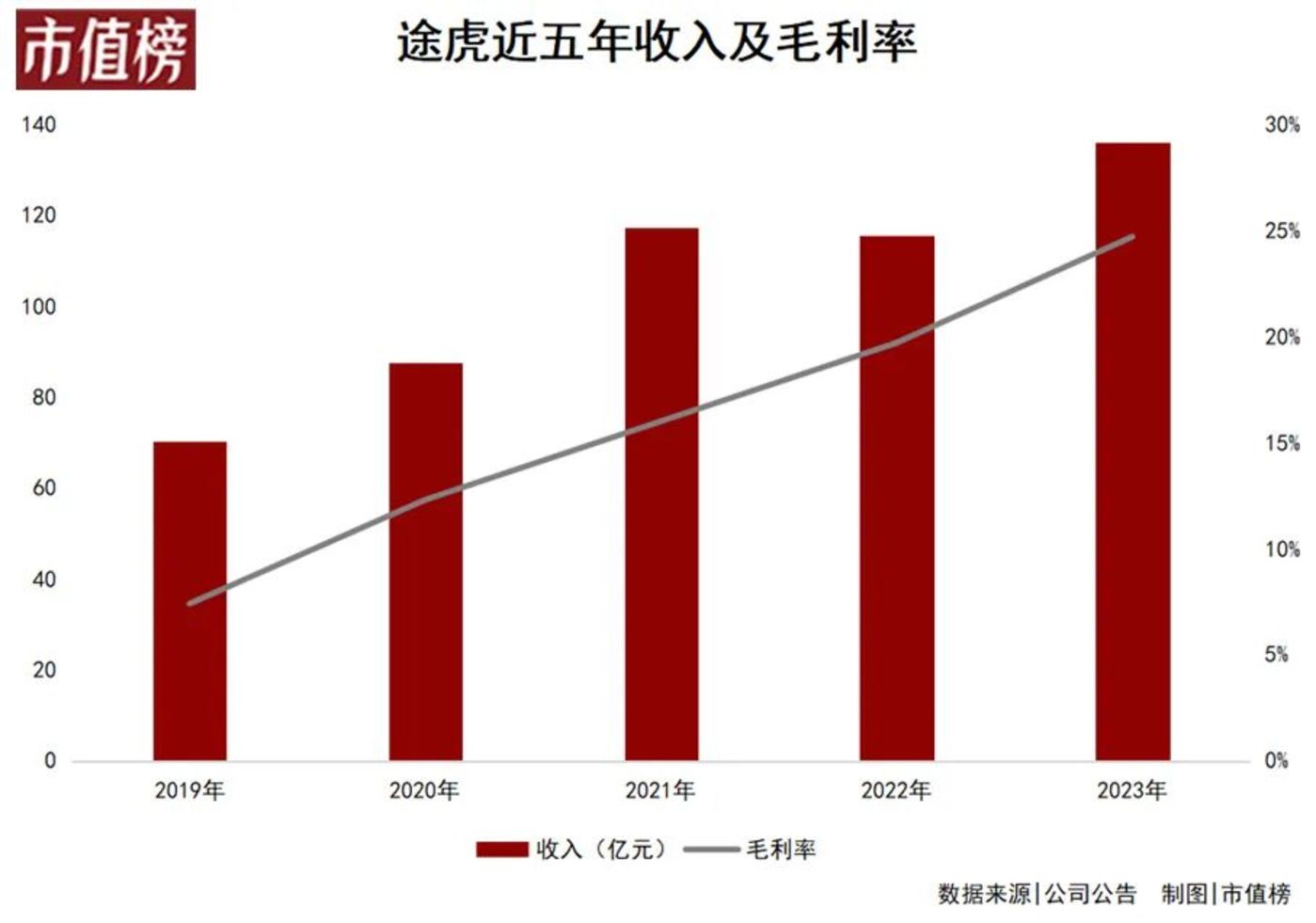

2023 年,途虎的整体收入 136 亿元,同比增长 17.8%。从增速来看,这个已经成立十多年的公司,仍然处于成长期。

从用户数量来看也是如此。2023 年,途虎的交易用户数达到 1930 万,同比增长 16.9%,注册用户数达到 1.15 亿,同比增加 20.7%。

在收入中,轮胎底盘零部件以及汽车保养业务表现更加亮眼,收入增幅都在 20% 以上,汽配龙业务的发展动力稍显不足,收入从 15 亿元降到 14 亿元。这是途虎主动进行的调整,即,专注于即时采购,忽略批发业务,简单来说就是更聚焦自身及门店的主业。

相较于规模扩张,在降本增效方面,途虎取得的成绩更出色,表现为毛利率提升,费用率下降。

2019 年到 2023 年,途虎的毛利率从 7.4% 上升到 24.7%。

一方面是因为业务结构发生了变化,比如更高毛利率的汽车保养业务占比提升,提升自有品牌的销售,前面所提到的批发业务毛利率也比较低,通过更聚焦的战略,汽配龙业务毛利率提升了 14 个百分点。 另一方面,规模扩张带来了更有利的商业条款,比如批量采购可以拿到更低的价格。

途虎有更强的话语权,还体现在资产结构上。

途虎基本没什么有息负债,主要的负债都是对上游资金的占用,截至 2023 年底,占用了接近 39 亿元,再加上拥有自我造血能力,2023 年经营活动净流入超 10 亿元,因此资金不会成为快速扩张的掣肘。

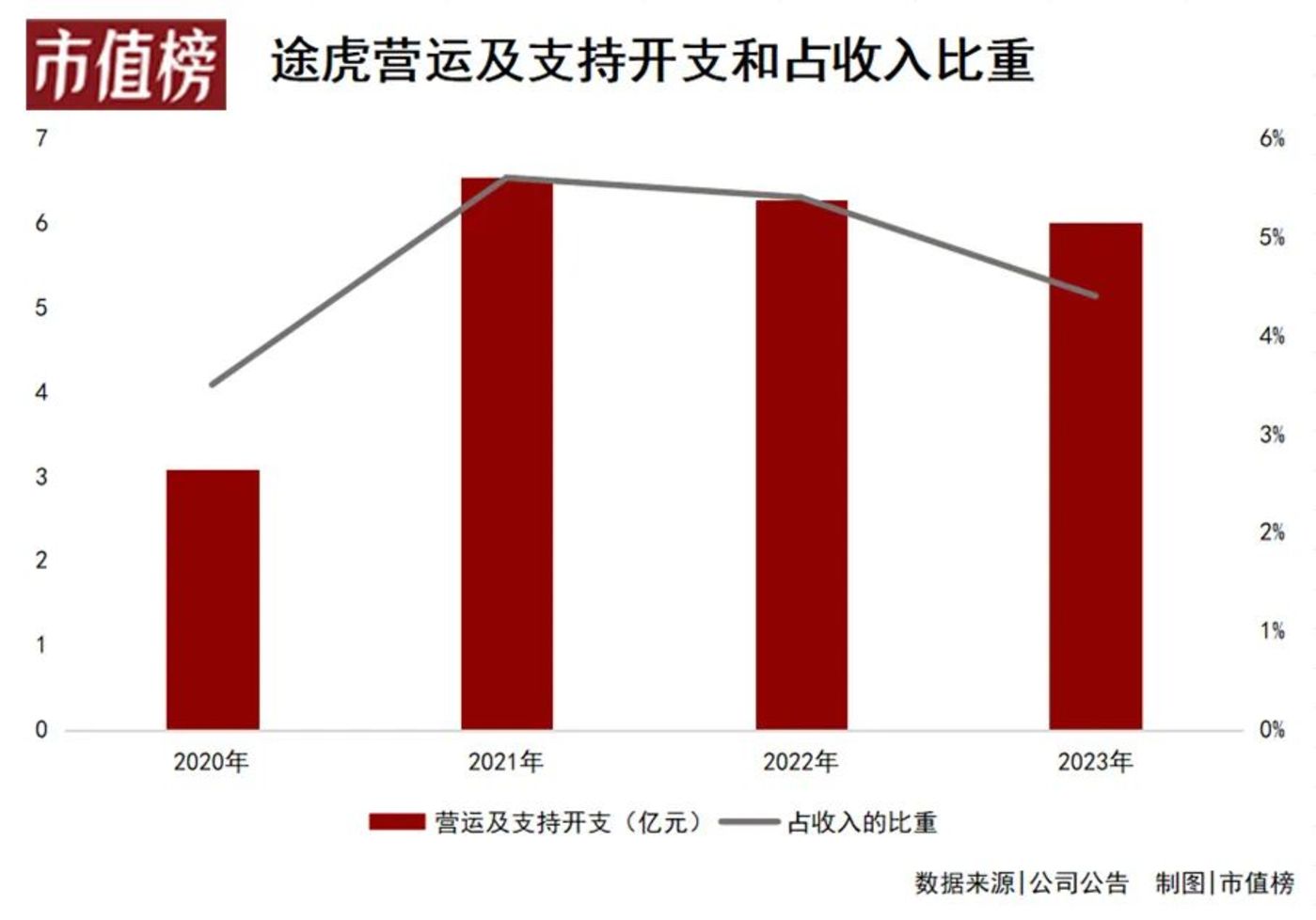

费用方面,除了一般行政开支,研发开支,销售开支,途虎还有一项比较特色的开支——营运及支持费用,主要包括参与门店网络开发、经营及监督以及其他一般支持部分人员的薪酬。

2021 年,途虎的四项费用占收入的比例超过了 28%,2023 年约为 24.4%,控费能力较强。

而在这样一份全方位向上的财报披露之前,途虎的股价一直受挫。

短期来看,股价是情绪的放大器。

2 月 23 日,途虎披露出扭亏为盈的业绩预告之后,股价一度冲高超过 24%,好的业绩对于提振股价有明显的作用。

但碍于途虎有大量股票即将解禁,途虎的股价受到了压制。港股的流动性不足又导致股价波动大,涨跌都容易过头。

此时,交易不充分、市场对于公司的定价不充分,股价也反映不了公司的真实价值。

百果园、乐华、云音乐、粉笔都在解禁前经历过这种“草木皆兵”,但后续的走势完全不同。

市场不可能永远是对的,但长期来看,股价总是会围绕着价值中枢上下起伏,这不管是在美股市场还是港股、A股市场都是成立的。

正如巴菲特所说,股市长期是称重机。

那么,从长期角度,应该如何从长期看途虎这样的 IAM(后市场独立服务商)呢?我们认为,看待途虎的内在价值,要考虑清楚两个问题:途虎的盈利是否具备持续性?像途虎这样的 IAM,市场前景会不会因为燃油车变成存量市场,而受到影响?

02 互联网养车如何避免亏本赚吆喝

提供维修、保养等服务的汽车服务商,向上对接着庞大数量的配件生产商、分销商,向下是频次不高、非标准化的需求。传统的服务模式下,供给侧层级多、需求侧无法规模化提供服务,这是这个行业长久以来的痛点。

互联网养车的思维是通过线上线下一体化的模式,线上汇聚需求,线下规模化履约。在线上汇聚需求的过程中, 最“互联网”的地方在于用高频、低价、相对标准化的商品来引流,比如具有价格吸引力的洗车券、润滑油、轮胎等。

汽车服务业的 O2O 模式最早就是途虎探索出来的。

当时途虎的产品主要是轮胎,消费者在线上预约之后,可以选择一家线下的合作门店,途虎用自家物流提前把轮胎送到,顾客在店里完成安装。这相当于借用线下门店既有的服务能力,完成自己的品牌积累。

现在,途虎通过线上线下一体化的方式,向上整合供应链和物流体系,向下整合门店资源。京东养车、天猫养车的模式都有类似之处,但互联网思维也会带来一个经典问题,就是低价引过来的“人气”“流量”没办法带来更高的消费,最终导致持续亏损。

从这个角度来看,途虎的盈利对养车行业来说是一个重要的事件:证明了“互联网+养车”模式是可以跑通的。

互联网养车要跑通,需要实现这样的正向反馈:有足够高的门店密度承接流量,用足够大的需求反向打造供应链和物流体系,向上游要成本优势,再用成本优势和高质量的服务提升用户的黏性。

这里有三个关键要素。

第一,规模,主要表现为能承接用户需求的门店密度。

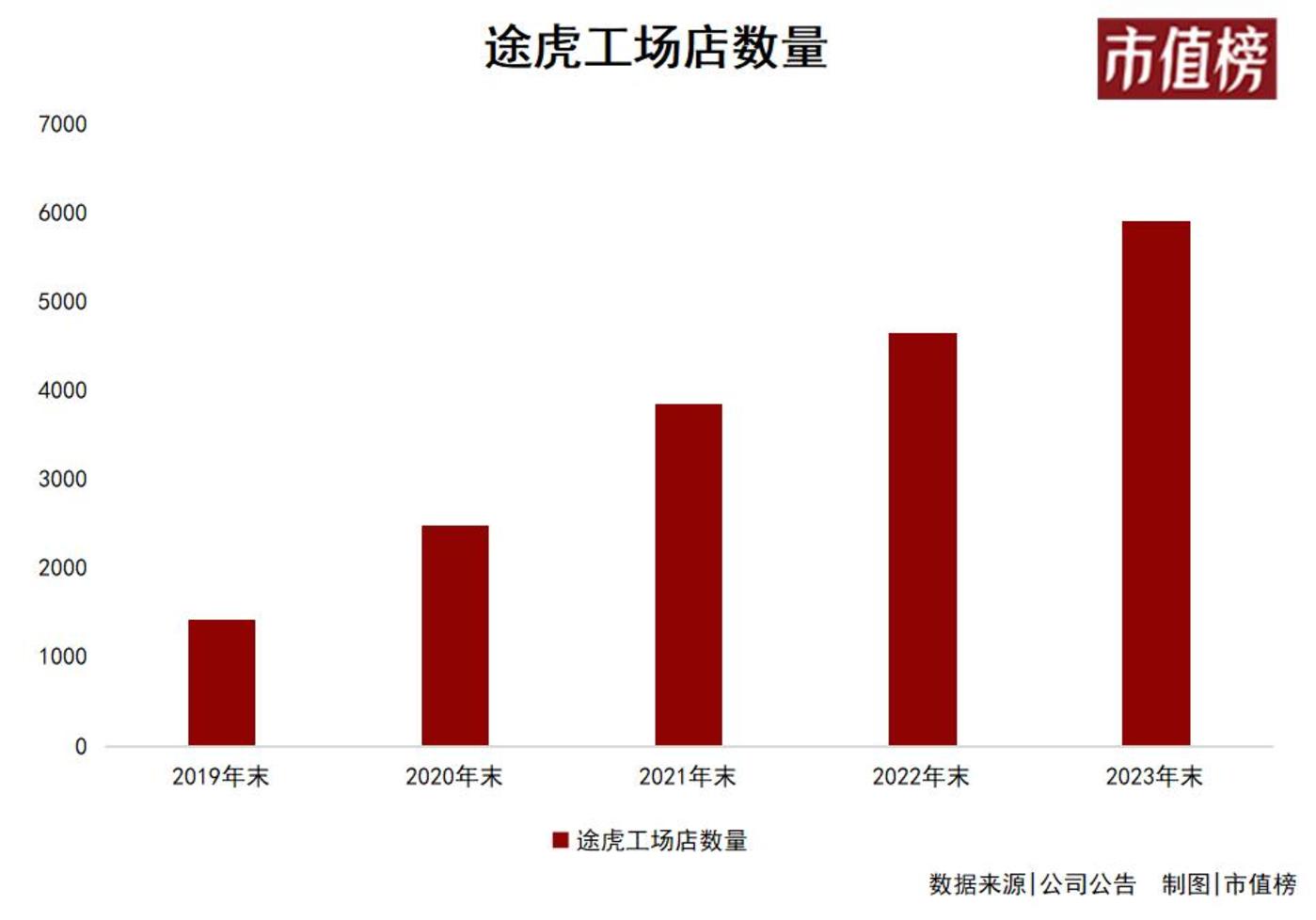

按照行业媒体的报道,截至到 2022 年底,京东养车全国门店数量 1400+,天猫养车门店数量为 1800+,途虎工场店门店数量为 4653 家。

现在,互联网养车还在加速跑。

行业龙头途虎养车的速度最为典型。截至 2023 年底,在全国超过 300 个城市里,途虎的工场店数量达到 5909 家,同比扩张了 27%。

2023 年 12 月,开业 6 个月以上的途虎工场店里,有 93% 实现了盈利,和 2022 年 12 月相比,提升了 12 个百分点。因此,加盟商的黏性也比较高。招股书提到,截至 2023 年 3 月 31 日,有 39.9% 的加盟商开设了两家或以上的途虎工场店。

第二,效率,主要表现在两个方面:对门店的管理效率及对供应商的管理能力和管理效率,这是服务标准化、品质化的关键。

门店运营效率提升之后,运营员工能够对接更多的途虎工场店,营运及支持费用占收入的比重会同步下降,2023 年这一比例为 4.4%,而再往前两年,这个数字为 5.5% 左右。

对供应商的管理能力和管理效率,可以减少渠道的层级,形成更紧密的合作,拿到更有利的商业条款。

第三,复利。连锁门店是否实现了复利,有两个观察维度:用户的复购情况和单店收入情况。

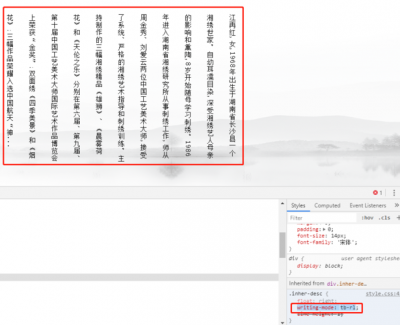

从 2019 年到 2023 年 Q1,途虎的复购客户占比从 31% 提升到 57%,这反映了客户的认可度。从门店来看,途虎的门店开店时间越长,单店收入越高,毛利率也越高,这同样反映出了客户是有粘性的,是可以沉淀下来的。

03 能否复刻长牛行情?

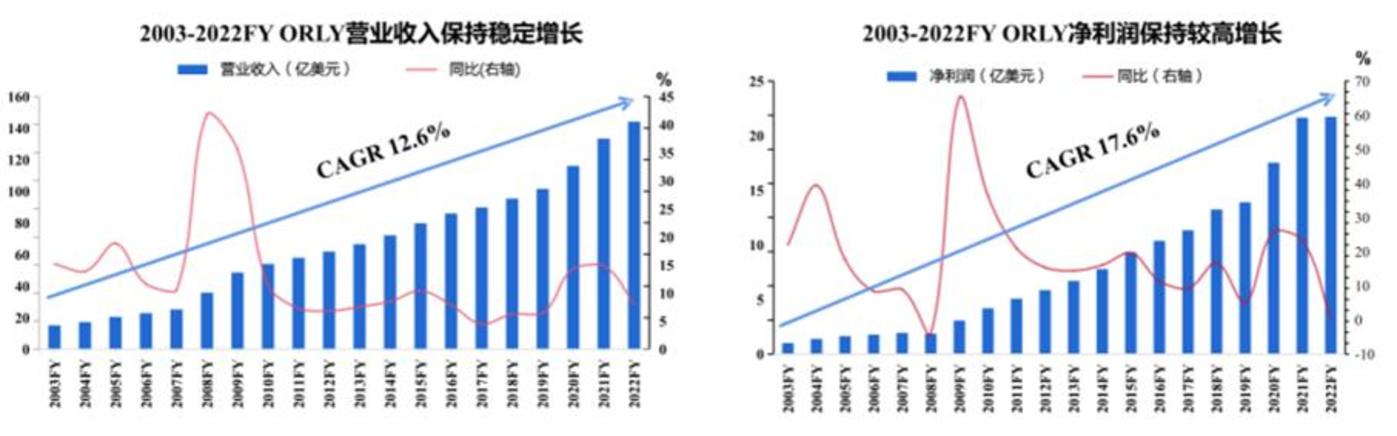

在更加成熟的美股市场,汽车后市场的 TOP 玩家走出了长牛行情,以美国汽车后市场 TOP3 中的 ORLY 为例,股价在 15 年间增长了 30 倍。

从估值来看,近 10 年,ORLY 的 PE(ttm)在 20—25 倍浮动,同行业的 GPC 在 18—23 倍左右,这意味着其股价的上涨主要是由业绩增长推动。

(ORLY 业绩增长,来源:国海证券研报)

头部玩家业绩增长的共同原因,是美国的汽车保有量高和车龄高带来了广阔的后汽车市场。

从客观条件来看,中美两个地区的汽车后市场具有相似性。相似之处包括:汽车保有量都比较高;前期都强调保护汽车工业的利益,反垄断的力度稍弱,近几年更注重保护消费者利益,比如车辆的质保受限制越来越少。

2015 年之后,中国乘用车保有量出现快速增长,到 2022 年乘用车保有量为 2.73 亿辆,居世界第一,平均车龄 6.2 年,预计到 2027 年会上升到 3.74 亿辆,千人保有量将达到 263 辆,平均车龄将上升到 8 年。

通常新车的保修期为 3 年,当汽车超过保修期后,很多车主会从 4S 保养转向第三方门店保养。汽车保有量和平均车龄的增加,将促使汽车后市场的繁荣,也将促进 IAM 的发展。

在 IAM 市场中,市场集中度的提升,是一个必然趋势。

从需求端来看,车主一定更加追求标准化的、透明化的、品质化的服务。从供给端来看,汽车的上游配件多而散,有整合能力的连锁门店,能提供更具有竞争力的价格。

美国汽车后市场,同样是连锁店占优,其中 TOP10 的门店数量占比超过 50%。以收入口径来看,2022 年,途虎的市场份额不到总市场的1%,美国汽车后市场 ORLY 占据了4% 的市场份额。

当然,国内的汽车后市场,我们必须考虑到新能源汽车的影响。

相比于燃油汽车,新能源汽车更加模块化、零件更少,且部分问题要归结于软件问题,这意味着维修、保养方式有很大的不同。

这对于途虎这样的服务商来说,有利有弊。

弊端在于,从 0 到 1 搭建起服务新能源汽车的维修、保养体系,会带来比较高的培训成本、设备成本,不同的供应链在整合的过程中,效率的提升也需要时间。同时,如果主机厂垄断配件和软件数据,也会给 IAM 带来阻力。

好的地方在于,新能源汽车的维修门槛更高,比如雷达、电池的维修更换,不管是费用还是维修难度都会更高,街边小而散的汽车维修门店更容易被淘汰,IAM 的机会更大。IAM 也都在积极布局新能源汽车后市场,比如途虎现在是 13 家电池厂的官方售后维保企业。

对于 IAM 来说,燃油车后市场能带来具有确定性的增量。如果能够与新能源汽车主机厂达成良好的合作,新能源汽车后市场能带来弹性的增长。