文|电车通

这个周末(4 月 14 日)小通和朋友到广州某中心区的小米汽车门店试乘小米 SU7,虽然新车上市已经过去超过半个月,但小米 SU7 的超高热度还是让小通看一次惊讶一次。

由于到店看车的客户太多,这家门店在店内拉起分流线,要求客户排队进入展车区域看车,而且上车体验内饰、座椅等,也需要排队。此外,小通在店内闲逛的时候经常能听到到店顾客讨论要选购哪个配置、等待提车时长等等,光从这番景象相信大多数人都会“印象流”地作出判断:中国消费者的购车热情前所未有地高,车市正欣欣向荣。

但从其他车企的情况来看,小通知道这并非常态。真正的常态可能要看特斯拉:4 月 15 日下午,官方宣布全球裁员 10%,总人数或达到 1.4 万人。据凤凰网科技报道,马斯克发出内部信讲述裁员缘由,包括削减重复岗位、降低成本和提升生产力等。

针对裁员计划,马斯克形容为“没有什么比这更让我痛苦了,但必须要这么做”。这只是近期特斯拉裁员幅度最大的一次而并非唯一一次,2022 年特斯拉也曾裁员3%~3.5%,2023 年也有缩减招聘岗位的传言。

特斯拉裁员最直接的原因恐怕还是业绩压力,今年 1 月特斯拉公布 2023 年第四季度财报,其营销表现、毛利率均低于分析师预期,并预计 2024 年的业务增长将明显放缓。特斯拉财报表现不佳,既有北美市场需求饱和的影响,也显然受到了来自中国竞争对手的压力,这家全球领先的电动化鼻祖,已经能从它的身上见到一些不妙的信号。

降价和涨价,特斯拉机关算尽

特斯拉去年第四财季的表现一般,而到了今年的一季度其表现也未见起色。据统计,今年一季度特斯拉的全球交付量为 38.7 万辆,同比下滑了 8.53%。当时有分析师批评马斯克,认为特斯拉的营销没有起到正面影响,无法帮助特斯拉保持销量优势。

结果马斯克反呛,还拿出比亚迪作为例子,表示交付量下降是大环境所致,“比亚迪销量跌得比我们还多”。不过从裁员的动作来看,马斯克似乎无法心安理得地把锅全都甩给大环境,毕竟这是 4 年来特斯拉首次出现单季度交付量同比下降——而上一次,也就是 4 年前,特斯拉正深陷“产能地狱”。

客观来说,特斯拉销量不好的确有大环境的因素,在主战场北美,纯电动汽车的销售热情有所放缓,新能源车依然蓬勃发展不假,但更多的消费者开始考虑混合动力车型。除了特斯拉外,其他几家主要的电动车品牌表现也比较吃力,Fisker 面临退市,Rivian 销量不佳,“寒气”正在席卷北美大地。

在另一个主要市场欧洲,消费者对纯电动车的热情正在放缓,因此大众推迟了第四座电池工厂的选址,电动车的订单量也从 2023 年的 30 万辆缩减至 15 万辆。在这样的大背景下,不难理解特斯拉频繁调整中国市场的销售政策,希望刺激消费者获得更多的订单。

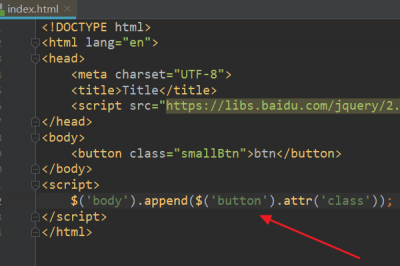

进入 3 月,特斯拉虽然没有公开降价,但通过权益的调整还是达到了降价的效果。具体来说,彼时特斯拉针对 Model 3、Model Y 等车型通过保险补贴、车漆选配优惠等政策实现让利,其中 Model Y 个别车型计算后的优惠额度最高可达 1.6 万元。

来到 4 月份,特斯拉继续调整相关政策,虽然之前的保险补贴没了,但又推出了新的金融政策。简单来说,旗下主售的两款车型都能享受 3 年免息、5 年置换免息的金融政策,且首付最低可至 8 万元,一定程度上降低了消费者的购车门槛。

另一方面特斯拉还有“组合拳”,通过降价可以获得更多订单,而想要“去库存”,就该涨价了。4 月 1 日官网消息,特斯拉中国宣布 Model Y 小幅度涨价,三个配置涨价幅度均为 5000 元。

调整价格虽然是特斯拉惯常的市场调控手段,但在 2024 年的前四个月中频繁使用这些手段,也不难看出特斯拉在中国市场但也的确面临销售压力。2023 年广州车展后中国新能源汽车企业加大了 20 万元以上产品的布局推出了多款产品,定点狙击特斯拉已经成为常态。

新车对改款,中国对手可不惯着

曾几何时中国的新能源车企会很有默契地避开特斯拉的产品区间,选择“错峰出行”的竞争方式,但这样的情况在 2023 年底到现在有了明显变化。除了比亚迪之外,新势力们纷纷也纷纷发难,集中在 25 万元的价格区间推出各种 SUV、轿车产品,和特斯拉的对比和竞争也从暗地里摆到明面上。

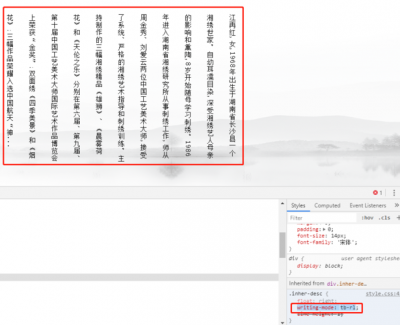

不可否认的是特斯拉的品牌效应依旧冠绝同行,但无奈 Model 3 和 Model Y 的产品力在中国市场中已经出现了明显下滑。在电车通的一些对比节目中其实也可以见到,特斯拉的主力车型除了三电系统还保持在较高水准外,其他的产品点比如智能驾驶、智能座舱、车内空间、人机交互等已经有些力不从心,以往在产品差距还不多的情况下品牌效应或许能够弥补差距,但当体验差距肉眼可见,消费者对品牌的信任也会出现动摇。

根本原因也不难理解,中国新能源车企的产品用的都是新的平台、新的技术、新的硬件,而且产品定义定义日益成熟,要打你特斯拉的老旧平台车型还不是轻轻松松。特斯拉必须认识到这一点,Model 3(哪怕焕新也焕新得不彻底)已经是七年的产品,而 Model Y 也已经上是四年,用改款去对抗竞争对手的新品,很难有明显的优势。

而近期的热门话题小米 SU7,更是在操控的领域打破了特斯拉 Model 3 性能版的“不败神话”,让消费者选购特斯拉的理由又少一个。个人认为小米 SU7 的横空出世非常有代表性意义,甚至让我想起智能手机圈子中,当年华为手机在影响力上超越苹果,成为第一国民品牌的事迹。

小米汽车的关注度超越特斯拉和华为手机关注度超越苹果之间的底层逻辑非常相似,可以理解为品牌影响力和产品力恰到好处的化学反应。而这会不会成为一个转折点也值得期待,目前小米汽车仅有一款轿车产品就创造了销量奇迹,如果旗下的 SUV 车型发布,那么打破市场格局、打破特斯拉的纯电动 SUV 垄断,也不是没有可能。

整车或智驾,只怕押错宝

特斯拉在电动车赛道上的优势正在被中国对手不断蚕食,但客观来说特斯拉也没有十分在乎。从产品策略上我们就可以看出特斯拉的侧重点,近期有爆料指特斯拉不惜推迟 Model 2 的开发而选择在 8 月 8 日公布首款 Robotaxi 车型,可见依托自动驾驶能力建立核心竞争力,才是特斯拉的终极目标。

不同的地方在于,同一个愿景下过去特斯拉主要依托的产品是电动汽车,未来依托的平台可能就变成了 Robotaxi。只是市场的反应可能无法让马斯克满意,Robotaxi 很难称得上是改变大多数人交通出行的主流形式,这意味着特斯拉把更多的精力放在 Robotaxi 上,结果很可能变成押错宝。

市场对 Robotaxi 没有足够的信心有理有据——无论是产品还是运营上都存在问题。

在产品层面,Robotaxi 的难点在于缺乏足够的稳定性,Waymo、Cruise 等 Robotaxi 公司在开放运营后闹出了不少乱子,甚至被监管方威胁要收回牌照,其产品稳定性和可靠性难以服众。特斯拉的 Robotaxi 产品虽然有 FSD 加持,但 FSD 也并非什么灵丹妙药,且 Robotaxi 运营过程中不确定性更大,始终需要一定时间的市场检验才能得到消费者认可。

在运营上,最大的阻力来自不同国家和地区的相关政策,哪怕在美国也不是所有自治州都允许 Robotaxi 上路运营,更不用说放大至全球范围。

个人认为,Robotaxi 能否盈利倒是其次,而是存在的诸多限制,很难帮助特斯拉实现他们“降低硬件利润,靠软件盈利”的远大理想。

当然电动汽车本身也有自己的难题,比如说 FSD 能力目前只有在北美才能完整体验,而且就算在北美 FSD 的覆盖率也不尽如人意,为此马斯克还发过火,要求销售加大力度推销。当然如果 Robotaxi 产品作为电动车的补充就不存在选择问题,但特斯拉为了发布 Robotaxi 而推迟量产 Model 2 的做法多少有些舍本取末。

小通认为不妨回到“第一性原则”,特斯拉的核心竞争力的确是来自于领先的电动化产品和 FSD,而如今来看特斯拉在这两项产品上都做得还不够好。可能这一次感受到“寒气”对特斯拉来说不是坏事,躺在功劳本上太久的确会让人感到懈怠,强如特斯拉也该感受一下来自大洋彼岸的穷追猛打,清醒清醒了。