近日,嘀嗒出行第五次向港交所递交上市申请,中金公司、海通国际与野村国际担任联席保荐人。

在五闯 IPO 的过程中,嘀嗒出行已丢失了行业一哥的宝座,被哈啰赶超。在同行大力开始多元化业务的时候,公司却对顺风车业务的依赖性逐渐加重。不仅如此,公司还面临着大量用户投诉等问题。

接连五次向港交所递交上市申请,可见其急于上市的动机日益迫切。然而,账上躺着超 10 亿元的资金且无银行贷款、其他借款的嘀嗒出行似乎并不缺钱。这不禁让人疑惑,嘀嗒出行究竟在急什么?

用户补贴下降、客单价提升,公司拿什么留住客户?

嘀嗒出行于 2014 年创立,是最早一批进入顺风车行业的企业之一。目前,嘀嗒出行的主营业务为顺风车、智慧出租车及广告服务。其中,顺风车业务是嘀嗒出行最大收入来源,公司主要通过向平台提供顺风车搭乘的私家车车主收取服务费产生收益。

事实上,公司所在的顺风车行业市场规模已出现下滑。2019 年至 2021 年,国内顺风车市场规模从 140 亿元增长至 221 亿元,到了 2022 年,顺风车市场规模却下滑至 191 亿元,远不能与网约车、出租车相提并论。2022 年,网约车和出租车市场规模分别 1942 亿元和 3008 亿元。

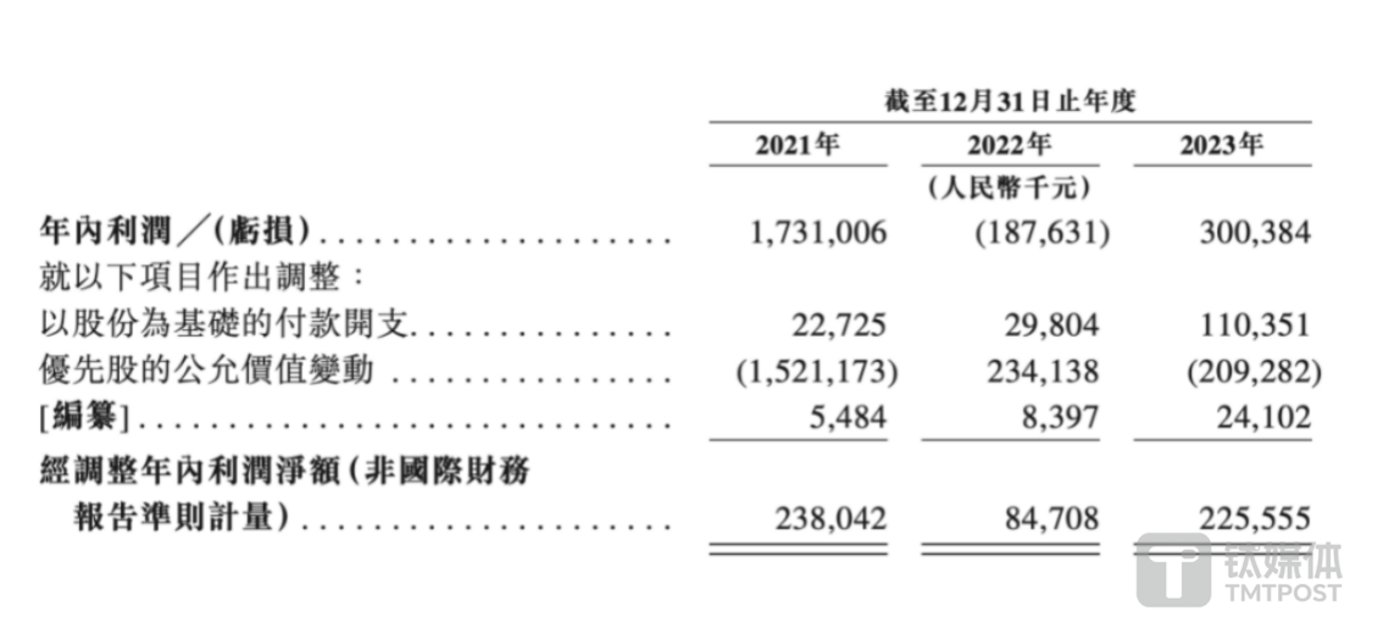

招股书显示,2021 年至 2023 年,嘀嗒出行收入分别为 7.81 亿元、5.69 亿元和 8.15 亿元;经调整利润净额(非国际财务报告准则计量)分别为 2.38 亿元、8471 万元、2.26 亿元,近三年,公司的业绩未能保持稳健增长,营收规模也始终未能突破 10 亿元。

同时,嘀嗒出行不仅面临市场环境的挑战,还必须应对来自竞争对手的压力。嘀嗒出行作为最早入局的顺风车玩家之一,此前一直保持着行业领先的地位。如今,嘀嗒出行的地位已发生变化,被后来居上的哈啰所赶超。

据弗若斯特沙利文报告,按交易总额及顺风车搭乘次数计算,嘀嗒出行的顺风车交易总额为 61 亿元,顺风车搭乘次数为 9420 万次,是国内第二大顺风车平台,市占率为 32.5%,而哈啰顺风车以 42.5% 的市占率位居首座。

在哈啰不断拓展多元化布局时,嘀嗒出行的营收结构却逐渐趋于单一。哈啰目前已从单一的共享单车业务逐步布局包括两轮共享服务、四轮出行服务以及新兴本地生活服务在内的多元业务。

而嘀嗒出行却对顺风车的业务依赖性加重。2021 年至 2023 年,公司顺风车业务收入为 6.95 亿元、5.15 亿元、7.74 亿元,占总收入的比重分别为 89%、90%、95%。

此外,嘀嗒出行其余两大业务的收入和占比均出现下滑。2021 年至 2023 年,智慧出租车的收入分别为 3260 万元、1940 万元、1130 万元,占各期总收入的比重分别为 4.2%、3.4%、1.4%;广告服务收入分别为 5280 万元、3480 万元、2970 万元,占比分别为 6.8%、6.1%、3.6%。可见,嘀嗒出行对顺风车业务的依赖性加重。

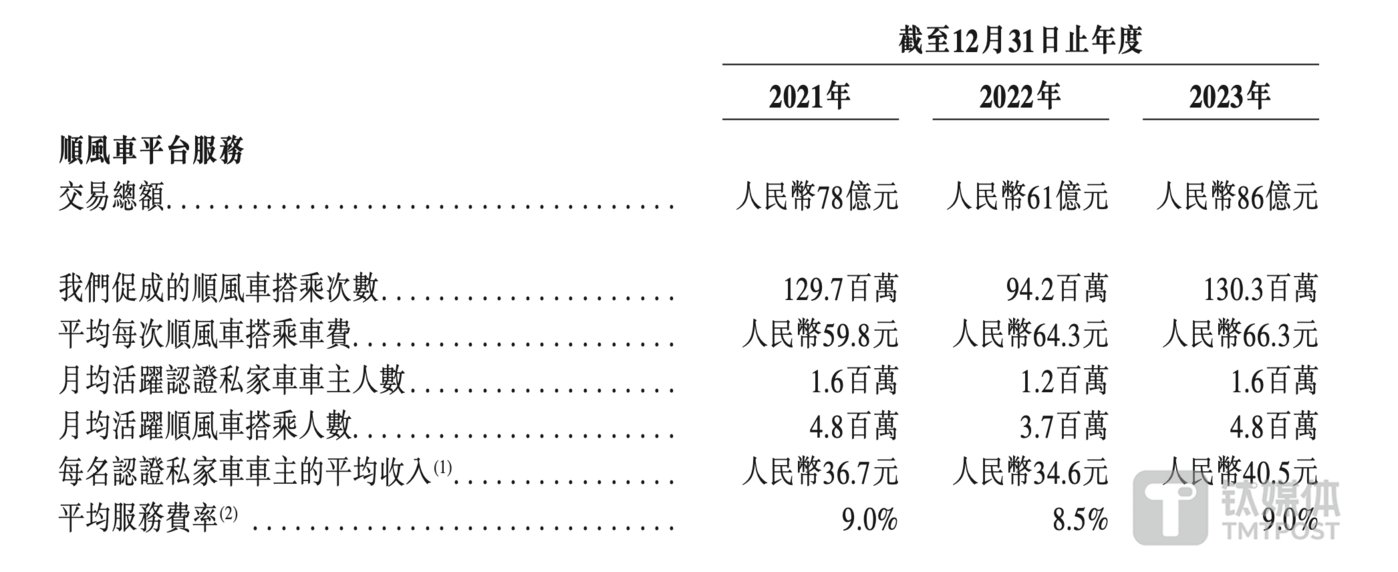

嘀嗒出行营收增长的背后与客单价的提高有关。2021 年至 2023 年,平均每次顺风车搭乘车费分别为 59.8 元、64.3 元、66.3 元。

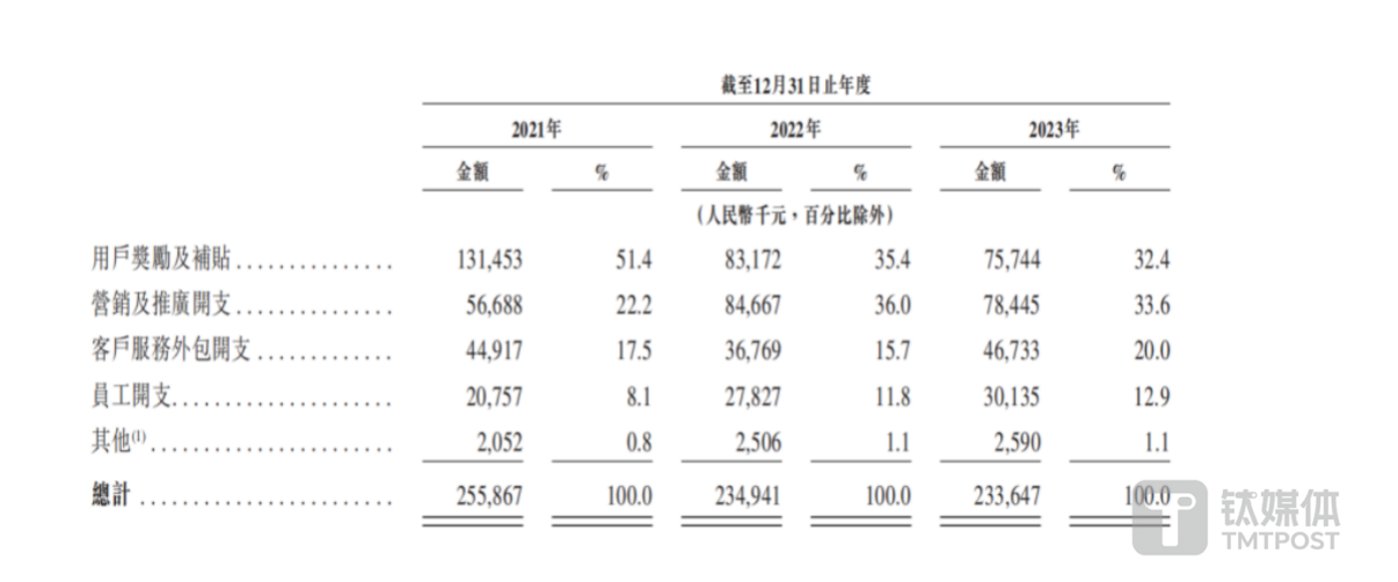

客单价上升的同时,嘀嗒出行对用户的奖励及补贴却在下滑。2021 年,公司的用户奖励及补贴高达 1.31 亿元,占总销售费用的比例高达 51.4%。随后,该项补贴出现下滑,到了 2023 年,用户奖励及补贴金额已经降低至 7574 万元。

钛媒体 APP 注意到,嘀嗒出行还遭遇诸多用户投诉。在黑猫投诉平台上,以“嘀嗒出行”为关键词进行检索,涉及投诉量高达 16000 多条,公司因恶意扣费、司机坐地起价、违规拼车等问题被消费者投诉。而面对消费者投诉时,嘀嗒出行以赠送优惠券的方式来应对,并未从根源解决问题,这也是嘀嗒出行的投诉量只增不减的原因。

在用户补贴下降、客单价提升的背景下,嘀嗒出行将会面临用户流失的风险,嘀嗒出行是否有策略来提高用户留存率,以确保业务持续增长?

账上躺着超 10 亿元的资金,嘀嗒出行在急什么?

自成立以来,嘀嗒出行共进行了 5 轮融资,吸引了蔚来资本、IDG、崇德资本、易车网、高瓴、京东及携程等多家知名机构参投,累计投资额约 18 亿元。钛媒体 APP 注意到,公司在D轮及E轮投资时估值出现下降,认购价较C轮融资的认购价 0.8727 美元,大跌超 40%。

即使公司随后按反摊薄条款无偿向C轮股东发行额外优先股作补偿,把每股认购价降至 0.7184 美元,但仍难以填补损失。自此之后,公司再未进行新一轮融资。

多年没有新融资的嘀嗒出行五闯港交所,其上市心之迫切业界有目共睹。

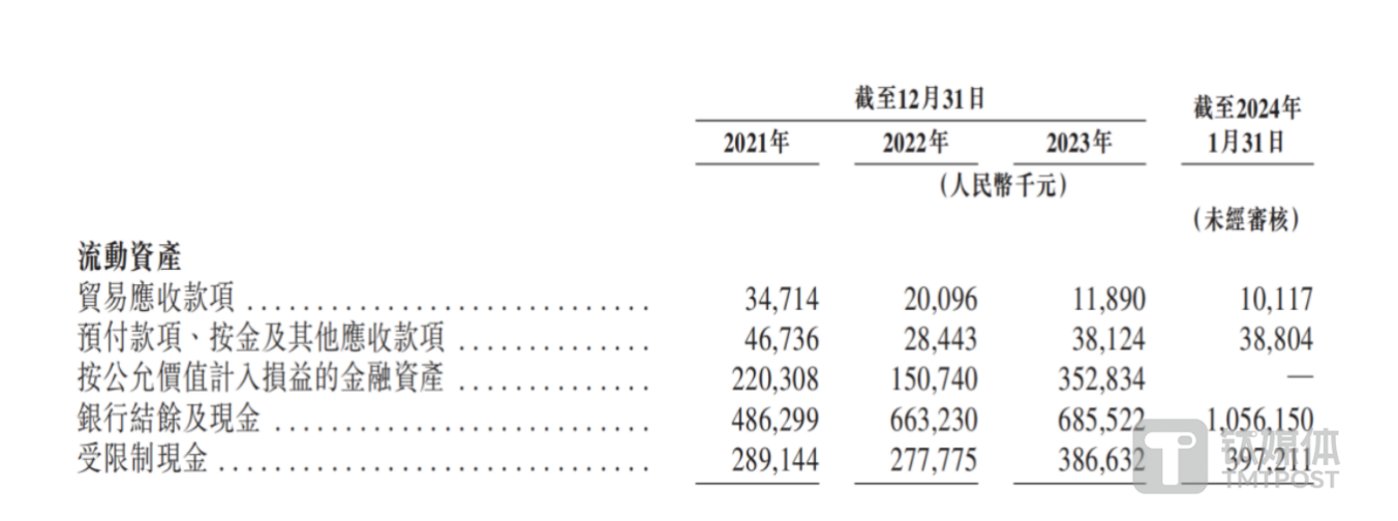

钛媒体 APP 注意到,急于上市的嘀嗒出行似乎并不缺钱。近年来,嘀嗒出行的银行结余及现金呈逐年增长的趋势。2021 年至 2023 年,公司的银行结余及现金分别为 4.86 亿元、6.63 亿元、6.85 亿元,交易性金融资产分别为 2.2 亿元、1.5 亿元、3.5 亿元,两者合计金额占公司各期总资产的比重分别为 59%、64%、66%。

据招股说明书显示,截至 2024 年 1 月 31 日,公司银行结余及现金为 10.56 亿元,占流动资产的比例高达 70%。同时,公司无任何银行贷款、其他借款或任何其他已发行及尚未偿还或同意发行的借贷资本、银行透支、借款或类似债务。可见,公司在资金方面仍然相对稳健。

据悉,嘀嗒出行此次 IPO 募资拟重点用于扩大用户群并加强营销及推广计划、提升技术能力及升级安全机制,以及增强变现能力等。不过,顺风车业务的合规性和安全性仍是嘀嗒出行当下面临的难题之一。

钛媒体 APP 注意到,因缺乏适用于网约车服务的发牌制度相关的牌照,嘀嗒出行顺风车平台累计发生 57 起行政处罚案件,其中 36 宗后续已撤销,余下 21 起行政罚款由 5000 元至 30000 元不等,合计约为 55 万元。除此之外,嘀嗒还被卷入诸多诉讼案件。公司作为被告共牵涉 214 宗汽车事故有关的诉讼,175 宗已审结,其余 39 宗诉讼正在审理中,索赔总额约为 1260 万元。(本文首发于钛媒体 APP,作者|李若菡)