文摩登消费,作者吴晓薇,编辑蛋总

鏖战数年,瑞幸终于登上中国连锁咖啡品牌营收第一的宝座。

近日,瑞幸咖啡公布了 2023 年第四季度及全年财报,数据显示其营收和门店数量均已超过星巴克,首次成为国内咖啡市场的“咖啡之王”。

在这些成绩背后,优惠活动、新增门店、跨界营销和下沉策略都是有力的助推器。但不能忽视的是,持续了几个月的“9 块 9 活动”拉低了瑞幸的利润率。

当低价活动“缩水”,其他品牌立刻补位,瑞幸高喊的下沉策略也被对手们相继复刻,连定位高端的星巴克也盯上了县级市场。

当前,瑞幸崛起的策略,正在被有实力的咖啡品牌们复制。

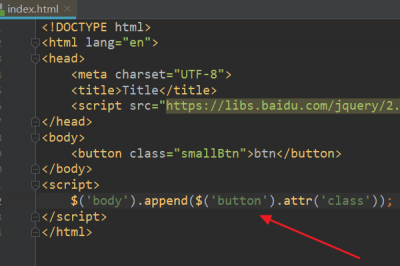

01 低价策略奏效

最新财报显示,瑞幸咖啡 2023 年全年收入 249 亿元人民币,同比增长 87.3%。截至 2023 年,国内门店数量翻倍,达 16218 家。而同期,星巴克中国 2023 财年(2022 年 10 月—2023 年 9 月)收入为 30 亿美元(约 216 亿元人民币)。

以最新财年计,瑞幸的整体营收已领先于星巴克中国,跃升成为国内咖啡行业的“领头羊”。

(图 / 瑞幸官微)

回顾 2023 年,瑞幸最受人瞩目的战略是围绕价格、爆款和门店做重点突破,这也帮助瑞幸大幅增加客流量。

先来说说瑞幸在 2023 年年中开启的“9 块 9 活动”,这场彻底打响咖啡市场价格战的活动掀起了消费者追随瑞幸的狂潮。

几位北京地区的消费者对「摩登消费」表示,在瑞幸开启该活动之后,他们和身边的同事成为了瑞幸的忠实粉丝,购买频率直线上升。另有瑞幸门店店员表示:“当时因为 9 块 9 的活动导致门店一直爆单,说实话那段日子员工们每天都干得很累。”

2023 年 6 月份,瑞幸推出了“9 块 9 感恩回馈活动”,瑞幸咖啡董事长兼首席执行官郭谨一在 2023 年二季度业绩会上表示,9 块 9 咖啡优惠活动将至少持续 2 年,以进一步提升市场份额。

此举一出便疯狂吸粉。9 块 9 活动开始的首周,瑞幸就卖出了 3900 多万杯咖啡。整个 2023 年,瑞幸新增交易客户数超过 9500 万,其中,第四季度瑞幸新增交易客户数超过 2600 万,月均交易客户数突破 6200 万,累计交易客户数达到 2.3 亿。

但有得必有失,卷走了其他咖啡品牌消费人群的瑞幸,付出的代价是营业利润开始缩水。

2023 年第四季度,瑞幸营业利润为 2.13 亿元,较上年同期的 3.13 亿元下降 32%;营业利润率为 3.0%,低于 2022 年同期的 8.5%,也低于 2023 年第二及三季度的 18.9% 和 13.4%;净利 2.96 亿元,较上一季度的 9.88 亿元下降 70%。

对此,管理层在财报沟通会上也承认,利润率的下降主要是受万店同庆 9.9 元促销活动的影响,以及冬季流量下滑,但他们同时强调了瑞幸的利润率健康可控。

同时,民生证券研报提到,2023 年第四季度瑞幸整体毛利率为 50.3%,较去年同期非“9.9 元活动”下滑 9.3pct,较“9.9 元活动”Q3 旺季下滑 5.7pct,并认为毛利率显著下滑是公司 23Q4 盈利能力大幅收缩的主要原因之一。

(图 / 瑞幸官微)

就在今年春节后,瑞幸方面发话称要持续两年的 9 块 9 的优惠活动开始缩水,并一举登上热搜——当“全场 9 块9”变成“部分产品 9 块9”,消费者敏锐地发现这一变化。

部分消费者直言:“从 9 块 9 变回原价之后就不想买了,十几块钱可以买 manner、便利店甚至麦当劳的咖啡,为什么要选择瑞幸?”“为了喝便宜咖啡,我开始选择库迪。”“如果瑞幸和库迪挨着,那我肯定哪家便宜就选哪家,瑞幸对我来说第一定位就是便宜。”

可见低价已逐渐成为一把“双刃剑”,虽短期内为品牌拉来大量的用户流量,但这一策略在本质上是不可持续的,且低价优惠力度一旦有所减弱,便有可能引发负面反响。

02 库迪们迅速补位

值得玩味的是,库迪“见缝插针”一般地推出了为期三个月的“好咖啡全场 9.9 不限量”促销活动,除交通枢纽和旅游景点等少数门店外,其余全部门店全场饮品 9.9 元促销,不限品类和数量。

但实际上,库迪的优惠活动曾经达到过 8.8 元一杯。2023 年 2 月,库迪咖啡率先发起了 9.9 元促销活动,并在 5 月进一步将咖啡促销券从 9.9 元降至 8.8 元。这也意味着,最新一次“明降暗涨”的 9.9 元活动在于抢占份额。

(图 / 库迪咖啡官微)

彼时,库迪咖啡首席策略官李颖波曾表示,在当前这个阶段肯定是加大补贴投入的,这是一个好的时机点去扩张市场,“这次的 9.9 元的营销战役,我们整体补贴力度其实是比去年以及以往更多的。”

“只要这个市场是足够广阔的,那我们其实不介意投入更长的时间,用这样的方式去持续的提供给消费者更好的一些产品体验跟价格体验,让他们能够成为比较高频的咖啡用户。”李颖波说。

但在广东省食品安全保障促进会副会长朱丹蓬看来,目前库迪已经进入了一个资金链非常紧张的节点,所以现在必须要去补位抢市场。

值得注意的是,当前现磨咖啡品牌推出低价优惠策略并不仅限于瑞幸和库迪两家。

「摩登消费」注意到,Tims 天好咖啡已于 2 月 18 日推出了“福利加倍,周周 9.9”活动,而星巴克虽然明确提出过“无意参与价格战,而是专注于实现高质量、可盈利、可持续的增长”,但在 App 中外送双杯 75 折优惠,外卖平台发出“买一赠一”补贴,都让其单杯基本款咖啡的价格被控制到 30 元以下。

“品牌心智很重要,并不是把价格拉下来一定会有效果,还是要看服务,看谁先入为主,看客户的粘性。”朱丹蓬对「摩登消费」表示,整个中国咖啡市场进入了内卷期,竞争已经是全方位、多维度的,所以单靠优惠不足以成功。

03 开店与下沉策略被复制

在瑞幸发布的财报中,另外一项亮眼的数据在于瑞幸的门店数量。在全面开放加盟的 2023 年,瑞幸新开门店 8034 家,同比 2022 年同期增长 98.85%,总额超过 16000 家。

而库迪则于近期宣布全球门店数达到 7000 家,达成这一数字,库迪仅用了 16 个月。

(图 / 浙商证券研报)

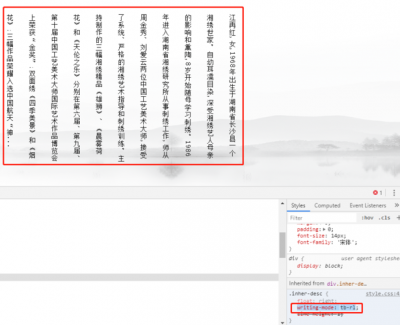

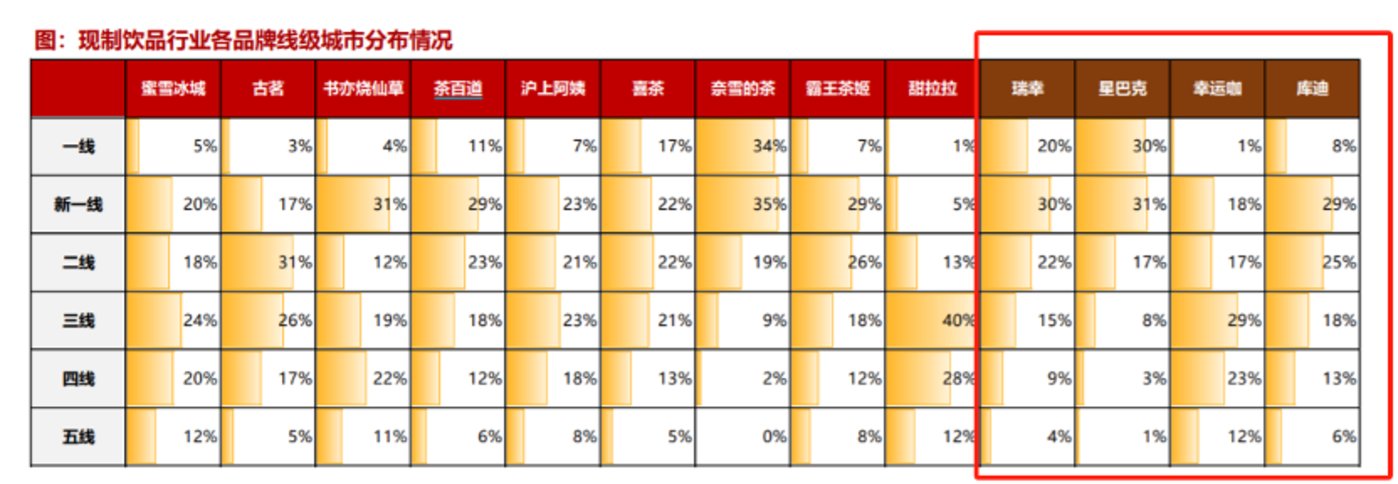

从现磨咖啡整体市场来看,目前品牌集中度已经较高。浙商证券研报数据显示,目前我国现磨咖啡门店约 17 万家,拥有连锁品牌超百家,top5 品牌(以门店数计)市占率约 21%,top10 品牌(门店数计)市占率约 23%。

这其中,瑞幸、星巴克、库迪等现磨咖啡品牌均选择顺应行业规律,优先布局一线、新一线城市。少数品牌如“幸运咖”借力主品牌蜜雪冰城的低线城市渠道优势选择自下而上的策略。

不难看到,瑞幸位于一线及新一线的门店分别达到了 20% 及 30%,星巴克为 30% 及 31%。另据窄门数据,皮爷咖啡在华现有门店 221 家,一线城市占比 64.25%,新一线占比 28.51%,可见咖啡品牌在一线及新一线城市的竞争已经相当拥挤。

郭谨一曾表示,随着中国咖啡市场竞争加剧,瑞幸咖啡将通过联营模式加速拓展下沉市场,进一步扩大市场份额。

从效果来看,2023 年瑞幸联营门店收入达到了 62.26 亿元人民币,同比增长 102.8%,高于自营门店收入 82.7% 的同比增速。

虽然财报中并未透露下沉市场的具体贡献,但可以看到联营模式已经为瑞幸获取了较为乐观的回报,结合其已成明牌的下沉策略,瑞幸在下沉市场的成果或可期待。

(图 / 瑞幸官微)

在瑞幸往下沉市场深扎的同时,其他咖啡品牌显然也已经明白了下沉市场的重要性。

首先要提到的仍然是瑞幸的劲敌库迪。窄门数据显示,库迪咖啡以 25.43% 的下沉市场占比,微胜占比 24.07% 的瑞幸。全国 360 个地县级城市,库迪咖啡一年多时间就覆盖了 324 个。

与此同时,库迪“贴着瑞幸打”的策略值得关注,据亿欧网报道,库迪给出联营商“贴店”补贴——库迪联营商开在瑞幸 100 米内,增加 1.5 元竞争补贴,200 米内补贴 1 元。

值得一提的是,作为高端咖啡的代表,星巴克也传达出了相关信号。

星巴克中国董事长兼 CEO 王静瑛近期表示,中国市场的长期机遇显而易见,既包括提高对现有城市的渗透率,也包括进入新的县级市场。

“截至 2024 财年第一季度,在中国近 3000 个县级以上城市中,我们只进入了 857 个。在过去几年中,我们在县级市场的新店盈利能力也一直优于一线城市。因此,我们将继续加快下沉,进驻更多的县级市场。”王静瑛表示。

另据王静瑛 2023 年 11 月透露,随着店面设备和租金结构不断优化,星巴克新店投资成本减少了近 20%,新城市的门店表现始终优于市场平均水平。

此外,Manner 虽然目前定位在高线城市,极少进入下沉市场,但也慢慢将门店开到了常州、太原等三线城市。Tims 天好中国也于 2023 年透露会加速三四线城市的开店步伐,通过小店模式,去寻找城市里面比较好的一些场景。

“星巴克、瑞幸的下沉,相互之间不可避免地会产生竞争性要素的相互牵制渗透,最终向着产品趋同、价格趋同、服务趋同的方向发展。这种下沉趋势下会进一步导致市场各方出现低价万能竞争性产品、万能型低价加盟竞争政策。”品牌营销专家路胜贞对「摩登消费」分析称。

而这些开始下沉的咖啡品牌将要面对的是诸如幸运咖、小咖主、爵渴咖啡、Cubic Coffee 三立方咖啡等品牌单价 5 元左右的竞争。

(图 / 瑞幸官微)

可见,瑞幸在下沉的过程中,前有更低价格的小品牌,后有曾经在一线城市的老对手。

“主力品牌的下沉,将导致依赖小规模、轻服务、低成本经营的咖啡品牌的市场空间遭受沉降式挤压,生存会更加困难。”路胜贞说。

这也意味着,小品牌将承受这场内卷竞争带来的重压,最终瑞幸的战斗仍要对老对手们打响。

据瑞幸财报显示,2023 年第三季度,瑞幸咖啡的销售和营销费用为 3.84 亿元,同期增长了 141.3%;到了第四季度,其销售和营销费用为 3.99 亿元,同比增长 130.2%。

可以预见的是,在更加注重低价的下沉市场,想要大展拳脚的瑞幸在销售和营销费用的花费上或将投入更多,这是否会进一步影响企业的净利润?在这场日益激烈的咖啡市场之战中,瑞幸能否持续坐稳“中国新一代咖啡之王”的宝座?「摩登消费」将持续关注。