文周天产业分析

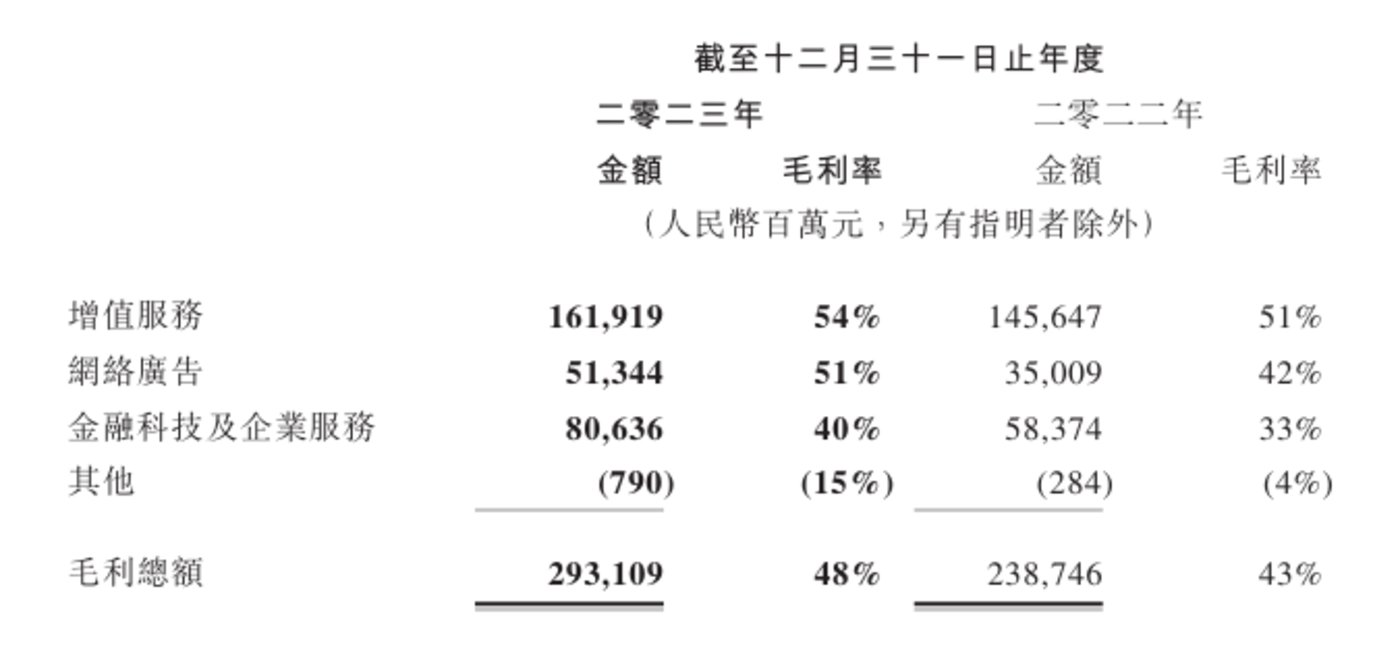

3 月 20 日,腾讯控股发布 2023 年全年及四季度未经审计的财务报告。财报显示,公司全年营收累计 6090.15 亿元,同比增长 10%;净利润(Non-IFRS)为 1576.88 亿元,同比增长 36%。

此外,周天财经注意到,财报里终于显示了出消费贷产品微信分付的蛛丝马迹了,财报原文是这么说的:

金融科技及企业服务截至 2023 年 12 月 31 日止年度的毛利同比增長 38% 至人民幣 806 億元,毛利率由去年的 33% 提升至 40%。毛利率提升乃由於雲業務重組後毛利率提升、高毛利率的視頻號帶貨技術服務費收入的引入、其他商業服務商業化的增加,以及金融科技服務的高毛利率產品收入的增長。

金融科技及企业服务 2023 年第四季的收入同比增長 15% 至人民幣 544 億元。金融科技服務收入維持双位數同比增長,乃歸因於商業支付活動增加以及理財服務及消費貸款服務增長。企業服務收入實現约 20% 的同比增長,主要由於视频号帶貨技術服務费增加,以及云服务收入的穩步增長。

这里有两个关键词值得注意:金融科技服务的高毛利率产品收入增长,消费贷款服务增长。这应该是腾讯财报里第一次闪现了微信消费贷款的身影,也就是神秘的分付和分期了。

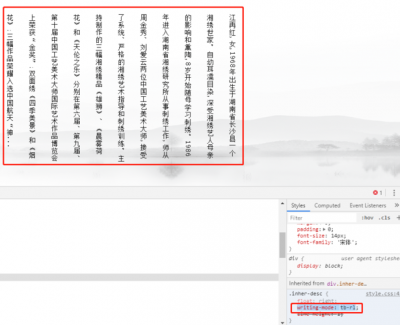

分付的神秘体现在,问遍身边的朋友熟人,有资格能用到分付的寥寥。目前分付仅开放给三四线城市和下沉市场,用意之一,就是避开一二线城市人群的视线,降低关注度。像极了快手早年的发展路径,等快手作为一个庞然大物被主流语境所认知到时,已是多年以后。

「分付一直在灰度测试」,此前超级审慎,但 2023 年推广力度明显加码,「你见过已经灰度到 1 亿用户的产品吗?怎么能一直这么灰度测试下去呢」,谈及分付,一位行业人士这样反问我。从 2020 年初试水,如今已是 2024 年,四年过去,还在灰度之中,这可能是腾讯灰度时间最长的产品了。

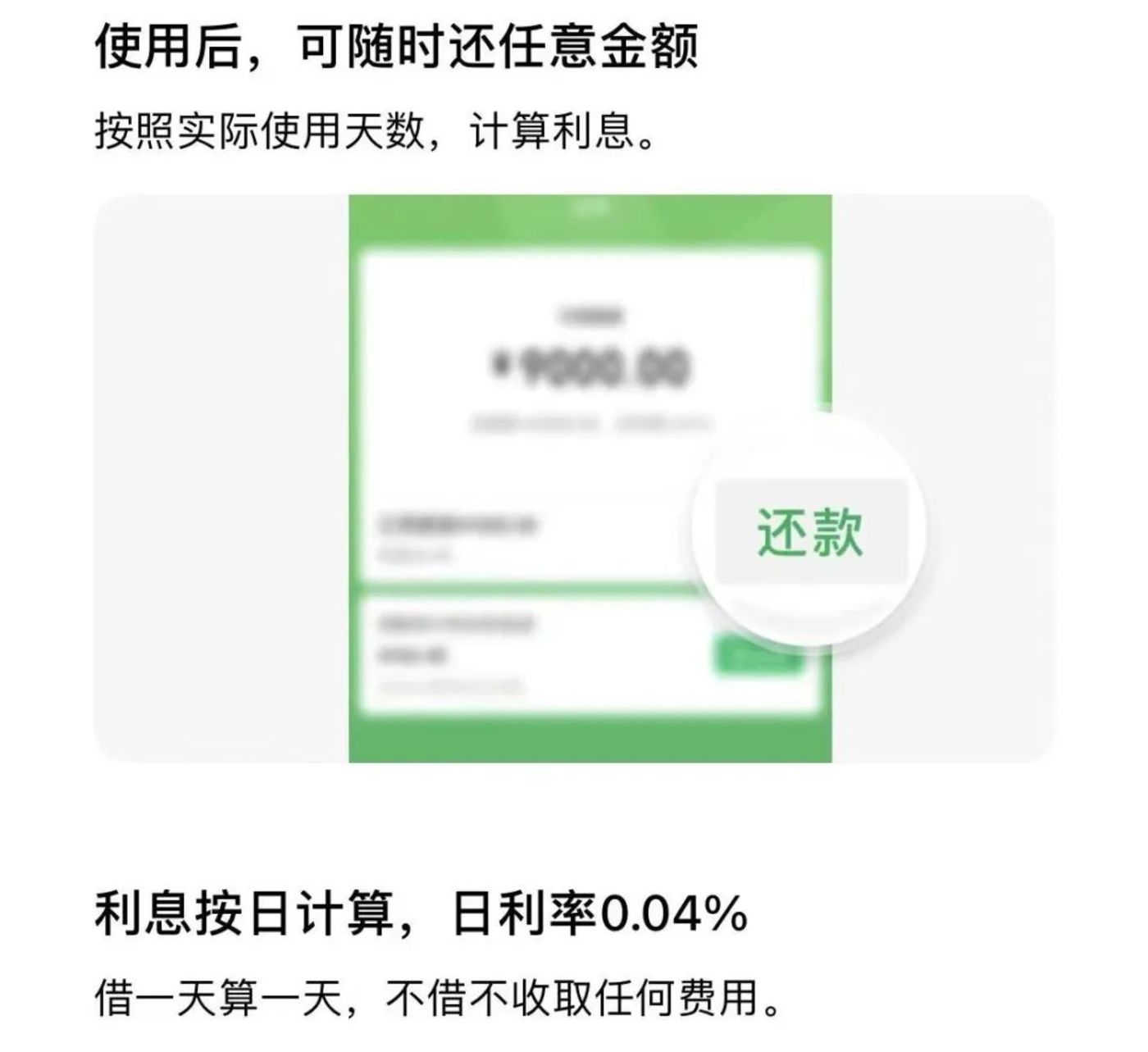

从产品细节看,分付没有花呗和招商银行信用卡 40 天的免息期,从第一天就开始计算利息,没有实行差异化定价(给好用户更低定价,给风险用户更高定价),而是对全体用户统一定价,一律 14.6%(年化),在行业人士看来:「14% 定的不算低,非常非常赚钱」。

毕竟,这是一款月活跃用户达到了 13.43 亿的超级 App,覆盖全体国民,天然的流量优势,把支付用户转化成信贷用户,丝滑体验,无感贷款,是腾讯产品力的优势。

除了分付,腾讯的消费金融产品还有「分期」,产品入口都在微信钱包内。「分期」是一款助贷产品,目前光大银行、平安银行等机构已接入作为资金方。

微信做消费贷的天花板有多高,我们不妨做一组算术题:假如用户数达到 3 亿,人均在贷余额达到 1 万元,这就是一个 3 万亿的大生意。如果用户量翻倍,则是一个 6 万亿在贷余额的大生意,天花板极高,微信要实现起来,并非难事。

可以做个类比是,招商银行信用卡贷款余额是 9058.89 亿元(2023 年中报数字),2023 年一整年下来,信用卡业务创造的收入应该超过 900 亿元。

粗略估算,10000 亿贷款余额对应的是 1000 亿级别的收入,腾讯如果把消费贷做到 30000 亿余额,据此推算,带来的会是 3000 亿级别的营收,这在腾讯 2023 年实现的 6000 亿营收里,将占据半壁江山。

另一个参照物是蚂蚁,参考蚂蚁集团的情况,2023 年蚂蚁的在贷余额大约在万亿出头,其在 2023 年一季度的净利润是 132 亿,目前缺乏最新数据,但可推测 2023 年全年净利润应在四五百亿左右。对于腾讯来说,数百亿的净利润,也占到了当前净利润(1577 亿)的三分之一。

因此,简单估算就能得知,腾讯的消费信贷,足以撑起新的增长极,这一点,目前的资本市场可能还没有察觉到。日后,股价上或许会逐渐反映出来。

一位内部人士告诉周天财经,把金融科技和企业服务放到一个类目里合并计算营收和增速,意图之一就是用一个亏损业务去隐藏盈利业务的漂亮数字,让报表没那么好看。

如此反向市值管理,腾讯是善于藏锋的,但也依然需要向市场缓慢释放一些利好,以免日后业绩好到藏不住了,而给市场营造出过大的轰动效应,此次财报首次披露消费贷款的良好进展,应该是包含了这层用意。

周天财经作为第一个披露抖音放贷余额突破 3000 亿的发布者,就有业内人士告诉我,拖着不说,等成为巨无霸的那天再也藏不住,并不是一个好策略。2024 年,随着用户体量越来越大,分付也应该更透明公开一些了。

微信分付目前的放贷规模尚不可知,但有一个数据可以作为侧面参照,抖音所控制的小贷公司,目前注册资本金是 190 亿,而在 2024 年 1 月,财付通小贷注册资本由 100 亿元增至 105.26 亿元。放贷业务受制于杠杆倍数,放款量往往和注册资本直接对应,可以理解为有多少资本金,才能放多少贷。抖音放贷的余额是三千大几百亿,那么依此类推,不难得出分付余额规模的可能区间。

况且,今年年初,中国银行间市场交易商协会披露文件显示,已接受深圳市财付通网络金融小额贷款有限公司(下称「财付通小贷」)、重庆美团三快小额贷款有限公司(下称「美团小贷」)额度各为 50 亿元的 ABN 注册。小贷 ABN 注册资格批复开始重启,部分互联网平台旗下的优质小贷公司将在融资上有更大空间。

微信做信贷,有一个非常突出的天然优势是:纯互联网运作,没有招商银行厚重的线下网点和业务经理开支(信用卡公司获取一个新开卡用户的成本,大约是 300 元),也没有实体卡片相关的支出成本,内嵌在支付行为中,唤醒用户很容易,而从坏账角度看,强场景本身可以把坏账率做的极低。

这种还款制约可能是:微信支付和微信关系链。前者会直接体现在合同中,而后者未必体现在借款合同中,但已在心理上对用户形成足够的制约:赖账的潜在代价是很高的。正如很多用户就算信用卡逾期,也要还花呗的一个逻辑,就在于大家还想继续用淘宝,电话催收对逾期行为是无法形成此等约束力的。

关系链是用户独一无二的社会资产,比起购物平台,有着更强的潜在约束力,这是大多数用户都能掂量清楚的一个隐含要素。

最近,互联网巨头在金融领域暗流涌动,蚂蚁在拆分,字节则在暗中招兵买马,腾讯的分付分期也在暗暗发力,在鼓励消费扩大内需的趋势下,巨头们的金融扩张,2024 加速起来了。